Документальное оформление

Продажу материалов оформляйте накладной на отпуск материалов на сторону (форма № М-15) или товарной накладной (форма № ТОРГ-12). При перевозке материалов к покупателю автотранспортом дополнительно оформите товарно-транспортную накладную (форма № 1-Т). Такие правила установлены пунктом 120 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. Если для целей перевозки привлекается специализированная организация, то оформите также транспортную накладную, которая приравнивается к договору перевозки грузов (п. 2 ст. 785 ГК РФ, ст. 8 Закона от 8 ноября 2007 г. № 259-ФЗ, п. 6 Правил, утвержденных постановлением Правительства РФ от 15 апреля 2011 г. № 272).

Если организация является плательщиком НДС, выставите покупателю счет-фактуру (п. 3 ст. 168 НК РФ).

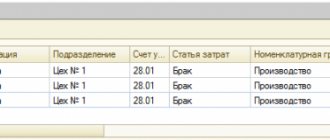

Проверяем бухгалтерские проводки

Как правило, реализация материально-производственных запасов не относится к основным видам деятельности организаций. Для учета доходов и расходов от этой операции используют счет 91 «Прочие доходы и расходы». Проводки списания стоимости выбывших материалов, сформированные документом реализации в «1С:Бухгалтерия 8», могут выглядеть следующим образом:

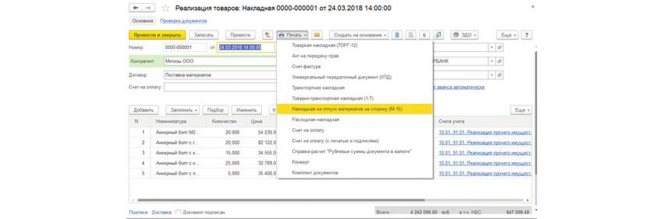

Рис.12 Проверяем бухгалтерские проводки

Для полноты отражения хозяйственной операции, приведем весь комплект проводок в организации-плательщике НДС.

- Списана на прочие расходы стоимость реализованных материальных ценностей:

- Д91.02 (по видам прочих расходов) – К 10 (по видам материалов, мест хранения).

- Отражена выручка покупателя от реализации материальных ценностей:

- Д62.01 (по контрагенту, договору) – К 91.01 (по видам прочих доходов).

- Начислен НДС от реализации материальных ценностей:

- Д90.03 – К 68.02.

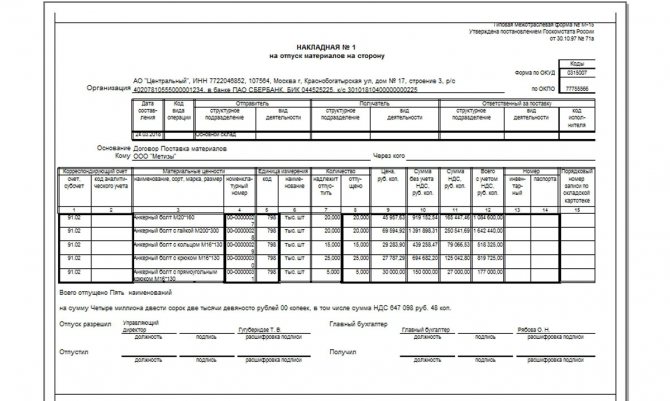

Реализация любого вида товарно-материальных ценностей подтверждается унифицированными печатными формами документов. Продажа сопровождается накладной на отпуск материалов на сторону по форме М-15, ее можно сформировать из документа реализации:

Рис.13 Накладная на отпуск материалов на сторону

Рис.14 М-15

Бухучет

В бухучете доходы и расходы, связанные с продажей материалов, отнесите к прочим доходам и расходам (абз. 6 п. 7 ПБУ 9/99, абз. 5 п. 11 ПБУ 10/99). Отразите продажу следующими проводками:

Дебет 91-2 Кредит 10

– списана стоимость реализованных материалов;

Дебет 91-2 Кредит 23 (20, 60…)

– списаны расходы, связанные с продажей материалов (например, расходы по транспортировке);

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации (если операция облагается этим налогом);

Дебет 62 (76, 73…) Кредит 91-1

– отражена реализация материалов (на дату перехода права собственности).

Переход права собственности позже отгрузки

Если договором предусмотрен особый порядок перехода права собственности (позже отгрузки), то продажу материалов отразите в бухучете с использованием счета 45 «Товары отгруженные». Проводки в этом случае будут выглядеть следующим образом:

Дебет 45 Кредит 10

– переданы материалы покупателю;

Дебет 45 Кредит 23 (20, 60…)

– списаны расходы, связанные с продажей материалов (например, расходы по транспортировке);

Дебет 76 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС со стоимости отгруженных материалов (если операция облагается этим налогом);

Дебет 91-2 Кредит 45

– списана себестоимость материалов на дату перехода права собственности (реализации) включая расходы, связанные с реализацией;

Дебет 62 (76, 73…) Кредит 91-1

– отражена реализация материалов (на дату перехода права собственности);

Дебет 91-2 Кредит 76

– отражен НДС с выручки от реализации.

Продажа материалов: перечень возможных проводок

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Первым событием является отгрузка материалов | ||||

| 91.02 | 10 | 187 000 | Списаны материалы со склада предприятия по их фактической себестоимости. Списание материалов осуществляется по трем методам:- по средневзвешенной;- ФИФО;- по фактической себестоимости каждой единицы | Накладная на отпуск |

| 62.01 | 91.01 | 250 000 | Отображена выручка от продажи материалов. Продажная стоимость оговаривается в договоре купли-продажи | Счет-фактура, договор купли-продажи |

| 91.02 | 68.02 | 45 000 | Отображена сумма НДС по сделке купли-продажи материалов (250 000 * 18% = 45 000) | Счет-фактура |

| 51 (50) | 62.01 | 250 000 | Получена оплата за отгруженный материал | Банковская выписка |

| 91.09 | 99 | 18 000 | Получена прибыль от реализации материалов(250 000 – 45 000 — 187 000 = 18 000) | |

| Первым событием является предоплата покупателя | ||||

| 51 | 62.02 | 100 000 | Получена предоплата от покупателя | Банковская выписка |

| 76.АВ | 68.02 | 18 000 | Начислено налоговое обязательство на сумму полученной предоплаты (100 000 * 18% = 18 000) | Счет-фактура, банковская выписка |

| 91.02 | 10 | 144 000 | Списаны материалы со склада предприятия по их фактической себестоимости. Списание материалов осуществляется по трем методам:- по средневзвешенной;- ФИФО;- по фактической себестоимости каждой единицы | Накладная на отпуск |

| 62.01 | 91.01 | 200 000 | Отображена выручка от продажи материалов. Продажная стоимость оговаривается в договоре купли-продажи | Счет-фактура, договор купли-продажи |

| 91.02 | 68.02 | 36 000 | Отображена сумма НДС по сделке купли-продажи материалов (200 000 * 18% = 36 000) | Счет-фактура |

| 62.01 | 62.02 | 100 000 | Взаимозачет ранее полученной предоплаты | Бухгалтерская справка-расчет |

| 68.02 | 76.АВ | 18 000 | Взаимозачет НДС от суммы предоплаты(100 000 * 18% = 18 000) | |

| 51 (50) | 62.01 | 100 000 | Получена оставшаяся сумма денег за отгруженный материал | Банковская выписка |

| 91.09 | 99 | 20 000 | Получена прибыль от реализации материалов(200 000 – 36 000 — 144 000= 20 000) |

Способы оценки материалов

Чтобы определить цену списываемых материалов (т. е. сумму, которая списывается со счета 10), используйте один из способов их оценки:

- по себестоимости каждой единицы запасов;

- ФИФО;

- по средней себестоимости.

Выбор метода оценки стоимости списываемых материалов закрепите в учетной политике для целей бухучета.

Такие правила установлены пунктом 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Можно ли реклассифицировать материалы в товар и наоборот

Вопрос: Организация закупает материалы для производства. Часть этих материалов не используется. Можно ли переместить их со счета 10 на счет 41 и продать как товар? Вправе ли организация продавать материалы, приобретенные для производства? И можно ли совершить обратную операцию: использовать в производстве товары, предназначенные для реализации?

Ответ: Организация может провести реклассификацию материалов, учитываемых на счете 10, в товары, отражаемые на счете 41, и наоборот. Материалы, приобретенные для производства, организация вправе продавать.

Обоснование: Материалы, числящиеся на счете 10 «Материалы», и товары, отражаемые на счете 41 «Товары», относятся к одной категории активов — запасы <*>.

Как правило, материалы, учитываемые на счете 10, считаются производственными запасами, т.е. запасами, используемыми в производстве <*>. В свою очередь, товары, проводимые по счету 41, — это активы, которые признаются запасами организации и приобретаются с целью дальнейшей реализации, т.е. предназначаются для продажи <*>.

Однако последнее слово относительно того, как использовать указанные активы, остается за организацией-собственником.

В течение времени направление их использования может меняться в силу различных обстоятельств. Так, актив, приобретенный для продажи (товар), но нереализованный по причине, например, невостребованности, можно использовать в производстве, при управлении и т.п. И наоборот, актив, купленный для производственных целей, нужд организации, можно продать.

В связи с этим по решению руководителя организация может производить реклассификацию активов: активы со счета 10 переводить в состав товаров на счет 41 и, наоборот, товары со счета 41 включать в состав материалов на счет 10. Данная хозоперация оформляется первичным учетным документом, например актом на перевод товаров в состав материалов (материалов в состав товаров). Такой документ должен содержать обязательные реквизиты <*>.

ПримечаниеСледует отметить, что в приложениях 10, 24 к Инструкции N 50 нет записи: Д-т 41 — К-т 10. Однако организация в случае совершения в процессе деятельности хозопераций, корреспонденция счетов по которым не установлена Инструкцией N 50, вправе составлять проводки исходя из содержания хозоперации <*>.

Таким образом, реклассификация активов в нашей ситуации будет оформляться следующими записями:

| Содержание операции | Дебет | Кредит |

| Отражен перевод актива из материалов в состав товаров | 41 | 10 |

| Отражен перевод актива из товаров в состав материалов | 10 | 41 |

При этом хотелось бы обратить внимание на следующее. Если организации необходимо реализовать материалы, реклассифицировать их не обязательно. Можно просто показать реализацию со счета 10 <*>.

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса

Отклонения от учетной стоимости

Если организация учитывает материалы с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей», при их продаже сумму отклонений от учетной стоимости материалов нужно списать. Сделать это нужно в конце месяца, когда будет известна стоимость материалов, поступивших за месяц, и сумма отклонений с нее. Для этого необходимо определить средний процент отклонений, относящийся к списываемым материалам, по формуле:

| Средний процент отклонений, относящийся к списываемым материалам | = | Остаток отклонений в стоимости на начало месяца + Сумма отклонений по материалам, поступившим в течение месяца ______________________________________________________________________ | × | 100% |

| Стоимость остатка материалов на начало месяца (в учетных ценах) + Стоимость материалов, поступивших за месяц (в учетных ценах) |

Рассчитав средний процент, определите сумму отклонений в стоимости, которая списывается на себестоимость проданных материалов. Для этого используйте формулу:

| Сумма отклонений, списываемая на себестоимость проданных материалов | = | Средний процент отклонений, относящийся к списываемым материалам | × | Учетная стоимость списываемых материалов |

В бухучете оформите эту операцию проводкой:

Дебет 91-2 (45) Кредит 16

– списана часть отклонений в стоимости материалов (в конце месяца), если организация использует учетные цены.

Такой порядок предусмотрен в пункте 87 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Порядок уплаты налогов при реализации материалов зависит от системы налогообложения, которую применяет организация.

Проводки по поступлению и выбытию материалов

Существует несколько путей поступления МПЗ в организацию: приобретение за плату, принятие в качестве вклада от учредителей, изготовление материалов, безвозмездное получение и пр.

В зависимости от способа поступления в бухучете появляются следующие проводки по материалам.

| Дебет | Кредит | Содержание операции |

| 10 | 60, 76 | Поступление по накладной от поставщика; осуществление оптовой поставки товара производится по договору продажи |

| 10 | 71 | Приобретение МПЗ подотчетным лицом |

| 10 | 75 | Вклад учредителя; оценочная стоимость МПЗ должна быть согласована с лицом, вносящим данное имущество |

| 10 | 91 | Отражено безвозмездное поступление; в качестве суммы в данном случае принимается рыночная стоимость материала. Аналогичная проводка делается при принятии к учету материалов, полученных при демонтаже основных средств |

Если при поступлении в стоимости материала есть НДС, то его сумма отражается в отдельной строке.

Пример 3

ООО «Мотив» закупило партию бумаги (100 пачек) для канцелярских нужд по накладной на общую сумму 18 000 руб., в том числе НДС 20% 3 000 руб. Организация сделала следующие проводки:

| Дебет | Кредит | Сумма, руб. | Содержание операции |

| 10.6 | 60 | 15 000 | Поступила партия бумаги |

| 19.3 | 60 | 3 000 | Отражена сумма входного НДС |

| 68.2 | 19.3 | 3 000 | Сумма НДС принята к возмещению |

| 60 | 51 | 18 800 | Произведен расчет с поставщиком через расчетный счет |

Подробнее о формировании НДС при покупке МПЗ см. в материале «Как ведется учет НДС по приобретенным ценностям?».

Если организация применяет режим налогообложения, исключающий использование НДС (например, УСН), то следует оприходовать на счет 10 всю стоимость материалов. В этом случае НДС к возмещаемым налогам не относится, а учитывается при формировании себестоимости.

Отпуск МПЗ на сторону может производиться по следующему ряду причин:

| Дебет | Кредит | Содержание операции |

| 20, 23, 25, 26, 29, 44 | 10 | Выдача со склада на производственные или общехозяйственные нужды организации; передача осуществляется по лимитно-заборным картам или требованиям-накладным |

| 94 | 10 | Отражено безвозмездное списание материалов в результате порчи или хищения. Как правило, недостаток МПЗ выявляется в результате проведенной инвентаризации; составляется акт о списании материалов |

| 99 | 10 | Материалы были утрачены вследствие стихийного бедствия; операция отражается при помощи акта о списании |

| 91 | 10 | Отражение передачи (продажи) материалов на сторону; используется фактическая себестоимость |

ОСНО: налог на прибыль

При расчете налога на прибыль выручка от продажи материалов признается доходом от реализации (ст. 249 НК РФ). Дату получения выручки определяйте в зависимости от выбранного метода учета:

- при методе начисления моментом получения дохода признается дата перехода права собственности на материалы (п. 3 ст. 271 НК РФ);

- при кассовом методе выручка признается в момент получения оплаты за отгруженные материалы (п. 2 ст. 273 НК РФ). Предварительную оплату (аванс), полученную от покупателя (заказчика), также учтите в составе доходов в момент получения (п. 2 ст. 273, подп. 1 п. 1 ст. 251 НК РФ). Это правило действует, несмотря на то что материалы еще фактически не переданы покупателю (п. 8 информационного письма Президиума ВАС РФ от 22 декабря 2005 г. № 98).

Выручку от реализации материалов в налоговом учете можно уменьшить:

- на расходы, связанные с продажей реализуемых материалов (к ним относятся расходы по хранению, упаковке, обслуживанию и транспортировке) (подп. 3 п. 1 ст. 268 НК РФ);

- на цену приобретения (создания) этих материалов по данным налогового учета (подп. 2 п. 1 ст. 268 НК РФ).

При продаже материалов их стоимость, включаемую в расходы, определите исходя из фактических затрат на их приобретение или создание (подп. 2 п. 1 ст. 268 НК РФ). Это означает, что использовать методы оценки ФИФО и по средней себестоимости в этом случае нельзя.

Если реализуются материалы, полученные безвозмездно и (или) в результате ремонта, модернизации, реконструкции, технического перевооружения, ликвидации (полной или частичной) основных средств либо выявленные как излишки при инвентаризации, то в расходах можно учесть их рыночную стоимость, по которой они были учтены в составе внереализационных доходов (п. 2 ст. 254 НК РФ).

Расходы в виде себестоимости реализованных материалов признавайте:

- при расчете налога на прибыль методом начисления в момент перехода права собственности к покупателю (реализации) (п. 1 ст. 272 НК РФ);

- при расчете налога на прибыль кассовым методом в период, когда выполнены два условия: материалы оплачены поставщику и реализованы, то есть получена оплата от покупателя (п. 3 ст. 273, подп. 3 п. 1 ст. 268 НК РФ). Подробнее об этом см. Как по налогу на прибыль учитывать доходы и расходы при реализации покупных товаров.

ОСНО: НДС

Выручка от продажи материалов облагается НДС (подп. 1 п. 1 ст. 146 НК РФ). Подробнее об этом см. Как рассчитать НДС при реализации товаров (работ, услуг).

Ситуация: как в учете организации на ОСНО отразить поступление и использование (списание) материалов, полученных в результате разборки образца продукции? Заказ на дальнейшее производство этой продукции аннулирован.

При расчете налога на прибыль в состав внереализационных доходов нужно включить стоимость материалов, полученных при демонтаже (разборке, ликвидации) выводимых из эксплуатации основных средств (п. 13 ст. 250 НК РФ). При этом перечень внереализационных доходов является открытым. Поэтому стоимость материалов (деталей), полученных при разборке имущества, не являющегося основным средством, по смыслу статьи 250 Налогового кодекса РФ также следует учесть в составе внереализационных доходов.

Отразить такие доходы нужно в момент поступления материалов (деталей) на склад (при составлении накладной по форме № М-11) (подп. 1 п. 4 ст. 271, п. 2 ст. 273 НК РФ). Полученное в результате разборки имущество включите в состав доходов по рыночной стоимости, которую определите по правилам статьи 105.3 Налогового кодекса РФ (п. 5 ст. 274 НК РФ).

При использовании (утилизации, сдаче в металлолом) материалов (деталей), полученных от разборки образца готовой продукции, необходимо учитывать следующее. В расходах при расчете налога на прибыль можно учесть стоимость имущества, полученного при демонтаже и разборке выводимых из эксплуатации основных средств (абз. 2 п. 2 ст. 254 НК РФ). При этом материалы, полученные при разборке имущества, не являющегося основным средством, под действие указанных норм не подпадают. При получении таких материалов у организации отсутствуют расходы на приобретение имущества, которые могли бы быть учтены при формировании его стоимости в соответствии с положениями статьи 254 Налогового кодекса РФ. Таким образом, при дальнейшем использовании (утилизации, сдаче в металлолом) материалов (деталей), полученных при разборке образца продукции, учесть их стоимость в расходах при расчете налога на прибыль нельзя.

Аналогичная позиция отражена в письмах Минфина России от 21 октября 2009 г. № 03-03-05/188 и ФНС России от 23 ноября 2009 г. № 3-2-13/227.

Совет: чтобы стоимость материалов, полученных при разборке образца готовой продукции, при их дальнейшей реализации (сдаче в металлолом) учесть при расчете налога на прибыль, проведите инвентаризацию.

Оприходуйте материалы (детали), полученные в результате разборки, как излишки, выявленные в ходе инвентаризации (п. 20 ст. 250 НК РФ). Тогда при дальнейшей реализации таких материалов (деталей) стоимость, по которой они были оприходованы, можно будет учесть в расходах при расчете налога на прибыль (абз. 2 п. 2 ст. 254, подп. 2 п. 1 ст. 268 НК РФ).

Затраты, которые организация понесла при утилизации образца готовой продукции, также не учитываются при расчете налога на прибыль. Это связано с тем, что расходы, уменьшающие налогооблагаемую прибыль, должны отвечать критериям, установленным в пункте 1 статьи 252 Налогового кодекса РФ. В частности, они должны быть произведены для деятельности, направленной на получение дохода. Затраты на утилизацию деталей, полученных от разборки образца готовой продукции, заказ на производство которой аннулирован, нельзя признать направленными на получение дохода. Аналогичного мнения в подобной ситуации придерживается и финансовое ведомство (письмо Минфина России от 2 марта 2010 г. № 03-03-06/1/105).

Сумму «входного» НДС, ранее принятого к вычету со стоимости деталей, которые организация впоследствии утилизирует (сдает в металлолом), нужно восстановить (подп. 2 п. 3 ст. 170 НК РФ). Это объясняется тем, что детали используются в не облагаемых НДС операциях:

- утилизации имущества по причинам, не связанным с реализацией (безвозмездной передачей) (ст. 39 и 146 НК РФ);

- реализации на территории России лома и отходов черных и цветных металлов (подп. 25 п. 2 ст. 149 НК РФ, письмо ФНС России от 16 августа 2006 г. № 03-1-03/1562).

Поэтому суммы «входного» налога со стоимости материалов (деталей), полученных от разборки и в дальнейшем списанных в утиль (сданных в металлолом), нужно восстановить. Аналогичного мнения в подобной ситуации придерживаются и контролирующие ведомства (письма Минфина России от 18 марта 2011 г. № 03-07-11/61, от 1 сентября 2008 г. № 03-07-07/84, от 1 ноября 2007 г. № 03-07-15/175 и ФНС России от 20 ноября 2007 г. № ШТ-6-03/899).

Пример отражения реализации материалов в бухучете и при налогообложении

ООО «Альфа» продает 100 пачек излишне закупленной бумаги формата А4. Фактическая себестоимость этих материалов составляет 60 руб. за пачку. Цена реализации 100 пачек по договору – 9440 руб. (в т. ч. НДС – 1440 руб.). «Альфа» рассчитывает налог на прибыль методом начисления. Оценку материалов в бухучете она осуществляет по фактической себестоимости единицы запаса. Бухучет стоимости материалов организация ведет без применения счетов 15 и 16. В городе, где зарегистрирована организация, розничная торговля на ЕНВД не переведена.

Бухгалтер «Альфы» сделал в учете следующие проводки:

Дебет 62 Кредит 91-1 – 9440 руб. – отражена реализация материалов;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 1440 руб. – начислен НДС;

Дебет 91-2 Кредит 10 – 6000 руб. (60 руб./шт. × 100 шт.) – списана стоимость отпущенной бумаги;

Дебет 91-9 Кредит 99 – 2000 руб. (9440 руб. – 1440 руб. – 6000 руб.) – отражена прибыль от продажи бумаги.

При расчете налога на прибыль бухгалтер «Альфы» учел доходы в сумме 8000 руб. (9440 руб. – 1440 руб.) и расходы в сумме 6000 руб.

Списана стоимость проданных материалов по учетным ценам проводка

{amp}gt; бухучет {amp}gt; Учет выбытия материалов из организации на сторону

Каким образом материалы покидают организацию? Так же, как и в случае с основными средствами, материалы могут выбывать в результате продажи, безвозмездной передачи (дарение), а также при внесении материалов уставный капитал другого предприятия.

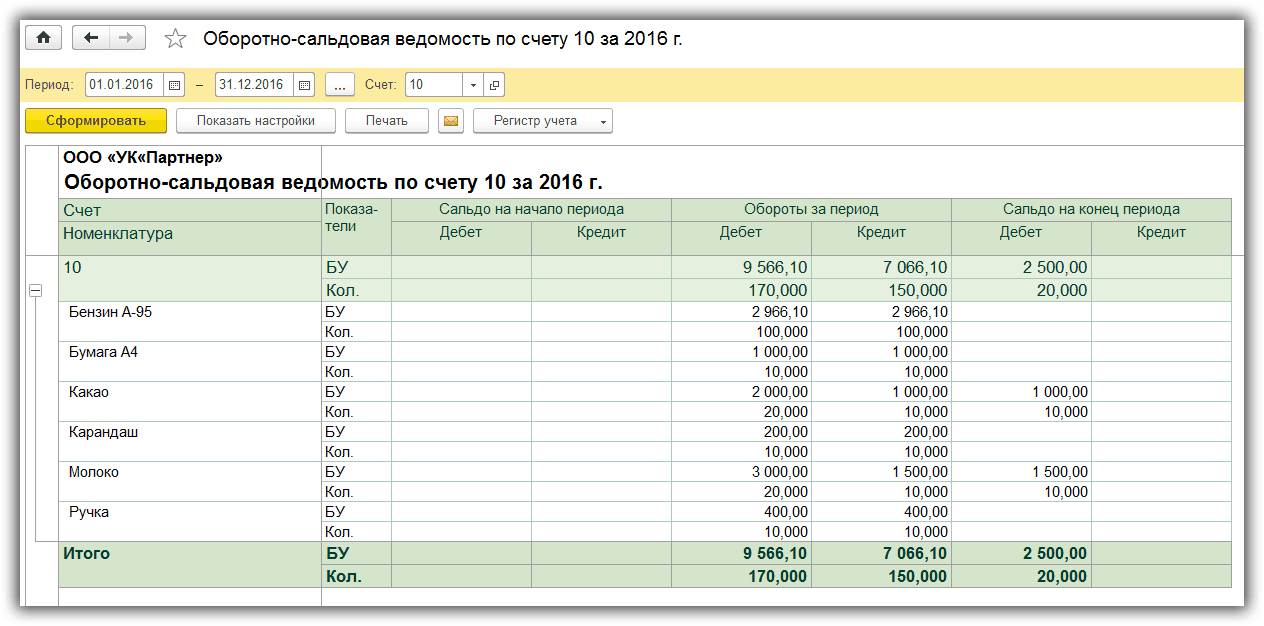

В этой статье мы рассмотрим полный цикл учета материалов в 1С Бухгалтерия 8.3: от настроек программы до списания материалов.

Все материалы в бухучете находятся на десятом счете. В зависимости от их разновидности выбирается конкретный субсчет. Если вы зайдете в план счетов бухучета, то сможете увидеть, что у них есть субконто «Номенклатура». Та же в нашей ситуации там отображаются еще и склады с партиями.

Счет учета можно задать как для конкретной номенклатурной позиции, так и для группы в целом. Обычно для таких целей создается группа «Материалы». В нашем случае мы установили ей счет 10.01.

На рисунке ниже приведен пример правил определения счетов учета для номенклатуры «Гвозди». В первой строке табличной части вы видите, что счет 10.01 будет применяться для всех позиций, которые входят в группу «Материалы», в том числе и для наших гвоздей.

Самое первое действие при организации учета материалов в 1С 8.3 – это отражение их поступления. Найти этот документ можно в меню «Покупки», перейдя по гиперссылке «Поступления (акты, накладные)».

Наш документ поступления будет иметь вид операции «Товары (накладная)». В шапке укажем, что наша организация «Рога ООО» приобретает по договору с поставщиком материалы у . Все покупаемые товары мы учтем на основном подразделении.

Далее заполняется таблица, где необходимо перечислить все покупаемые товары с их ценами и количеством. Сделать это можно как вручную, так и в полуавтоматическом режиме (с отображением остатков) по кнопке «Подбор».

Счет учета в нашем случае везде подставился верно – 10.01 из-за того, что все эти позиции находятся в соответствующей номенклатурной группе. Данный документ позволяет вручную отредактировать счета в самой таблице при необходимости.

Проведем документ и посмотрим проводки. Здесь все сформировалось правильно. Все материалы попали на счет 10.01 с соответствующими субконто.

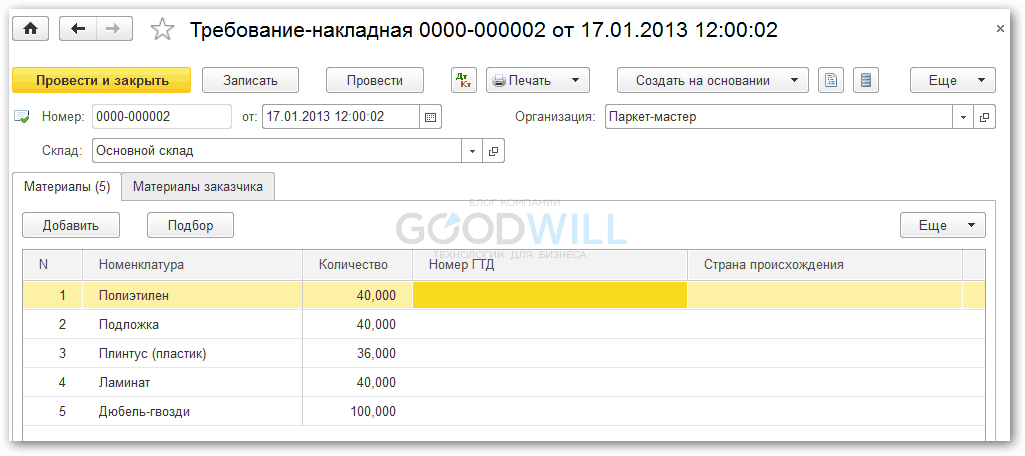

Из поступивших ранее материалов мы будем что-то производить. Для этого в программе нужно отразить передачу материалов в производство и списать их на затраты. Производит эти действия документ «Требование-накладная». Найти его можно в меню «Производство», либо «Склад».

В шапке документа укажем нашу организацию и склад. В табличной части на вкладке «Материалы» перечислим три позиции: доски, лак и гвозди. Если вы хотите, чтобы счета затрат у позиций различались, установите флаг «Счет затрат на закладке «Материалы»».

В таком случае в документе пропадет вкладка «Счет затрат» и на данной закладке отобразятся колонки, в которых вы укажете эти данные, но уже для каждой конкретной позиции по отдельности. В рамках данного примера у всех материалов будет единый счет.

Перейдем к следующей вкладке, на которой укажем единый для всех передаваемых номенклатурных позиций счет 20.01. Так же укажем здесь, что затраты отнесутся на производственное подразделение и укажем статью затрат.

Последнюю вкладку – «Материалы заказчика» в рамках данного примера мы не будем заполнять. Предположим, что мы производим только из наших собственных материалов без привлечения сторонних.

После проведения документа мы можем открыть его проводки и убедиться в правильности их формирования.

Такой порядок предусмотрен в пункте 87 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. Порядок уплаты налогов при реализации материалов зависит от системы налогообложения, которую применяет организация.

Инфо

ОСНО: налог на прибыль При расчете налога на прибыль выручка от продажи материалов признается доходом от реализации (ст. 249 НК РФ). Дату получения выручки определяйте в зависимости от выбранного метода учета:

- при методе начисления моментом получения дохода признается дата перехода права собственности на материалы (п.

3 ст. 271

НК РФ);

- при кассовом методе выручка признается в момент получения оплаты за отгруженные материалы (п. 2 ст. 273 НК РФ). Предварительную оплату (аванс), полученную от покупателя (заказчика), также учтите в составе доходов в момент получения (п.

2 ст. 273, подп. 1 п. 1 ст. 251 НК РФ).

Важно

При этом организация разрабатывает и утверждает учетные цены, например, средние покупные цены или плановая себестоимость. Именно по этим учетным ценам материалы приходуются в дебет 10 счета.

Для отражения фактической стоимости используется дополнительный счет 15 «Заготовление и приобретение материальных ценностей». Фактическая стоимость полученных ценностей отражается по дебету сч.15 в корреспонденции со сч.

60, при этом выполняется проводка Д15 К60. Если организация является плательщиком НДС, то сумма налога выделяется на сч.19, а материалы приходуются по стоимости без НДС. После этого материалы приходуются уже непосредственно на счет 10, но уже по учетным ценам, при этом выполняется проводка Д10 К15.

Оприходуйте материалы (детали), полученные в результате разборки, как излишки, выявленные в ходе инвентаризации (п. 20 ст. 250 НК РФ). Тогда при дальнейшей реализации таких материалов (деталей) стоимость, по которой они были оприходованы, можно будет учесть в расходах при расчете налога на прибыль (абз.

2 п. 2 ст. 254, подп. 2 п. 1 ст. 268

НК РФ). Затраты, которые организация понесла при утилизации образца готовой продукции, также не учитываются при расчете налога на прибыль. Это связано с тем, что расходы, уменьшающие налогооблагаемую прибыль, должны отвечать критериям, установленным в пункте 1 статьи 252 Налогового кодекса РФ.

В частности, они должны быть произведены для деятельности, направленной на получение дохода.

Этот работник должен проверить фактическое количество с указанным в сопровождающих документах (товарной накладной, товарно-транспортной накладной). Кроме того, проверяется состояние полученных ценностей, их исправность, срок годности. В случае выявления расхождений по качеству или количеству составляется акт о расхождениях по форме М-7, заполненный акт вместе с претензией направляется поставщику для возврата ценностей или для их замены. При получении материалов от поставщика их стоимость заносится в дебет счета 10 в корреспонденции со счетом учета расчетов с поставщиками.

В целом, проводка по оприходованию материалов имеет вид Д10 К60. Если организация покупатель является плательщиком НДС, то из стоимости, указанной в сопровождающих документах, выделяется НДС проводкой Д19 К60, после чего направляется к вычету с выполнением проводки Д68.НДС К19.

НДС 91 525. За доставка отдали 6000 в том числе НДС 915 рублей. В производство было отпущено 3000 кубометров паркета.

Необходимо отразить данные операции в балансе. Примечание: (Как считается НДС из суммы можно посмотреть в статье: «Как рассчитать НДС. Налоговые ставки НДС«.). Транспортно-заготовительные работы учитываются на счете 10 субсчет ТЗР. Проводки по учету поступления материалов при покупке Сумма Дебет Кредит Название операции 600000 60 51 Оплачена стоимость паркета Оприходован паркет без учета НДС Выделен НДС 6000 60 51 Оплачена доставка 5085 10 субсчет ТЗР 60 Учтены затраты по доставке паркета 915 19 60 Выделен НДС Списаны материалы в производство 360000 20 10 субсчет ТЗР Списаны ТЗР в производство ТЗР списываются раз в месяц одной проводкой.

При расчете единого налога бухгалтер «Альфы»:– в январе включил в состав расходов 59 000 руб. (в т. ч. 50 000 руб. – стоимость 1000 пачек бумаги, 9000 руб. – НДС, уплаченный поставщику при приобретении 1000 пачек бумаги);– в марте включил в состав доходов выручку от реализации 100 пачек бумаги в размере 9440 руб. ЕНВД У организации могут быть материалы, которые: – закупались на стороне; – производились самой организацией.

При продаже материалов, которые закупались на стороне, организация может применять ЕНВД, но только при торговле в розницу. В качестве объекта налогообложения при расчете ЕНВД учтите вмененный доход (п.

1 ст. 346.29

Внимание

НК РФ). Подробнее об этом см. Как рассчитать сумму ЕНВД к уплате в бюджет. При продаже материалов собственного производства (изготовления) применять ЕНВД нельзя.

Это следует из абзаца 12 статьи 346.27 Налогового кодекса РФ.

Сами материалы на склад приходуются по стоимости без учета НДС. Стоит напомнить, что для того чтобы выделить НДС и направить его к возмещению из бюджета, нужно получить от поставщика счет-фактуру с выделенной суммой налога.

Только при наличии этого документа покупатель вправе выделять НДС на отдельный счет. Полученные и оприходованные материалы покупатель оплачивает поставщику наличными или безналичными денежными средствами, при этом отражается проводки Д60 К50 или Д60 К51.

При поступлении материалы могут приходоваться двумя способами:

- по фактической себестоимости;

- по учетным ценам.

Разберем подробнее каждый из этих способов. Оприходование материалов по фактической себестоимости Именно этот способ учета встречается чаще всего на предприятиях.

При этом организация суммирует все затраты, связанные с приобретением ценностей, и эту сумму заносит в дебет сч.10.Материалы, находящиеся на складах предприятия подлежат не только списанию в производство, но также при необходимости их можно реализовать на сторону. Рассмотрим как отразить в проводках продажу материалов с 10 счета по предоплате, а также в случае первоначальной отгрузки и последующей оплаты за материалы.

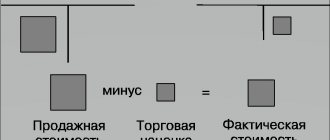

Реализация материалов: основные нюансы и особенности При продаже материалов их списание осуществляется по ценам реализации, которые оговариваются сторонами заранее. Начисление и уплата налогов осуществляется согласно требованиям действующего законодательства. При их реализации составляется накладная на отпуск материалов на сторону.

УСН

Если организация применяет упрощенку, доходы от реализации материалов увеличивают налоговую базу по единому налогу (п. 1 ст. 346.15, ст. 249 НК РФ). Доходы признавайте в том периоде, в котором они оплачены. Датой получения дохода является день погашения задолженности перед организацией (день поступления денег на банковский счет или в кассу, получение имущества и т. д.). Если в счет оплаты получен вексель, доход признайте в момент его оплаты или передачи по индоссаменту третьему лицу. Об этом сказано в пункте 1 статьи 346.17 Налогового кодекса РФ.

Если организация платит единый налог с разницы между доходами и расходами, она может учесть в составе расходов стоимость материалов сразу после фактической оплаты (подп. 1 п. 2 ст. 346.17, п. 2 ст. 346.16, п. 1 ст. 252 НК РФ). После того как организация приняла решение продать материалы, они приобретают статус товаров (п. 3 ст. 38 НК РФ). Поэтому выручку от реализации материалов включите в расчет налоговой базы (п. 1 ст. 346.15 и п. 1 ст. 249 НК РФ). Как определяется выручка, см. Какие доходы облагаются единым налогом при УСН.

Пример отражения в бухучете и при налогообложении реализации материалов. Организация применяет упрощенку и рассчитывает налог с разницы между доходами и расходами

В январе ООО «Альфа» приобрело 1000 пачек бумаги формата А4 для печати брошюр. Стоимость одной пачки – 59 руб. (в т. ч. НДС – 9 руб.). В этом же месяце была произведена оплата поставщику в полном объеме.

В феврале «Альфа» использовала 500 пачек бумаги для печати брошюр.

В марте «Альфа» продает 100 пачек закупленной бумаги. Фактическая себестоимость этих материалов составляет 59 руб. за пачку (в т. ч. НДС – 9 руб.). Цена реализации 100 пачек по договору – 9440 руб. «Альфа» оценивает в бухучете материалы по фактической себестоимости единицы запаса. Бухучет стоимости материалов организация ведет без применения счетов 15 и 16.

Бухгалтер «Альфы» сделал в учете следующие проводки.

В январе:

Дебет 10 Кредит 60 – 59 000 руб. (1000 пачек × 59 руб.) – оприходована бумага;

Дебет 60 Кредит 51 – 59 000 руб. – перечислена оплата поставщику за приобретенную бумагу.

В феврале:

Дебет 20 Кредит 10 – 29 500 руб. (59 руб. × 500 шт.) – списана бумага в затраты на основании акта расхода материалов.

В марте:

Дебет 62 Кредит 91-1 – 9440 руб. – отражена реализация 100 пачек бумаги формата А4;

Дебет 91-2 Кредит 10 – 5900 руб. (59 руб./шт. × 100 шт.) – списана стоимость отпущенной бумаги;

Дебет 91-9 Кредит 99 – 3540 руб. (9440 руб. – 5900 руб.) – отражена прибыль от продажи бумаги;

Дебет 51 Кредит 62 – 9440 руб. – получена оплата от покупателя за реализованную бумагу.

При расчете единого налога бухгалтер «Альфы»: – в январе включил в состав расходов 59 000 руб. (в т. ч. 50 000 руб. – стоимость 1000 пачек бумаги, 9000 руб. – НДС, уплаченный поставщику при приобретении 1000 пачек бумаги); – в марте включил в состав доходов выручку от реализации 100 пачек бумаги в размере 9440 руб.

Продажа материалов

Материалы, находящиеся на складах предприятия подлежат не только списанию в производство, но также при необходимости их можно реализовать на сторону. Рассмотрим как отразить в проводках продажу материалов с 10 счета по предоплате, а также в случае первоначальной отгрузки и последующей оплаты за материалы.

При продаже материалов их списание осуществляется по ценам реализации, которые оговариваются сторонами заранее. Начисление и уплата налогов осуществляется согласно требованиям действующего законодательства.

При их реализации составляется накладная на отпуск материалов на сторону. Основанием для ее составления есть договор или выписанный счет-фактура. Если при продаже материалов осуществляется операция по их транспортировке, то дополнительно составляется товарно-транспортная накладная.

При реализации материалов используется счет 91, который позволяет обобщить сумму доходов от внереализационной деятельности. Он имеет несколько субсчетов:

- прочие доходы (91-1);

- прочие расходы (91-2);

- сальдо прочих доходов и расходов (91-3).

Получите 267 видеоуроков по 1С бесплатно:

- Накладная по форме М-15, которая разрешает отпуск материалов на сторону;

- Счет-фактура и договор купли продажи – является основанием для совершения оплаты со стороны покупателя;

- Товарно-транспортная накладная – составляется при выполнении грузоперевозок проданных материалов;

- Банковская выписка – подтверждает факт получения денежных средств.

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Первым событием является отгрузка материалов | ||||

| 91-02 | 10 | 187 000 | Списаны материалы со склада предприятия по их фактической себестоимости. Списание материалов осуществляется по трем методам:- по средневзвешенной;- ФИФО;- по фактической себестоимости каждой единицы | Накладная на отпуск |

| 62-01 | 91-01 | 250 000 | Отображена выручка от продажи материалов. Продажная стоимость оговаривается в договоре купли-продажи | Счет-фактура, договор купли-продажи |

| 91-02 | 68-1 | 45 000 | Отображена сумма НДС по сделке купли-продажи материалов (250 000 * 18% = 45 000) | Счет-фактура |

| 51 (50) | 62-01 | 250 000 | Получена оплата за отгруженный материал | Банковская выписка |

| 91-09 | 99 | 18 000 | Получена прибыль от реализации материалов(250 000 – 45 000 — 187 000 = 18 000) | |

| Первым событием является предоплата покупателя | ||||

| 51 | 62-02 | 100 000 | Получена предоплата от покупателя | Банковская выписка |

| 76-АВ | 68-2 | 18 000 | Начислено налоговое обязательство на сумму полученной предоплаты (100 000 * 18% = 18 000) | Счет-фактура, банковская выписка |

| 91-02 | 10 | 144 000 | Списаны материалы со склада предприятия по их фактической себестоимости. Списание материалов осуществляется по трем методам:- по средневзвешенной;- ФИФО;- по фактической себестоимости каждой единицы | Накладная на отпуск |

| 62-01 | 91-01 | 200 000 | Отображена выручка от продажи материалов. Продажная стоимость оговаривается в договоре купли-продажи | Счет-фактура, договор купли-продажи |

| 91-02 | 68-2 | 36 000 | Отображена сумма НДС по сделке купли-продажи материалов (200 000 * 18% = 36 000) | Счет-фактура |

| 62-01 | 62-02 | 100 000 | Взаимозачет ранее полученной предоплаты | Бухгалтерская справка-расчет |

| 68-2 | 76-АВ | 18 000 | Взаимозачет НДС от суммы предоплаты(100 000 * 18% = 18 000) | |

| 51 (50) | 62-01 | 100 000 | Получена оставшаяся сумма денег за отгруженный материал | Банковская выписка |

| 91-09 | 99 | 20 000 | Получена прибыль от реализации материалов(200 000 – 36 000 — 144 000= 20 000) |

Подробности Категория: Подборки из журналов бухгалтеру : 13.10.2014 00:00

У большинства компаний есть активы, которые отвечают критериям основных средств, и стоимость которых не превышает 40 000 руб. за единицу. Это инструменты, спецодежда, различный инвентарь и проч.

Такие объекты чаще всего включают в состав материально-производственных запасов (МПЗ) на основании пункта 5 ПБУ 6/01 «Учет основных средств». В этом случае стоимость актива отражают по счету 10 «Материалы». Затем, после ввода в эксплуатацию, списывают на один из «затратных» счетов (например, на счет 26 или на счет 44).

Одновременно стоимость объекта отражают по дебету забалансового счета, предназначенного для учета инвентаря и хозяйственных принадлежностей в эксплуатации. Это нужно, чтобы контролировать сохранность актива, его передвижение между цехами, отделами и т д.

ДЕБЕТ 62 КРЕДИТ 91 субсчет «Доходы» — показана выручка от реализации актива;ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 68 — начислен НДС при реализации актива;ДЕБЕТ 51 (либо 50) КРЕДИТ 62 — поступила выручка от покупателя

В налоговом учете также надо отразить доходы от реализации и показать их в декларации по налогу на прибыль.

Что касается расходов в виде закупочной стоимости проданного актива, то ни в бухгалтерском, ни в налоговом учете их показывать не следует. Дело в том, что данные затраты уже были учтены в момент передачи в эксплуатацию, и повторное отражение приведет к искажению налогооблагаемой базы и финансового результата.

На практике многие бухгалтеры не ограничиваются приведенными выше проводками. Они создают дополнительную операцию, суть которой — восстановить ранее списанные ценности на балансе.

Это делается из-за того, что в ряде бухгалтерских программ типовая операция по продаже «забалансового» имущества не предусмотрена. И чтобы провести такую реализацию, пришлось бы создавать проводки вручную, что крайне нежелательно.

К тому же без типовой операции программа не может автоматически сформировать накладную на отгрузку, и данный документ приходится выписывать самостоятельно.

Поэтому, чтобы «обмануть» программу, актив сначала вновь проводят по дебету счета 10, и только после этого оформляют продажу.

ДЕБЕТ 10 КРЕДИТ 91 субсчет «Доходы» – 0,01 руб. — оприходован актив для реализации;

ДЕБЕТ 91 субсчет «Расходы» КРЕДИТ 10

– 0,01 руб. — списана себестоимость актива

В итоге программа без проблем позволяет реализовать объект, который учтен на балансе наравне с другими материалами. При этом создаются все необходимые проводки и формируется печатная форма отгрузочной накладной.

Компании, у которых установлена программа 1С Бухгалтерия 8, тоже пользуются приведенным выше приемом, а именно восстанавливают «забалансовый» актив на счете 10.

Но сделать это они могут не со всеми активами, а лишь в отношении спецодежды и спецоснастки. Такие объекты возвращают на баланс при помощи документа «Возврат материалов из эксплуатации».

Если же речь идет об инвентаре или хозяйственных принадлежностях, то для них возврат из эксплуатации не предусмотрен.

Единственный способ, который помогает решить проблему — это использование документа «Реализация товаров и услуг».

При его создании в закладке «Счет учета» следует указать забалансовый счет, с которого нужно списать актив (как правило, это счет МЦ04). В закладке «Счет доходов» надо поставить счет 91.01.

Тогда, посредством данного документа, в учете появится проводка, отражающая получение дохода в виде выручки за проданный объект. Одновременно объект будет списан в кредит забалансового счета.

Здесь необходимо учесть один важный нюанс. При продаже программа должна списать тот же самый актив, который ранее был передан в эксплуатацию.

Чтобы этого добиться, при создании документа «Реализация товаров и услуг» бухгалтер должен в качестве второго субконто к счету МЦ04 указать документ передачи в эксплуатацию. Сделать это можно в режиме ручной корректировки.

Обратите внимание: документы «Возврат материалов из эксплуатации» и «Оприходование товаров» создавать не надо.

Вести бухгалтерский и налоговый учет в веб-сервисе

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено {amp}gt; 8000 книг |

Продаются материалы по рыночной стоимости с учетом НДС. В случае если продажа материалов носит разовый характер, полученный доход от продажи материалов следует отнести на счет 91 «Прочие доходы и расходы». Подробно об особенностях этого счета написано здесь. Расходы, которые сопровождали процесс продажи материалов, также учитываются на счете 91.

Первичный документ, на основании которого происходит продажа товара – это накладная на отпуск материалов на сторону форма М-15.

В бухгалтерском учете проводки по отражению доходов и расходов, связанных с продажей материалов, отражается на основании накладной форма М-15, а также счета-фактуры с выделенным НДС и платежных документов, подтверждающих факт оплаты от покупателя.

Д62 К91/1 – отражена выручка от продажи;Д91/2 К68.НДС – начислен НДС по реализованным материалам;Д91/2 К10 – списана себестоимость реализованных материалов;Д91/9 К99 – отражен финансовый результат от продажи;Д51 К62 – получена оплата от покупателя.

А это значит, что работодатели, оплачивающие труд своих работников по минималке, должны с 1 мая поднять им зарплаты. {amp}lt; … Неявка на работу – не всегда прогул Работник заболел, но не предупредил об этом работодателя и не выходит на связь.Может ли работодатель в подобной ситуации засчитать работнику прогул со всеми вытекающими последствиями? {amp}lt;

ЕНВД

У организации могут быть материалы, которые:

– закупались на стороне;

– производились самой организацией.

При продаже материалов, которые закупались на стороне, организация может применять ЕНВД, но только при торговле в розницу. В качестве объекта налогообложения при расчете ЕНВД учтите вмененный доход (п. 1 ст. 346.29 НК РФ). Подробнее об этом см. Как рассчитать сумму ЕНВД к уплате в бюджет.

При продаже материалов собственного производства (изготовления) применять ЕНВД нельзя.

Это следует из абзаца 12 статьи 346.27 Налогового кодекса РФ.

Подробнее об этом см.:

- Кто вправе применять ЕНВД;

- Какие виды розничной торговли подпадают под ЕНВД.