Описание счета «Выбытие основных средств»

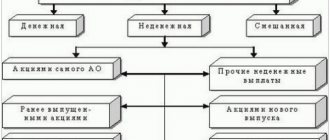

Основные средства могут быть списаны из имущества предприятия в результате: списания продукта по причине невозможности его дальнейшей эксплуатации; продажи другим предприятиям; безвозмездной передачи; передачи на счет уставного капитала какой-либо компании; при сдаче актива во временное пользование или лизинг, а также при осуществлении договора мены и так далее.

Ценовая стоимость имущества OC, которое списывается или же не способно давать доходы организации в будущих периодах, подлежит списанию.

Проводки по счету «01.09»

По дебету

| Дебет | Кредит | Содержание | Документ |

| 01.09 | 01.01 | Списание первоначальной стоимости объекта основных средств при списании (ликвидации) | Списание ОС |

| 01.09 | 01.01 | Списание первоначальной стоимости объекта основных средств при передаче (продаже) | Передача ОС |

По кредиту

| Дебет | Кредит | Содержание | Документ |

| 02.01 | 01.09 | Списание суммы начисленной амортизации по объекту основных средств при передаче (продаже), если сделка по передаче основного средства подлежит государственной регистрации | Подготовка к передаче ОС |

| 02.01 | 01.09 | Списание суммы начисленной амортизации по объекту основных средств при списании (ликвидации) | Списание ОС |

| 02.01 | 01.09 | Списание суммы начисленной амортизации по объекту основных средств при передаче (продаже) | Передача ОС |

| 76.02 | 01.09 | Списание объектов основных средств по остаточной стоимости, изъятых по решению судебных органов путем ареста, выемки, конфискации, национализации и т.п. (в соответствии со ст.235, 237, 243 ГК РФ) | Операция |

| 91.02 | 01.09 | Списание остаточной стоимости переданных (проданных) основных средств | Передача ОС |

| 91.02 | 01.09 | Передача объекта основных средств (оборудование) безвозмездно | Операция |

| 91.02 | 01.09 | Списание (ликвидация) основных средств в результате стихийных бедствий, пожаров и других чрезвычайных обстоятельств | Списание ОС |

| 91.02 | 01.09 | Списание остаточной стоимости списанных (ликвидированных) основных средств | Списание ОС |

| 91.02 | 01.09 | Списание остаточной стоимости переданных (проданных) основных средств, если сделка по передаче основного средства подлежит государственной регистрации | Подготовка к передаче ОС |

| 94 | 01.09 | Недостача объектов основных средств | Списание ОС |

Продажа основных средств. Бухгалтерский и налоговый учет

Общий порядок учета основных средств

| ПБУ 6/01 утверждено приказом Минфина России от 30 марта 2001 г. № 26н |

Основным средством считается имущество, срок службы которого больше одного года. В бухгалтерском учете такое имущество отражается в порядке, установленном Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01). В первоначальную стоимость основных средств, по которой они отражаются в учете, включаются расходы по их покупке или созданию. В течение срока полезного использования основного средства на него начисляется амортизация. Этот срок фирма устанавливает самостоятельно. Примерные сроки полезного использования основных средств утверждены постановлением Правительства РФ от 1 января 2002 г. № 1. Этот документ устанавливает порядок начисления амортизации, которая учитывается при налогообложении прибыли. Однако, как разъяснил Минфин России, этот документ может применяться и при начислении амортизации для целей бухгалтерского учета (письмо Минфина России от 20 марта 2002 г. № 16-00-14/98).

| Срок полезного использования основного средства фирма устанавливает самостоятельно |

Обратите внимание: срок полезного использования основных средств, купленных до 1 января 2002 года, изменять нельзя. Правда, из этого правила есть исключения. По основным средствам, которые были модернизированы или реконструированы, срок полезного использования может быть увеличен (письмо Минфина России от 6 марта 2002 г. № 16-00-14/80). Таким образом, если вы покупаете основные средства в 2002 году, то вам лучше всего начислять амортизацию по ним линейным способом исходя из их срока полезного использования, указанного в упомянутом постановлении. В этой ситуации сумма амортизации в бухгалтерском и налоговом учете отличаться не будет. По основным средствам, купленным до этой даты, порядок начисления амортизации в бухгалтерском учете не изменится. Поэтому в большинстве случаев по таким основным средствам амортизация для целей бухгалтерского учета и для целей налогообложения будет начисляться по-разному.

Продажа основных средств

При продаже основного средства нужно списать с баланса его первоначальную стоимость и сумму начисленной по нему амортизации. В учете это отражается записями: Дебет 91-2 Кредит 01

— списана первоначальная стоимость проданного основного средства;

Дебет 02 Кредит 91-1

— списана сумма амортизации, начисленной по проданному основному средству. Выручку от продажи основного средства отразите проводкой:

Дебет 76 Кредит 91-1

— начислена выручка от продажи основного средства. Выручка от реализации основных средств облагается НДС. Этот налог начислите проводкой:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

— начислен НДС.

| Расходы по списанию основного средства учитывается на счете 91 |

Все расходы по выбытию основного средства (например, зарплата рабочих, занятых в демонтаже основного средства, стоимость материалов, использованных на демонтаж, и т. д.) списывают на счет 91 «Прочие доходы и расходы» субсчет 2 «Прочие расходы»: Дебет 91-2 Кредит 10 (20, 23, 29…)

— списаны расходы по выбытию основного средства. Для учета операций по списанию основных средств к счету 01 «Основные средства» вы можете открыть дополнительный субсчет «Выбытие основных средств». Это нужно в тех ситуациях, когда процесс выбытия имущества длится долгое время (например, если производственное оборудование демонтируется перед его передачей покупателю). По дебету субсчета «Выбытие основных средств» отражают первоначальную стоимость имущества, а по кредиту — сумму начисленной амортизации. После выбытия основного средства его остаточная стоимость списывается на счет 91 субсчет 2 «Прочие расходы».

Пример 1. ООО «Актив» продало станок за 600 000 руб. (в том числе НДС — 100 000 руб.). Первоначальная стоимость станка — 700 000 руб. Сумма начисленной по нему амортизации — 250 000 руб. Расходы на демонтаж станка составили 15 000 руб. Бухгалтер «Актива» должен сделать записи: Дебет 76 Кредит 91-1

— 600 000 руб. — отражена выручка от продажи станка;

Дебет 51 Кредит 76

— 600 000 руб. — поступили деньги от покупателя;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

— 100 000 руб. — начислен НДС;

Дебет 01 субсчет «Выбытие основных средств» Кредит 01

— 700 000 руб. — списана первоначальная стоимость станка;

Дебет 02 Кредит 01 субсчет «Выбытие основных средств»

— 250 000 руб. — списана сумма амортизации, начисленной по станку;

Дебет 91-2 Кредит 01 субсчет «Выбытие основных средств»

— 450 000 руб. (700 000 — 250 000) — списана остаточная стоимость станка;

Дебет 91-2 Кредит 10 (20, 23…)

— 15 000 руб. — списаны расходы на демонтаж станка;

Дебет 91-9 Кредит 99

— 35 000 руб. (600 000 — 100 000 0) — определена прибыль от продажи станка.

Расчет прибыли от продажи основных средств

Напомним, что до 2002 года прибыль от продажи основного средства определялась как разница между его продажной ценой и остаточной стоимостью. Причем остаточная стоимость основного средства для целей налогообложения увеличивалась на индекс инфляции (ИРИП), утверждаемый Госкомстатом России. С 1 января 2002 года при определении прибыли от продажи имущества индекс инфляции не применяется. Поэтому Госкомстат России прекратил его публикацию (см. сообщение Госкомстата России, опубликованное 5 апреля 2002 года).

| С 1 января 2002 года при определении прибыли от продажи основного средства индекс-дефлятор не применяется |

По статье 286 НК РФ доход от реализации основного средства уменьшается: — на сумму расходов, связанных с его продажей; — на остаточную стоимость основного средства. Остаточная стоимость основного средства — это разница между его первоначальной стоимостью и суммой начисленной по нему амортизации. Причем сумма амортизации, вычитаемая из первоначальной стоимости основного средства, определяется по статье 259 НК РФ. Как следует из Налогового кодекса, этот порядок должен применяться при продаже основных средств, купленных как до 1 января 2002 года, так и после этой даты. Таким образом, при продаже основных средств, купленных после 1 января 2002 года, проблем у вас не возникнет. У большинства организаций сумма амортизации по ним в бухгалтерском и налоговом учете будет совпадать. Если вы продаете основное средство, купленное после этой даты, то, по нашему мнению, для определения налогооблагаемой прибыли вам придется пересчитать амортизацию по нормам НК РФ. НК РФ предусматривает два способа амортизации — линейный и нелинейный. При определении налогооблагаемого дохода от продажи имущества амортизацию можно пересчитать по любому из них. В такой ситуации проще всего использовать линейный метод. По этому методу ежемесячная сумма амортизации определяется по формуле: K = (1/n) x 100%,

где K — ежемесячная норма амортизации в процентах; n — срок полезного использования имущества в месяцах. Как мы указали выше, примерные сроки полезного использования основных средств утверждены постановлением Правительства РФ от 1 января 2002 г. № 1.

Пример 2.

В учете ЗАО «Пассив» числится станок. Первоначальная стоимость станка — 35 000 руб. Станок был куплен в декабре 1999 года. Срок его полезного использования был установлен в расчете на 10 лет. В мае 2002 года станок был продан. Его продажная стоимость составила 48 000 руб. (в том числе НДС — 8000 руб.). По договору с покупателем ЗАО «Пассив» осуществляет доставку станка за свой счет. Расходы на доставку составили 900 руб. (без НДС). За период с января 2000 года по май 2002 года на станок была начислена амортизация в сумме 8458 руб. (29 месяцев эксплуатации). Бухгалтер «Пассива» должен сделать проводки: Дебет 76 Кредит 91-1

— 48 000 руб. — отражена выручка от продажи станка;

Дебет 51 Кредит 76

— 48 000 руб. — поступили деньги от покупателя;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

— 8000 руб. — начислен НДС;

Дебет 91-2 Кредит 01

— 35 000 руб. — списана первоначальная стоимость станка;

Дебет 02 Кредит 91-1

— 8458 руб. — списана сумма начисленной амортизации;

Дебет 91-2 Кредит 26

— 900 руб. — списаны расходы на доставку станка до покупателя;

Дебет 99 Кредит 91-9

— 12 558 руб. (48 000 — 8000 — 35 000 + 8458 — 900) — отражена прибыль от продажи станка. Для того чтобы определить налогооблагаемую прибыль, сумму амортизации по станку надо пересчитать по новым правилам. Предположим, что срок его полезного использования по постановлению Правительства РФ от 1 января 2002 г. № 1 составляет 15 лет (180 месяцев). Ежемесячная норма амортизации по станку составит:

(1/180) х 100% = 0,55%.

За весь срок эксплуатации станка на него будет начислена амортизация в сумме:

35 000 руб. х 0,55% х 29 мес. = 5583 руб.

Остаточная стоимость станка, пересчитанная по нормам НК РФ, составит:

35 000 руб. — 5583 руб. = 29 417 руб.

Налогооблагаемая прибыль от продажи станка составит:

48 000 руб. — 8000 руб. — 29 417 руб. — 900 руб. = 9683 руб.

| Убыток от реализации основных средств уменьшает налогооблагаемую прибыль |

Если остаточная стоимость основного средства и другие расходы, связанные с его продажей, будут больше полученного дохода, то налогооблагаемую прибыль можно уменьшить на сумму убытка. Однако такой убыток учитывается не сразу. Он уменьшает прибыль ежемесячно равными долями в течение времени, оставшегося от момента продажи имущества до окончания срока его полезного использования. Сумму убытка от продажи основного средства указывают в специальном налоговом регистре — Учет расходов будущих периодов.

Пример 3.

ЗАО «Актив» продает автомобиль ВАЗ-2108. Машина была куплена в 2002 году. Продажная цена автомобиля без НДС — 45 000 руб. Первоначальная стоимость автомобиля — 90 000 руб. Сумма начисленной амортизации — 9000 руб. Амортизацию по основным средствам в бухгалтерском и налоговом учете «Актив» начисляет одинаково. Расходы по продаже машины составили 3000 руб. (без НДС). Срок полезного использования автомобиля — пять лет. До момента продажи он принадлежал «Активу» шесть месяцев. Остаточная стоимость машины составит: 90 000 руб. — 9000 руб. = 81 000 руб.

Убыток от реализации автомобиля составит:

45 000 руб. — 81 000 руб. — 3000 руб. = 39 000 руб.

Полученный убыток списывают в течение четырех лет и шести месяцев (54 месяца). Ежемесячно «Актив» может списывать сумму убытка в размере:

39 000 руб. : 54 мес. = 722 руб.

| Особенности налогового учета основных средств изложены в статье 323 НК РФ |

Для налогового учета операций по продаже автомобиля нужно заполнить три регистра: — учета операций по выбытию имущества; — расчета финансового результата от реализации амортизируемого имущества; — учета расходов будущих периодов. Эти регистры будут заполнены так:

Учет операций по выбытию имущества

Налогоплательщик: ЗАО «Актив» ИНН: 7701234567 Период с 01.07.2002 по 31.07.2002

| Дата операции | Условия выбытия имущества | Вид дохода | Основания выбытия (реквизиты операции) | Наименование выбывающего объекта | Сумма (руб.) | Количество |

| 24.07.2002 | Продажа | Выручка от продажи основного средства | Договор от 22.05.2002 № 1, накладная от 24.05.2002 № 25 | Автомобиль ВАЗ-2108 | 45 000 | 1 шт. |

Расчет финансового результата от реализации амортизируемого имущества

Налогоплательщик: ЗАО «Актив» ИНН: 7701234567 Период с 01.07.2002 по 31.07.2002

| Дата операции | Наименование объекта | Цена продажи (руб.) | Первоначальная стоимость (руб.) | Сумма начисленной амортизации (руб.) | Расходы, связанные с реализацией объекта (руб.) | Общая величина расходов, связанных с реализацией объекта (4 — 5 + 6) | Величина убытка от реализации, относящаяся к расходам будущих периодов (7 — 3) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 24.07.2002 | Автомобиль ВАЗ-2108 | 45 000 | 90 000 | 9000 | 3000 | 84 000 | 39 000 |

Учет расходов будущих периодов

Налогоплательщик: ЗАО «Актив» ИНН: 7701234567 Период с 01.08.2002 по 31.08.2002

| Дата операции | Вид расхода (убытка) | Наименование объекта | Сумма(руб.) | Срок, в течение которого расходы могут быть включены в состав прочих расходов | Сумма расходов в месяц, подлежащая включению в состав прочих расходов (4 : 5) | Дата начала учета в составе прочих расходов | Количество месяцев фактического списания месячной суммы расходов в состав прочих расходов |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 24.07.2002 | Убыток от реализации основного средства | Автомобиль ВАЗ-2108 | 39 000 | 54 месяца | 722 | 31.08.2002 | 53 месяца |

Т. АМИТОВА, главный бухгалтер Материал предоставлен журналом «Практическая бухгалтерия»

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера. Только конкретный алгоритм действий, примеры из практики и советы экспертов. Ничего лишнего. Всегда актуальная информация.

Подключить бератор