Начисление налога на прибыль в 1С Бухгалтерия 3.0 не составляет особого труда, если вы знаете, какие настройки необходимо выставить в программе согласно вашей учетной политике. Разберем пошагово нюансы начисления налога на прибыль в 1С 8.3 Бухгалтерия 3.0.

После прочтения статьи вы узнаете:

- где настроить налоговый учет в программе;

- как он организован в 1С;

- как осуществляется начисление налога на прибыль;

- какие записи формируются в программе, если начислен налог на прибыль — проводки в 1С 8.3.

Какие бухгалтерские счета участвуют в проводках?

Все операции по начислению налогов отображаются по кредиту счета 68. Для отображения начисления налога на прибыль к нему открывают специальный субсчет. При начислении прибыли с учетом норм ПБУ 18/02 (утв. приказом Минфина от 19.11.2002 № 114н) соблюдается приведение к общему значению искомой величины, рассчитываемой в налоговом и бухгалтерском учете. С целью увязки возникающих разниц (временных и постоянных) при расчете налога на прибыль используются различные бухгалтерские проводки.

Появление этих разниц обусловлено тем, что не все расходы в налоговом учете уменьшают налогооблагаемую прибыль, в то же время в бухучете они учитываются. Именно с целью последующей коррекции рассчитанной в бухучете прибыли и необходимо учитывать все возникающие разницы.

Подробнее о расхождениях между бухгалтерским и налоговым учетом см. здесь.

В зависимости от того, какую разницу получил налогоплательщик за отчетный период (вычитаемую или налогооблагаемую), применяются различные проводки.

Отражение в бухгалтерском учёте расчётов по налогу на прибыль

До прошлого года все предприятия отражали налог на прибыль, который рассчитывали по правилам, установленным Налоговым кодексом РФ. Начисляли этот налог по такой проводке:

Дебет 99

Кредит 68 субсчёт «Расчёты по налогу на прибыль»

начислен налог на прибыль, подлежащей уплате в бюджет.

Однако ПБУ 18/02 принципиально изменило этот порядок. Теперь, прежде чем на счёте 68 «Расчёты по налогам и сборам» отразить сумму «реального» налога, приходится рассчитать налог на бухгалтерскую прибыль. Для этого налоговую ставку умножают на ту сумму, что указана по строке 140 Отчёта о прибылях и убытках (форма № 2). Этот налог ПБУ называет условным расходом. Условный расход отражается в бухгалтерском учёте следующей проводкой:

Дебет 99 субсчёт «Условный расход по налогу на прибыль»

Кредит 68 субсчёт «Расчёты по налогу на прибыль»

отражён условный расход по налогу на прибыль.

ПБУ 18/02 ввело и такое понятие, как условный доход. Он образуется, когда в бухучёте получен убыток. По сути, это «налог» с убытка. Правда, как разъясняет Минфин России, условный доход показывают в бухучёте лишь в случае, если по данным налогового учёта вы получили прибыль. При этом нужно сделать такую запись:

Дебет 68 субсчёт «Расчёты по налогу на прибыль»

Кредит 99 субсчёт «Условный расход по налогу на прибыль»

отражён условный доход по налогу на прибыль.

Но в бухгалтерской отчётности надо показать и ту сумму налога, которое наше предприятие на самом деле задолжало бюджету. В ПБУ 18/02 этот налог назван текущим налогом на прибыль.

В бухгалтерском учёте и для целей налогообложения доходы и расходы определяются по-разному. Следовательно, и налог на прибыль, рассчитанный по данным бухгалтерского учёта и по правилам Налогового кодекса РФ, будет отличаться. Поэтому сумму условного (то есть «бухгалтерского») налога, которую отразили по кредиту счёта 68 «Расчёты по налогам и сборам», доводят до величины текущего налога. Для этого делается несколько кона счёте 68 должна получиться сумма налога на прибыль, которую организация платит на самом деле. Однако прежде придётся вычислить суммы:

постоянного налогового обязательства;

отложенного налогового актива;

отложенного налогового обязательства.

Расчёт постоянного налогового обязательства. Для этого нужно сумму постоянных разниц умножить на ставку налога на прибыль. Что же такое постоянные разницы? Это расходы, которые учитываются для целей бухгалтерского учёта, но не включаются в расходы при расчёте налога на прибыль. К ним относят:

суммы, которые истратила организация сверх норм, установленных в Налоговом кодексе РФ (это касается суточных, компенсаций за использование личного транспорта, представительских расходов, затрат на страхование);

стоимость безвозмездно переданного имущества и расходы, которые связаны с такой передачей;

перенесённый на будущее убыток, если срок, в течение которого он может уменьшить налогооблагаемую прибыль, истек, и т. д.

В ПБУ 18/02 сказано, что постоянные разницы должны отражаться в аналитическом учёте. Как его организовать? В ПБУ 18/02 об этом ничего не говориться. Ответ на этот вопрос я нашла в журнале «Главбух». Так предлагаются такие варианты:

можно открыть специальные субсчета к тем счетам активов и обязательств, на которых образуются постоянные разницы.

можно вести аналитический учёт в отдельных регистрах (например, в электронных таблицах). И наконец, организация, которая ведёт обособленный налоговый учёт, вправе рассчитывать постоянные разницы в бухгалтерских справках.

Постоянное налоговое обязательство увеличивает условный налог на прибыль отчётного периода. В бухгалтерском учёте оно отражается следующей проводкой:

Дебет 99 субсчёт «Налог на прибыль»

Кредит 68 субсчёт «Расчёты по налогу на прибыль»

отражено постоянное налоговое обязательство.

Расчёт отложенного налогового актива. Надо умножить сумму вычитаемых временных разниц на ставку налога на прибыль. Вычитаемые временные разницы образуются, когда:

сумма амортизации, которая начислена в бухгалтерском учёте, превышает ту, что рассчитана по правилам налогового учёта;

коммерческие и управленческие расходы в бухгалтерском учёте и для целей налогообложения списываются по-разному;

переносится на бедующее убыток, который уменьшает налогооблагаемые доходы в последующих отчётных периодах;

переплата по налогу на прибыль не возвращается организации, а засчитывается в счёт будущих платежей;

предприятие, использующее кассовый метод, в бухучёте включает стоимость материалов в затраты, которые ещё не оплачены, и т. д.

В общем, из-за вычитаемых временных разниц в отчётном периоде «бухгалтерский» налог на прибыль будет меньше «налогового».

Вычитаемые временные разницы тоже нужно отражать обособленно, в аналитическом учёте.

Расчёт отложенного налогового обязательства. Умножаем сумму налогооблагаемых временных разниц на ставку налога на прибыль. В частности, налогооблагаемые временные разницы образуются у вас, если:

сумма амортизации, начисленная в налоговом учёте, больше той, что рассчитана по правилам бухгалтерского учёта;

проценты по выданным займам мы начисляли ежемесячно, а должник погасил их единовременно. В данном случае разница возникает, если мы применили кассовый метод;

проценты по кредитам и суммовые разницы в налоговом учёте включаются в состав внереализационных расходов, а в бухучёте в стоимость основных средств или материалов (если кредит взят на покупку этого имущества);

в бухгалтерском учёте затраты отражаются в составе расходов будущих периодов, а в налоговом списываются сразу.

Так же организуется обособленный аналитический учёт налогооблагаемых временных разниц.

Отражение налогового актива и налогового обязательства.

Отложенный налоговый актив отражается в бухгалтерском учёте в том отчётном периоде, когда образовалась вычитаемая временная разница. При этом следует использовать синтетический счёт 09 «Отложенные активы». При этом делается следующая проводка:

Дебет 09

Кредит 68 субсчёт «Расчёты по налогу на прибыль»

отражён отложенный налоговый актив.

По мере того как уменьшаются вычитаемые временные разницы, погашают и отложенные налоговые активы. Это отражается так:

Дебет 68 субсчёт «Расчёты по налогу на прибыль»

Кредит 09

погашен отложенный налоговый актив.

Однако такую проводку можно сделать лишь в том случае, если в отчётном периоде организация получила налогооблагаемую прибыль.

А если организация продала или передала в безвозмездное пользование основное средство, с которым связан отложенный налоговый актив? В этом случае оставшаяся сумма актива списывается следующей проводкой:

Дебет 99

Кредит 09

списана сумма отложенного налогового актива в связи с выбытием объекта актива.

Отложенные налоговые обязательства отражаются в бухгалтерском учёте тоже на отдельном синтетическом счёте. Это счёт 77 «Расчёты по отложенным налоговым обязательствам». В учёте нужно записать:

Дебет 68 субсчёт «Расчёты по налогу на прибыль»

Кредит 77

учтено отложенное налоговое обязательство.

Так же как и в случае с отложенными налоговыми активами, отложенные налоговые обязательства уменьшаются по мере погашения временных налогооблагаемых разниц. В учёте эта операция отражается такой проводкой:

Дебет 77

Кредит 68 субсчёт «Расчёты по налогу на прибыль»

погашено отложенное налоговое обязательство.

Если объект, с которым связана налогооблагаемая временная разница, выбывает. Тогда отложенное налоговое обязательство списывается следующей проводкой:

Дебет 77

Кредит 99

списана сумма отложенного налогового обязательства.

Вычислив эти суммы и отразив их в учёте, корректируем условный расход (доход по налогу на прибыль следующим образом:

| + условный расход (-условный доход) по налогу на прибыль | + постоянное налоговое обязательство | + отложенный налоговый актив | — отложенное налоговое обязательство | = текущий налог на прибыль |

Теперь все организации обязаны сравнивать доходы и расходы, отражённые в бухгалтерском и налоговом учёте, чтобы выявить разницы между ними. И так по каждой операции.

Итак, в конце отчётного периода на счёте 68 «Расчёты по налогам и сборам» отражена сумма условного расхода по налогу на прибыль. Туда же мы отнесли суммы налоговых активов и обязательств.

Таким образом, по кредиту счёта 68 указан текущий налог на прибыль.

Синтетический учёт расчётов с бюджетом ведётся в журнале-ордере № 8. (Приложение 1).В котором, кроме 68 счёта, ведутся счета: 19 «Налог на добавленную стоимость по приобретённым ценностям», 69 «Расчёты по социальному страхованию и обеспечению», 73 «Расчёты с персоналом по прочим операциям», 75 «Расчёты с учредителями», 76 «Расчёты с разными дебиторами и кредиторами». В журнале-ордере № 8 обороты по кредиту данных счетов приводятся по данным соответствующих первичных бухгалтерских документов, ведомости № 8 и листков-расшифровок.

Аналитические данные по этому счету приводятся в листках-расшифровках (Приложения 2, 2а, 2б).

Отражаем ОНА

Если при расчете в налоговом учете значение прибыли выше аналогичного показателя в бухучете, то возникает вычитаемая разница, а значит, имеет место отложенный налоговый актив.

ОНА = Свр * НС, где:

ОНА — отложенный налоговый актив;

Свр — сумма временной разницы;

НС — налоговая ставка, которая равна 20% (17% уплачиваются в региональный бюджет, а 3% — в федеральный).

Для отражения в учете делается такая корреспонденция:

Дт 09 – Кт 68 — начисление ОНА.

С примерами, когда возникает ОНА и ОНО, можно ознакомиться в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Отражаем ОНО

Если прибыль по бухучету больше налоговой, то возникает отложенное налоговое обязательство.

Отобразить в учете это можно такой корреспонденцией:

Дт 68 – Кт 77 — начисление ОНО.

При возникновении ситуации, когда временные разницы остаются по каким-то причинам непогашенными, для их списания делаются такие проводки:

Для досписания отложенного налогового актива проводки налога на прибыль — Дт 91 – Кт 09

Для списания отложенного налогового обязательства — Дт 77 – Кт 91.

Бухучет ПНР и ПНД

Постоянные налоговые расходы возникают в том случае, если по итогам за отчетный период значение прибыли в налоговом учете больше, чем в бухучете.

ПНР = Прп * НС, где

ПНР — постоянный налоговый расход;

Обратите внимание! ПНР и ПНД ранее назывались ПНО (постоянное налоговое обязательство) и ПНА (постоянный налоговый актив). В связи с внесением правок в ПБУ 18/02 поменяли свои названия.

Прп — постоянная разница (положительная);

НС — ставка налога, которая равна 20%.

Бухгалтерские проводки по налогу на прибыль в этом случае будут следующими:

Дт 99 – Кт 68 — начисление постоянного налогового расхода.

В той ситуации, когда прибыль меньше в налоговом, а не в бухучете, соответственно, и постоянная разница получается отрицательной. Возникает постоянный налоговый доход.

Налог на прибыль в бухгалтерских проводках отражается следующим образом:

Дт 99 – Кт 68 — начисление условного расхода по налогу.

Значение равно прибыли в бухучете, умноженной на ставку налога.

Возникший в результате проведения операции убыток, который также умножается на налоговую ставку, составляет условный доход, и отображается так:

Дт 68 – Кт 99.

Рассчитанная прибыль в налоговом учете, помноженная на ставку налога, составляет текущий налог на прибыль. Для его отображения делать корреспонденции не нужно.

В результате проведенных операций финрезультат по налогу на прибыль становится равен текущему значению налога.

Для малых предприятий проводки налога на прибыль выглядят так: Дт 99 – Кт 68.

Проверьте правильно ли вы учитываете постоянные налоговые расходы/доходы с помощью подсказок от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Узнать больше о налоговых льготах по налогу на прибыль вы сможете в нашей статье «Какие льготы по налогу на прибыль организаций установлены на 2021 — 2021?».

Общий порядок расчета (начисления) налога на прибыль и авансовых платежей

В общем случае налог на прибыль рассчитывается так.

По операциям, облагаемым по основной ставке 20%, налог на прибыль к уплате по итогам года исчисляется как произведение налоговой базы на налоговую ставку за вычетом авансовых платежей (п. 1 ст. 286, п. 1 ст. 287 НК РФ):

Если организация платит ежеквартальные платежи и не платит ежемесячные, она вычитает только сумму авансового платежа за 9 месяцев.

Если организация платит ежемесячные авансовые платежи исходя из фактической прибыли, она вычитает авансовый платеж за 11 месяцев (п. 1 ст. 287 НК РФ).

Какие авансовые платежи по налогу на прибыль уплачиваются

В течение года уплачиваются авансовые платежи по налогу на прибыль (п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Авансовые платежи уплачиваются одним из трех способов (п. п. 2, 3 ст. 286 НК РФ):

ежеквартально;

ежемесячно по прибыли предыдущего квартала и ежеквартально;

ежемесячно по фактически полученной прибыли.

Расчет авансовых платежей по налогу на прибыль схож с определением налога на прибыль по итогам года. Он исчисляется как произведение налоговой базы на налоговую ставку за вычетом предыдущих авансовых платежей этого года (п. 1 ст. 286, п. 1 ст. 287 НК РФ).

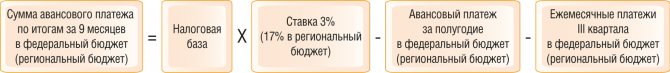

Поясним это на расчете авансового платежа по итогам 9 месяцев. Организация уплачивает ежемесячные авансовые платежи в течение отчетного периода по основной ставке 20%:

Налог (авансовые платежи) по основной ставке 20% рассчитывается отдельными суммами для федерального и для регионального бюджетов (п. 1 ст. 284, п. 1 ст. 286 НК РФ).

См. также:

Как рассчитать квартальные авансовые платежи по налогу на прибыль

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль исходя из фактической прибыли

Ежемесячные и квартальные авансовые платежи по налогу на прибыль, уплачиваемые в течение квартала

Пример расчета налога на прибыль по итогам года

Налогооблагаемая прибыль организации «Альфа» по итогам года составила 1 500 000 руб.

Сумма авансового платежа, исчисленного по итогам 9 месяцев, составила 120 000 руб.:

в федеральный бюджет — 18 000 руб.;

в региональный бюджет — 102 000 руб.

Ежемесячные авансовые платежи на IV квартал были начислены в общей сумме 60 000 руб.:

в федеральный бюджет — 9 000 руб.;

в региональный бюджет — 51 000 руб.

1. Сумма налога, исчисленная по итогам года, у организации «Альфа» составит 300 000 руб. (1 500 000 руб. x 20%), в том числе:

в федеральный бюджет — 45 000 руб. (1 500 000 руб. x 3%);

в бюджет субъекта РФ — 255 000 руб. (1 500 000 руб. x 17%).

2. Общая сумма авансового платежа за 9 месяцев и ежемесячных платежей в IV квартале составила 180 000 руб. (120 000 руб. + 60 000 руб.), в том числе:

в федеральный бюджет — 27 000 руб. (18 000 руб. + 9 000 руб.);

в бюджет субъекта РФ — 153 000 руб. (102 000 руб. + 51 000 руб.).

3. Сумма налога, которая должна быть перечислена в бюджет по итогам года организацией «Альфа», составит 120 000 руб. (300 000 руб. — 180 000 руб.), в том числе:

в федеральный бюджет — 18 000 руб. (45 000 руб. — 27 000 руб.);

в бюджет субъекта РФ — 102 000 руб. (255 000 руб. — 153 000 руб.).

Если вы уплачиваете торговый сбор, то можете уменьшить сумму исчисленного налога на прибыль на сумму уплаченного с начала года торгового сбора. Налог уменьшается в той части, которая зачисляется в бюджет субъекта РФ (п. 10 ст. 286 НК РФ).

Кроме того, сумму исчисленного налога на прибыль, которая подлежит зачислению в бюджет субъекта РФ, можно уменьшить на инвестиционный налоговый вычет, а также на суммы налога, выплаченные за пределами РФ (п. 1 ст. 286.1, п. 3 ст. 311 НК РФ).

См. также: Как уменьшить налог на прибыль на торговый сбор

Если же сумма налога, исчисленная по итогам налогового периода, окажется меньше суммы авансовых платежей, исчисленных в течение налогового периода, то налог по итогам налогового периода вы не уплачиваете (п. 1 ст. 287 НК РФ).

Итоги

Применение ПБУ 18/02 часто вызывает вопросы. Но единожды четко разобравшись с рассмотренными выше понятиями ОНО, ОНА, ПНР и ПНД, вы с легкостью справитесь с приведением сальдо на счете 68 к сумме налога на прибыль, показанной в декларации.

См. также: «Какой порядок и сроки уплаты налога на прибыль (проводки)?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Счет 68 «Расчеты по налогам и сборам» — субсчета, проводки

Учет расчетов по налогам и сборам осуществляется на счете 68, на котором отражается начисление налогов и их уплата в бюджет. В соответствие с применяемым налоговым режимом организация может открыть на сч.68 необходимые субсчета по видам уплачиваемых видов налога.

Субсчета счета 68 «Расчеты по налогам и сборам»

В частности для начисления и уплаты налога на доходы физических лиц (сокращенно НДФЛ или подоходный налог, как любят его называть в народе) открывается субсчет 68.1.

Начисление, уплата, вычеты, восстановление и другие операции с налогом на добавленную стоимость (НДС) отражается на субсчете 68.2.

Если организация платит акцизы, то для их учета открывается субсчет 68.3.

Организации на общей системе налогообложения, платящие налог на прибыль, для его учета открываются субсчет 68.4.

Если у организации имеются транспортные средства в собственности, с которых они уплачиваются транспортный налог, то используется субсчет 68.7.

Для учета налога, уплачиваемого с имущества организаций, используется субсчет 68.8.

Если организация является плательщиком единого налога на вмененный доход (ЕНВД) по некоторым видам деятельности, то для отражения расчетов по ЕНВД открывается субсчет 68.11.

А плательщики единого налога при упрощенной системе налогообложения открываются субсчет 68.12.

Если организация платит еще какие-либо виды налогов: водный, на добычу полезных ископаемых и пр. то она может открывать дополнительные субсчета на счете 68.