Главная → Отчетность → Отчетность в ПФР → Форма РСВ-1

Плательщики страховых взносов, производящие выплаты физическим лицам, предоставляют в свое территориальное отделение Пенсионного фонда форму РСВ-1 и индивидуальные сведения (т.н. персонифицированную отчетность).

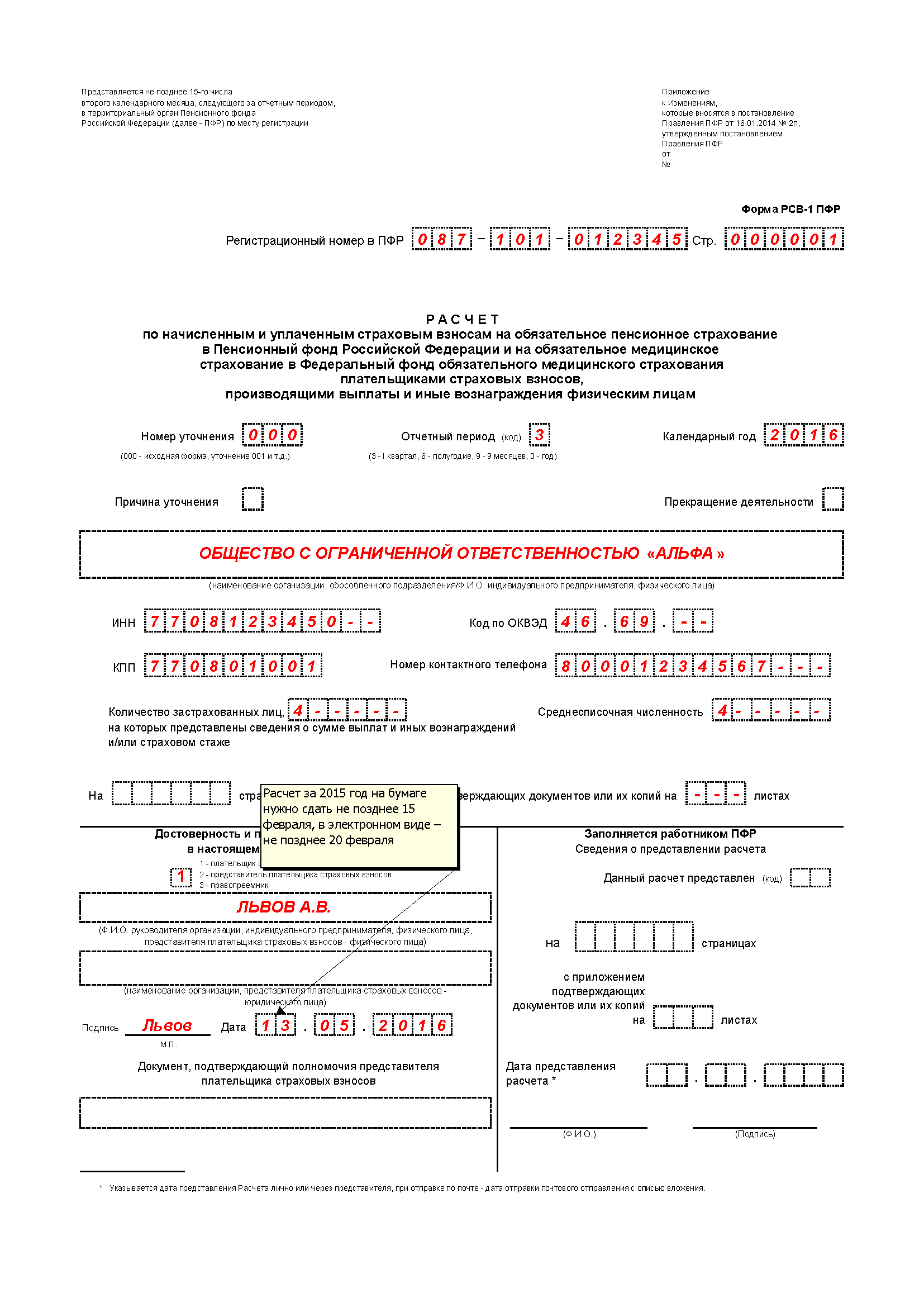

Полное название формы РСВ-1 Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации, страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам.

В расчете РСВ-1 отражаются начисленные и уплаченные суммы по: СЧП (страховая часть пенсии) ПЧП (накопительная часть пенсии) ФФОМС (Федеральный фонд обязательного медицинского страхования) ТФОМС (территориальные фонды обязательного медицинского страхования)

Расчетным периодом для РСВ-1 является календарный год. Отчетными периодами признаются первый квартал, полугодие, девять месяцев, год. РСВ-1 сдается ежеквартально, данные идут нарастающим итогом с начала года.

Срок сдачи РСВ-1: до 15 числа второго месяца, следующего за отчетным периодом: срок сдачи РСВ-1 за 1 квартал до 15 мая; срок сдачи РСВ-1 за полугодие до 15 августа; срок сдачи РСВ-1 за 9 месяцев до 15 ноября; срок сдачи РСВ-1 за год до 15 февраля.

Организации, созданные в середине года, свою первую отчетность сдают после завершения квартала, в котором данная организация была создана.

Например, если организация была создана 14 апреля (это второй квартал), то первая отчетность в ПФР сдается за полугодие до 15 августа. Обратите внимание: несмотря на то, что организация создана 14 апреля, отчетность сдается за полугодие: с 1 января по 30 июня.

РСВ-1 в территориальное отделение Пенсионного фонда предоставляется в бумажном виде (в 2 экземплярах) с одновременным предоставлением информации на электронном носителе (на дискете или флешке).

В Пенсионный фонд одновременно сдается РСВ-1 и персонифицированный учет. Отдельно сдать РСВ-1 без сдачи персонифицированного учета нельзя. Исключение: сдача нулевой РСВ-1. В этом случае сотрудники фонда не требуют нулевые индивидуальные сведения.

Сроки сдачи РСВ-1

Отчет РСВ-1 ПФР подается 4 раза в году, то есть это поквартальный отчет:

| На бумажном носителе | В электронном виде | За какой период |

| До 15.02 | До 20.05 | Отчет за прошлый год |

| До 15.05 | До 20.05 | Отчет за 1квартал текущего года |

| До 15.08 | До 20.08 | Отчет за 2 квартал текущего года |

| До 15.11 | До 20.11 | Отчет за 3 квартал текущего года |

Внимание: если дата выпадает на праздник или выходной день, срок переносится на следующие рабочие сутки.

Сроки сдачи расчета по страховым взносам в 2020 году

Приведем сроки сдачи РСВ в таблице:

| Период | Крайний срок сдачи |

| 2019 год | 30.01.2020 |

| 1 квартал 2020 | 30.04.2020 |

| Полугодие 2020 | 30.07.2020 |

| 9 месяцев 2020 | 30.10.2020 |

| 2020 год | 01.02.2021* |

*Срок сдачи отчета, выпавший на нерабочий день (выходной или праздничный), переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Расчет также представляют главы крестьянских (фермерских) хозяйств по итогам года (п. 3 ст. 432 НК РФ):

- за 2021 год — до 30.01.2020;

- за 2021 год — до 01.02.2021.

Расчет по страховым взносам подается в электронном виде, если среднесписочная численность работников по итогам предыдущего периода (отчетного или расчетного) превысила 25 человек. Если штат меньше, вы вправе выбрать, отчитываться в электронном виде или бумажном (п. 10 ст. 431 НК РФ).

О том, куда подавать РСВ, мы рассказываем здесь.

Штрафы за несвоевременную сдачу расчета РСВ-1

За несвоевременную подачу формы РСВ-1 установлены следующие штрафы:

- 1000 рублей за нарушение сроков при уплате полагающихся сумм;

- если деньги не переведены, то размер штрафных санкций зависит от суммы неуплаты:

- 5% от взносов, полагающихся к обязательному перечислению за последний квартал;

- не менее 1000 тысячи рублей;

- на виновных должностных лиц (руководителей и главных бухгалтеров) отдельно накладывается штраф в размере от 300 до 500 рублей (статья 1.33 КОАП РФ).

Куда сдается расчет РСВ-1?

Важно!!! Начиная с 1 квартала 2021 года расчет по страховым взносам нужно сдавать в ИФНС по месту нахождения компании, по форме, утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551.

С 2021 года изменяется не только государственный орган, который занимается контролем вопросом начисления и выплаты различных страховых взносов, но и сам формат предоставляемого отчета. С этого периода такая форма как РСВ-1 упраздняется, равно как и некоторые другие формы отчетов, и вводится единый бланк отчетности по выплатам страхового характера.

Кто сдает РСВ в 2021 году

Форма расчета включает данные о начислении и уплате страховых взносов на обязательное пенсионное страхование (ОПС), обязательное медстрахование (ОМС) и обязательное соцстрахование (ОСС) — кроме взносов на травматизм, оставшихся в ведении ФСС, отражаемых в отчете 4-ФСС.

РСВ подают плательщики, производящие выплаты физическим лицам, не позднее 30-го числа месяца (п. 7 ст. 431, ст. 423 НК РФ), следующего за окончившимся:

- отчетным периодом (1 квартал, полугодие, 9 месяцев);

- расчетным периодом (календарный год).

В каком виде подается

Законодательство обязывает подавать РСВ-один в двух вариантах:

- на бумаге необходимо подготовить две копии:

- одна остается в фонде;

- на второй ставится отметка о получении;

- электронный вариант имеет следующие особенности:

- обязателен для организаций, в которых трудится более 25 человек;

- должен заверяться электронной цифровой подписью.

Важно!!! Если численность предприятия превышает 25 человек, то разрешено не подавать расчет на бумаге.

Общие требования к заполнению РВС-1

При заполнение формы РВС-1 необходимо следовать установленным требованиям, а именно:

- Каждая страница должна содержать регистрационный номер. Он ставится в верхней части страницы.

- В ячейке может быть вписан только один показатель.

- Прочерками заполняются графы, по которым показатели отсутствуют. Исключением является шестой раздел. В нем прочерки не ставят.

- Не допускаются исправления, ошибки и корректировки.

- Каждый лист необходимо подписать и рядом проставляется дата.

- Оттиск печати (при наличии) ставится на титульной странице. Там где указано «М.П»

- Заполнить бланк можно в ручную, используя чернила синего или черного цвета.

Важно!!! Важно: на титульной странице обязательно указывается код типа отчетности и периода.

Правила заполнения

Методика внесения данный в РСВ-один утверждена постановлением Правления ПФР № 2П от 16.01.2014. Кроме того, в нее вносились изменения и дополнения. При заполнении отчетности необходимо строго следовать данным методическим рекомендациям.

Отчетность состоит из шести разделов. В каждый необходим внести соответствующие данные, ориентируясь на название ячеек.

Важно: информация, вносимая в бланк, носит кодированный характер. Необходимо изучать инструкцию по заполнению, чтобы не ошибиться. Скачать для просмотра и печати:

Постановление Правления ПФ РФ от 16.01.2014 N 2п (ред. от 04.06.2015) «Об утверждении формы расчета по начисленным и уплаченным страховым взносам…»

Общие требования к внесению данных

При заполнении формы следует соблюдать общие правила. Они таковы:

- Каждая страница должна содержать регистрационный номер. Он ставится в верхней части страницы.

- В ячейке может быть вписан только один показатель.

- Прочерками заполняются графа, по которым показатели отсутствуют. Исключением является шестой раздел. В нем прочерки не ставят.

- Не допускается:

- исправлений;

- ошибок;

- корректировок.

- Каждый лист необходимо подписать. Рядом ставится дата.

- Оттиск печати (при наличии) ставится на титульной странице. Там указано «М.П»

Важно: на титульной странице обязательно указывается код типа отчетности и периода.

Особенности заполнения

В бланке РСВ один указываются сведения о:

- персональных данных каждого труженика;

- страховом взносе, сделанном за него в: ПФР;

- ФОМС;

Внимание: корректирующие сведения подаются только на бланках, которые действуют на момент предоставления отчетности.

Отчётность по описываемой форме собрана из разделов, часть которых не заполняется отдельными группами плательщиков. Обязательными являются такие страницы:

- титул;

- разделы: 1;

- 2.1;

- 2.5.1;

- 6.

- Для плательщиков, применяющих дополнительные ставки, предназначены части 2.2, 2.3 и 2.4.

- Если предприятие использует пониженные ставки в порядке действия закона № 212, то следует заполнять часть 3.

- Предприятия, на которых трудятся студенты, обязаны заполнить пятый раздел.

- Корректировочные сведения вносятся в части 2.5.2 и 4.

Скачать для просмотра и печати:

Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 19.12.2016) «О страховых взносах в ПФР, ФСС, ФОМС» (утратил силу 1 янв. 2021 в связи с принятием ФЗ №250)

Последние изменения в правилах заполнения

Изменения затронули порядок внесения данных в обновленный бланк в 2021 году. Они таковы:

- Уточненные данные организации обязаны предоставлять ранее обязательной отчетности (после первого числа четвертого месяца, следующего за отчетным). При этом в дополнительную форму не включают части 2.5 и 6.

- Если имеется переплата, то проверяются значения строк 150, 100, 140 и 130:

- показатель из графы 5 150 строки должен быть равен сумме значения граф 3 и 4 (той же строки).

- Уточнено применение кодов:

- «ДЕТИ» означает, что человек находится в отпуске по уходу за малышом по полутора лет;

- если ребенку уже исполнилось 1,5, но нет трех лет, то ставится код «ДЛДЕТИ»;

- «ДЕТИПРЛ» используется для обозначения отпуска по уходу, предоставленного: опекуну;

- бабушку или дедушку;

- иному родственнику (не родителю).

- «НЕОПЛ» используется для выявления периодов отпусков без содержания или вынужденного простоя по вине труженика;

- период повышения квалификации кодируется знаком «КВАЛИФ»;

- если гражданин привлекается к исполнению государственных или общественных обязанностей, то ставится «ОБЩЕСТ»;

- донорские дни показывают, как «СДКРОВ»;

- постой, связанный с отстранением от работы, кодируется знаком «ОТСТРАН».

Что делать, если деятельность не велась

Предприятия и предприниматели, не начислявшие заработок, все равно обязаны подать форму в ПФР. При этом заполняется титул и первые два раздела. Непредоставление нулевого отчета приравнивается к нарушению сроков его подачи.

Внимание: вместе с нулевой формой необходимо предоставить пояснительную записку, описывающую причины не перечисления средств в фонды

Заполнение формы РВС-1

Отчет РВС1 ПФР содержит титульный лист и пять основных разделов. К обязательному заполнения подлежат не все.

Рассмотрим заполнение в виде таблице:

| Название раздела | Когда заполняется |

| Титульный лист | Отражается информация об организации и ИП – реквизиты, коды, отражается период,за который подается |

| Раздел 1 | Отражаются данные по начисленным и уплаченным страховым взносам на пенсионное и медицинское страхование. |

| Раздел 2 | Раздел 2.1 – В этом подразделе указываются суммы выплат работникам, а также исчисленные с них страховые взносы на ОПС и ОМС. В графе 3 отражается величина, полученная нарастающим итогом с начала года. В графах 4, 5 и 6 – соответствующая величина за три последних месяца отчетного периода. Подразделы 2.2-2.3 – Если у плательщика имеются работники, в отношении которых применяются ставки дополнительных взносов в ПФР, то необходимо заполнить эти разделы. |

| Раздел 3 | Заполняется при использовании пониженной тарифной ставки для начисления страховых взносов. |

| Раздел 4 | вносятся сведения о дополнительных выплатах, которые были произведены после самостоятельного выявления заниженных сумм или при обнаружении их инспекторами ПФ. |

| Раздел 5 | Заполняют только те предприятия, на которых выполняли работы студенты ВУЗов или учащиеся средних профессиональных учебных заведений во время производственной практики или в составе студенческих трудовых отрядов. И при этом был составлен гражданско-правовой или трудовой договор, согласно которому уплачивались страховые взносы. |

| Раздел 6 | содержит сведения персонифицированного учета по каждому работнику, который получал выплаты в отчетном периоде. Если выплат работнику не было, то и заполнять шестой раздел на него не нужно. |

Порядок заполнения РСВ-1

Мы определились, что документ заполняют работодатели-страхователи. И каждый определяет для себя, какие разделы нужно заполнять. Как правило, стандартное заполнение состоит из следующих разделов РСВ-1:

- первый лист (титульный);

- раздел 1;

- подраздел 2.1;

- раздел 6.

Другие разделы заполняются, если были произведены доначисления по страховым взносам.

Таким образом, форма РСВ-1 будет заполнена по тем данным, которые начислялись и уплачивались в организации.

Титульный лист

Прежде чем приступать к заполнению основных разделов документа, нужно заполнить первый лист (титульный). В нем необходимо указать следующие данные работодателя:

- ФИО страхователя;

- ИНН и КПП работодателя;

- регистрационный номер, выданный в ПФР;

- ОКВЭД. Этот код выдаёт НО при регистрации фирмы или коммерсанта;

- телефон.

Далее в документе РСВ-1указывается период, за который сдается расчет, и год. В обязательном порядке указывается среднесписочная численность сотрудников. Ставится дата и подпись.

Все поля на титульном листе обязательно должны быть заполнены. Если будет что-то пропущено, это уже будет считаться нарушением.

Первый раздел — Расчет по начисленным и уплаченным страховым взносам

Заполняя первый раздел отчетности, обычно ответственные лица не испытывают сложностей. Главное, внести корректные цифры.

Итак, в первом разделе формы нужно будет указать общие суммы, которые начислялись и уплачивались по всем сотрудникам. Все данные, вносимые в этот раздел, берут из раздела 6. Поэтому перед заполнением первого листа можно внести данные в шестой раздел.

Шестой раздел — Сведения о застрахованных лицах

Сюда вносятся индивидуальные данные по каждому сотруднику. Обязательными при заполнении РСВ 1являются следующие сведения:

- ФИО застрахованных лиц;

- СНИСЛ работника;

- взносы, начисленные специалистам;

- сумма взноса, которая была выплачена за сотрудника.

Каждый лист расчета подписывает руководитель компании.

Титульный лист

| Номер корректировки | «000» – при первичной подачи, «001», «002» и т.д. – при последующих изменениях |

| Отчетный период | «03» для первого квартала, «06» — для полугодия, «09» — для 9 месяцев, «12» — при подаче расчета за год. |

| Год | Указывается год, которому принадлежит отчетный период. |

| Прекращение деятельности | «Л» – указывается при ликвидации организации или закрытии ИП |

| Наименование | Указываются основные реквизиты , коды, юридический адрес для организации и адрес регистрации для ИП |

| Поле ОКАТО | Указывается ОКАТМО |

| Застрахованные лица | Указывается количество работников, за которых платятся страховые взносы |

| Среднесписочная численность | рассчитывается по итогам года, исходя из требований Федеральной службы государственной статистики. |

Заполнение расчетного бланка начинается со второго раздела, затем при необходимости заносятся данные во все последующие. Завершается работа над отчетным документом заполнением первого раздела. Титульный лист оформляется в последнюю очередь.

Нулевая отчётность РСВ-1

Если ИП или организация состоит на учёте в ПФР в качестве работодателя, то форму РСВ-1 нужно сдавать в любом случае, даже если деятельность не велась.

В данном случае обязательны к заполнению Титульный лист, раздел 1, подраздел 2.1 раздела 2.

Итоги

РСВ за 1 квартал 2021 года оформляйте на новом бланке, приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected] в редакции от 15.10.2020. Сдача его обязательна для всех работодателей, в т. ч. для тех, кто не осуществлял в отчетном периоде выплату доходов. Срок подачи отчета за 1 квартал 2021 года 30.04.2021.

Источники:

- Налоговый кодекс РФ

- приказ ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Типичные ошибки при заполнении

- Все ячейки титульного листа формы РСВ-1 ПФР подлежат обязательному заполнению. На титульном листе страхователю следует указать ОГРН, ИНН или КПП. Если эти сведения отсутствуют, Пенсионный фонд расчет по форме РСВ-1 ПФР не примет.

- Неверный СНИЛС. В разделе 6 должны быть СНИЛС всех работников, на которых заполняют индивидуальные сведения. Но в самом реквизите часто встречаются ошибки, в том числе не по вине компании. Например, у работника поменялся СНИЛС, а бухгалтерия об этом не знает. Другая ситуация — бухгалтерия вбила СНИЛС другого человека. Если номер пенсионного свидетельства в РСВ – будет не таким, как в базе фонда, проверяющие не примут отчет. Чтобы избежать таких ошибок, надо заранее, до отправки отчетности, перепроверить номера пенсионных свидетельств сотрудников.

- Неверный код тарифа страховых взносов. Его указывают на титульном листе. Часто это поле либо забывают заполнить, либо заполняют неверно. Например, организации, которые уплачивают страховые взносы по основному тарифу, указывают код тарифа 01, а те, которые применяют упрощенную систему налогообложения, – 05.