Налог на прибыль: платежное поручение в 2021 году

Все организации, осуществляющие предпринимательскую деятельность, обязаны не только отчитываться в налоговую инспекцию о полученной прибыли, но и своевременно осуществлять расчеты с соответствующими бюджетами. Чтобы отчитаться, необходимо предоставить в ИФНС расчет в виде налоговой декларации по налогу на прибыль и пояснения к ней (в случае необходимости).

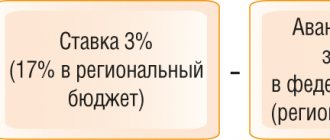

Расчетным документом для уплаты, как и в предыдущих годах, является платежное поручение (или попросту «платежка»). Хоть налог и федерального уровня, уплачивать его следует по разным бюджетам:

- федеральному;

- региональному.

ВАЖНО!

В 2021 году в бюджет субъекта перечисляется 17%, а в федеральный — 3% при условии, что у организации отсутствуют льготы на применение пониженных ставок (ст. 284 НК РФ).

Для уплаты организация должна заполнить два расчетных документа: один — в федеральный бюджет, а второй — в бюджет региона. Основные различия в реквизитах заключаются в назначении платежа и коде бюджетной классификации, которые определяются приказом Минфина России № 132н.

Для чего оно нужно

Чтобы осуществить уплату налогового сбора, предприятия производят его расчет, предоставляют декларацию и затем оформляется платежка в бюджет для перевода денег в региональный и федеральный бюджеты. Компании платят налог на прибыль посредством ежемесячных или ежеквартальных авансовых взносов. В региональный бюджет поступает 17% от прибыли, а в федеральный — 3%. Такие показатели применяются с 2021 по 2021 год, по статье 284 НК РФ. В связи с этим бухгалтеры заполняют не одно платежное поручение на налог на прибыль 2021, а два — в них указываются разные коды бюджетной классификации:

- федеральному бюджету соответствует 182 1 0100 110;

- региональному — 182 1 0100 110.

Кроме того, с 2021 года введены новые КБК для отражения налога на прибыль международных холдинговых компаний (приказ Минфина № 26н от 06.03.2019):

- 182 1 0100 110 — для перечисления в федеральный бюджет;

- 182 1 0100 110 — в региональный бюджет.

Последние сроки оплаты налога на прибыль

Сроки и порядок уплаты указаны в Налоговом кодексе в статьях 287 и 289. Последняя дата зависит от способов исчисления авансов.

Если организация проводит ежемесячные расчеты, то последний срок — до 28-го числа месяца, следующего за отчетным.

Для квартальных — до 28-го числа месяца, следующего за отчетным кварталом.

Для итогового транша за год срок уплаты — до 28 марта года, следующего за отчетным.

Если последний срок выпадает на праздничный или выходной день, то обязательства выполняются в ближайший рабочий день. Такая особенность установлена п. 7 ст. 6.1 НК РФ.

Как заполнять платежное поручение

Вот инструкция, как заполнять поля платежного поручения на налог на прибыль, и на что стоит обратить особое внимание.

| Номер поля платежки | Значение |

| 3 и 4 «Номер и дата документа» | Сформируйте документ не позднее последнего срока уплаты налога, чтобы не допустить штрафных санкций от ИФНС. Устанавливайте нумерацию с соблюдением хронологии, иначе банк вернет расчетный документ. |

| 6 и 7 «Сумма документа» | Укажите суммы прописью в поле 6 и цифрами — в поле 7. Для перечисления налоговых платежей в ИФНС соблюдайте правило округления, в соответствии с п. 6 ст. 52 НК РФ и письмом ФНС от 19.05.2016 № СД-4-3/8896. То есть если сумма менее 50 копеек — не учитываем, 50 копеек и более — округляем до полного рубля. Пример: 1000,49 руб. — к оплате 1000 рублей, 1000,51 руб. — к оплате 1001 рубль. |

| 8-12 «Информация о плательщике» | Заполните наименование организации, ИНН и КПП, расчетный (лицевой) счет, наименование банка (кредитной организации), реквизиты (банка, кредитной организации). |

| 13-17 «Информация о получателе» | Отразите аналогичные данные получателя, в нашем случае — реквизиты ИФНС. |

| 21 «Очередность» | Установите значение 5, в соответствии со ст. 855 ГК РФ. |

| 22 «УИН» | Отразите показатель 0, так как это текущий платеж, и для него не установлено специальное значение. |

| 24 «Назначение платежа» | Пропишите:

|

| 101 «Статус плательщика» | Укажите 01, так как организация является прямым налогоплательщиком платежей, администрируемых налоговыми органами (на основании приложения № 5 к приказу Минфина России от 12.11.2013 № 107н). |

| 104 «Код бюджетной классификации» | В соответствии с приказом Минфина от 01.07.2013 № 65н, установите показатели:

|

| 105 «ОКТМО» | Здесь укажите ОКТМО, определяемый по месту нахождения ИФНС, к которому привязан налогоплательщик. |

| 106 «Основание платежа» | Отразите текущий платеж кодом «ТП», определяется по п. 7 и 8 приложения № 2 приказа Минфина от 12.11.2013 № 107н. |

| 107 «Налоговый период» | Установите показатель с учетом способа перечисления налоговых платежей:

|

| 108 «Документ-основание» | Укажите 0, так как это текущий платеж. |

| 109 «Дата документа основания» | Для годового расчета укажите дату составления декларации, для месячного или квартального авансового расчета — 0. |

| 110 «Информация» | Данные для заполнения поля 110 отсутствуют, оставьте поле пустым. |

Земельный налог

См. также:

- Календарь бухгалтера на I квартал 2021 года по уплате налогов, сборов

- Правила заполнения платежных поручений с 2021 в 1С

- В 2021 году глобально меняются правила заполнения бюджетных платежек

- Документ Платежное поручение

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Помогла статья? Оцените её

Загрузка…

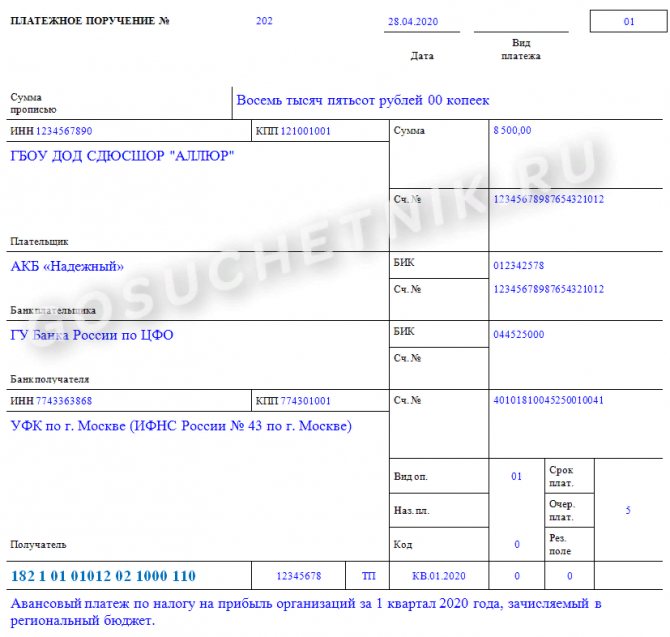

Пошаговое заполнение платежки по налогу на прибыль

Рассмотрим, как правильно заполнить платежное поручение по налогу на прибыль на примере.

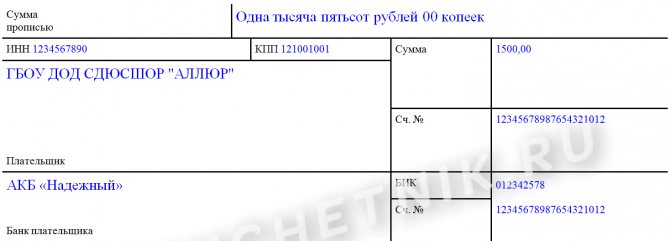

ГБОУ ДОД СДЮСШОР «АЛЛЮР» за первый квартал 2021 года получило прибыль в сумме 50 000,00 рублей. По расчету налога на прибыль организации следует перечислить в бюджет:

- федеральный — 1500,00 рублей (50 000,00 × 3%);

- региональный — 8500,00 рублей (50 000,00 × 17%).

Формируем платежные поручения для каждого уровня бюджета (суммы). Заполняем платежное поручение пошагово:

Шаг 1. Заполняем дату и номер платежного поручения, соблюдая хронологический порядок, затем устанавливаем статус плательщика.

Шаг 2. Вносим реквизиты плательщика и суммы (цифрами и прописью).

Шаг 3. Прописываем в платежном поручении реквизиты получателя платежа ИФНС.

Шаг 4. Заполняем налоговые поля, очередность платежа, УИН, назначения платежа.

Для бюджета федерального уровня.

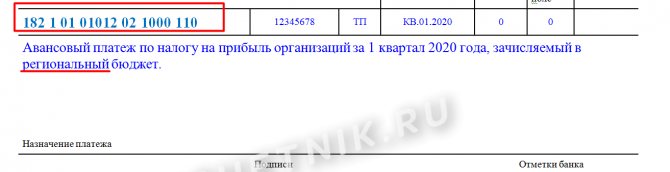

Для бюджета региона.

Образец платежного поручения для федерального бюджета:

Образец платежного поручения для региональной казны:

Как заполнить платежное поручение на уплату авансовых платежей по налогу на прибыль

Порядок заполнения платежного поручения на уплату авансовых платежей по налогу на прибыль схож с правилами заполнения платежного поручения при перечислении налога. Но есть особенности заполнения некоторых полей в зависимости от того, какие авансовые платежи вы уплачиваете – ежемесячные авансовые платежи в течение квартала, квартальные или ежемесячные авансовые платежи исходя из фактической прибыли.

Как заполнить платежное поручение на уплату ежемесячных авансовых платежей по налогу на прибыль в течение квартала

При заполнении платежного поручения на уплату ежемесячных авансовых платежей по налогу на прибыль в течение квартала обратите внимание на заполнение следующих полей.

Поле 107 “Налоговый период” нужно заполнить так (п. 8 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н):

- в 1-м и 2-м знаках укажите код месячного платежа “МС”, так как налог уплачивается за месяц;

- в 4-м и 5-м знаках отразите номер месяца, по итогам которого перечисляется авансовый платеж;

- в 7-м – 10-м знаках укажите год, за который осуществляется платеж.

В 3-м и 6-м знаках нужно проставить разделительные точки.

Например: “МС.04.2018”.

В поле 24 “Назначение платежа” необходимо сделать текстовое пояснение, которое позволит максимально точно определить платеж (п. 13 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н, Приложение N 1 к Положению Банка России N 383-П).

Например, “Ежемесячный авансовый платеж по налогу на прибыль, уплачиваемый в федеральный бюджет РФ в феврале”.

Остальные поля заполняются в общем порядке.

Как заполнить платежное поручение на уплату квартальных авансовых платежей по налогу на прибыль

При заполнении платежного поручения на уплату квартальных авансовых платежей по налогу на прибыль обратите внимание на заполнение следующих полей.

Поле 107 “Налоговый период” нужно заполнить так (п. 8 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н):

- в 1-м и 2-м знаках укажите код квартального платежа “КВ”, так как авансовый платеж уплачивается за квартал;

- в 4-м и 5-м знаках отразите номер квартала, по итогам которого перечисляется авансовый платеж;

- в 7-м – 10-м знаках укажите год, за который осуществляется платеж.

В 3-м и 6-м знаках нужно проставить разделительные точки.

Например: “КВ.01.2018”.

В поле 24 “Назначение платежа” необходимо сделать текстовое пояснение, которое позволит максимально точно определить платеж (п. 13 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н, Приложение N 1 к Положению Банка России N 383-П).

Например, “Авансовый платеж по налогу на прибыль за I квартал 2018 г., зачисляемый в бюджет субъекта РФ”.

Остальные поля заполняются в общем порядке.

Как заполнить платежное поручение на уплату ежемесячных авансовых платежей исходя из фактической прибыли

При заполнении платежного поручения на уплату ежемесячных авансовых платежей исходя из фактической прибыли обратите внимание на заполнение следующих полей.

Поле 107 “Налоговый период” нужно заполнить так (п. 8 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н):

- в 1-м и 2-м знаках укажите код месячного платежа “МС”, так как налог уплачивается за месяц;

- в 4-м и 5-м знаках отразите номер месяца, по итогам которого перечисляется авансовый платеж;

- в 7-м – 10-м знаках укажите год, за который осуществляется платеж.

Например: “МС.05.2018”.

В поле 24 “Назначение платежа” необходимо сделать текстовое пояснение, которое позволит максимально точно определить платеж (п. 13 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н, Приложение N 1 к Положению Банка России N 383-П).

Например, “Авансовый платеж по налогу на прибыль исходя из фактически полученной прибыли к уплате за май 2021 г., зачисляемый в федеральный бюджет”.

Остальные поля заполняются в общем порядке.

Ответственность за нарушение сроков уплаты налогов

Налоговики разделяют виды нарушений, за которые предусмотрены штрафные санкции. При оплате обязательств не в полном объеме или при отсутствии оплаты организации выпишут штраф в размере 20% от не поступившей суммы в соответствующий бюджет. Штраф выпишут на основании п. 1 ст. 122 НК РФ.

Если сотрудники ФНС обнаружат занижение базы для расчета платежа между взаимозависимыми компаниями, то штраф составит 40% от заниженной суммы налога, но не менее 30 000 рублей. Основание — п. 1 ст. 129.3 НК РФ.

Если организация забудет включить в налоговую базу доходы от подконтрольной иностранной фирмы, то оштрафуют на 20% от неучтенного налогового обязательства, но не менее 100 000 рублей (ст. 129.5 НК РФ).

За умышленное занижение доходов выпишут штраф по пункту 3 статьи 122 НК РФ — в размере 40% от неоплаченного налога.

Оштрафуют налогового агента за то, что тот не удержал и не перечислил налог в бюджет, например с дивидендов. Штраф выпишут на основании статьи 123 НК РФ — в размере 20% от суммы неудержанного налогового обязательства.