Медицинские страховые взносы перечисляются в бюджет всеми лицами, которые ведут предпринимательскую деятельность с помощью наемных сотрудников, в связи с чем действующее законодательство устанавливает достаточно четкие правила начисления этих выплат.

В частности, законом утверждается не только то, каким образом осуществляется перечисление выплаты, но еще и то, как нужно оформлять платежную документацию, чтобы в конечном итоге платеж дошел до нужного адресата.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В связи с этим, чтобы не столкнуться с какими-либо проблемами от контрольных органов, при перечислении лучше всего использовать стандартный образец платежного поручения на оплату медицинских страховых взносов в 2021 году.

Адресат

Начиная с 1 января 2021 года, страховые медицинские взносы находятся под контролем Налоговой службы, в связи с чем и перечислять указанные суммы нужно в соответствии с теми правилами, которые прописаны в действующем Налоговом кодексе.

Взносы на медицинское страхование должны перечисляться посредством проведения отдельных платежных поручений в Налоговую службу, но, как говорилось выше, наиболее оптимальным вариантом будет использование специального образца платежного поручения.

Поле 101

В поле 101 в процессе оформления страховых медицинских взносов нужно указывать определенный статус, характерный для той компании или частного предпринимателя, которым осуществляется данный перевод. В частности, чиновники рекомендуют в процессе оформления платежных поручений по медицинским взносам прописывать код «14».

Если же речь идет о перечислении медицинских страховых взносов частными предпринимателями за себя, а не за наемных сотрудников, то в таком случае в данном поле лучше указать код «09».

Реквизиты получателя

В 2021 году преимущественное большинство взносов по страхованию нужно перечислять не в те фонды, которые использовались ранее, а в Налоговую службу. Таким образом, единственным видом взносов, который должен перечисляться в Фонд социального страхования, являются взносы на тот случай, если сотрудник по причине несчастного случая на производстве получит какую-либо травму или профессиональное заболевание.

Все остальные взносы уже должны оплачиваться непосредственно в Налоговую службу, и в частности, это касается следующих выплат:

- взносы на пенсионное страхование;

- взносы на медицинское страхование;

- взносы на социальное страхование на случай материнства или же возникновения временной нетрудоспособности.

Таким образом, для тех страховых взносов, которые перечисляются в Налоговую службу, нужно писать реквизиты того отделения, в котором частный предприниматель проходил процедуру регистрации.

КБК

Страховые взносы нужно делать каждый месяц, и начинать нужно уже с 16 января, когда оплачиваются суммы за декабрь прошлого года. Коды бюджетной классификации должны указываться в поле 104 платежного документа, причем для страховых взносов, которые перечисляются в налоговую, данные коды незначительно поменялись, и в первую очередь, это касается первых трех цифр, которые теперь должны указывать на Налоговую службу, а не различные фонды, как это было ранее. При этом, соответственно, взносы на травматизм можно продолжать начислять на те же коды, которые указывались и в прошлом году.

Сами коды являются следующими:

| Категория | Платеж | Штраф | Пеня |

| Пенсионное страхование | 18210202010061010160 | 18210202010063010160 | 18210202010062110160 |

| Медицинское страхование | 18210202101081013160 | 18210202101083013160 | 18210202101082013160 |

| Социальное страхование | 18210202090071010160 | 18210202090073010160 | 18210202090072110160 |

| Взносы «на травматизм» | 39310202050071000160 | 39310202050073000160 | 39310202050072100160 |

| Дополнительное пенсионное страхование по тарифу 1 |

| 18210202131063000160 | 18210202131062100160 |

| Дополнительные пенсионное страхование по тарифу 2 |

| 18210202132063000160 | 18210202132062100160 |

Образец платежного поручения на уплату медицинских страховых взносов в 2021

Значения КБК, применяемые с 2021 года при составлении платежки на уплату общеобязательных взносов

Новые КБК, используемые страхователями в расчетных документах с 2017 года, введены в действие распоряжением Минфина РФ № 230н от 07.12.2016. Порядок их применения сообразно введенному министерскому регламенту также претерпел изменения.

С 2021 года поменялись 3 начальные цифры КБК. Теперь вместо ранее используемых «392» нужно указывать «182». Именно эти новые цифры означают, что перечисление адресуется ФНС. Исключение составляют страховые платежи на травматизм. Для них КБК остался прежним, т. к. адресат не изменился — страхователи перечисляют, как и ранее, эти взносы ФСС.

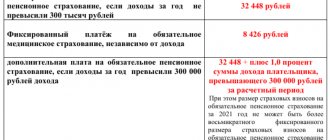

Для общеобязательных страховых платежей по дополнительным ставкам предусмотрены четыре КБК вместо двух. Их применение зависит от условий труда и проведения специальной оценки. Единое значение КБК введено для фиксированных пенсионных платежей ИП за себя и на процент с годовой прибыли больше 300 000 руб.

| Значения КБК общеобязательных взносов, применяемых с текущего года | Вид общеобязательных взносов |

| 182 1 0210 160 | ОПС |

| 182 1 0210 160 | ОПС в фиксированной величине для ИП, а также для 1% с годовой прибыли свыше лимита в 300 000 руб. |

| 182 1 0213 160 | ОМС |

| 182 1 0213 160 | ОМС в фиксированной величине для ИП |

| 182 1 0210 160 | ОСС по части ВН и М |

| 182 1 0210 160 (добавочная ставка 9%, оценка не производится); 182 1 0220 160 (на величину ставки влияет оценка); | Платежи ОПС по добавочному тарифу за трудящихся граждан во вредных условиях (соответственно ФЗ № 400 от 28.12.13, ст. 30, ч. 1, п. 1) |

| 182 1 0210 160 (ставка 6%, оценка не требуется); 182 1 0220 160 (требуется оценка) | Платежи ОПС по добавочному тарифу за трудящихся граждан в тяжелых условиях (сообразно ФЗ № 400 от 28.12.13, ст. 30, ч. 1, п. п. 2-18) |

| 393 1 0200 160 | ОСС (на травматизм) |

Распоряжением Министерства финансов вводились также «переходные» КБК. Их страхователи использовали для отображения страховых платежей за декабрьский период 2021 г. Таким образом, актуальный КБК, который нужно вписать в платежку, состоит из 20 цифр, причем начальные три обозначают код адресата платежа — ФНС.

Что изменилось в документе

Платежное поручение в 2021 году заполняется в соответствии с новыми правилами. В частности, Налоговый кодекс включает в себя соответствующие поправки, а также в ближайшем будущем планируется внести в него новую главу для обеспечения контроля над страховыми взносами. Отчетность и перечисление взносов осуществляется в ближайшее отделение Налоговой службы, расположенное по месту регистрации плательщика.

В 2021 году термин подготовки и подачи отчета был продлен на 5 дней. То есть уже СЗВ-М за декабрь 2020 года можно подать до 15 января 2021 года включительно. Узнайте детали про обязательные медицинские страховые взносы в ФФОМС в 2021 году из нашей статьи.

Министерством финансов была утверждена новая отчетность, которая будет полностью заменять собой существующие и использующиеся ранее расчеты по форме 4-ФСС и РСВ-1. Также начинают использоваться новые коды бюджетной классификации, с помощью которых плательщикам предоставляется возможность начисления взносов в ФФОМС.

Как оформлять платежку на штраф в налоговую инспекцию

Штраф платится в то же отделение ИФНС, что и сам налог. Это означает, что название получателя, его БИК, корсчет и расчетный счет останутся «стандартными». Если перечисление делается впервые, реквизиты можно уточнить в отделении налоговой или на ее официальном сайте.

Ст. 114 НК РФ гласит, что по результатам проведенных контрольных мероприятий ИФНС вправе накладывать на налогоплательщиков, не исполняющих свои обязательства должным образом, денежные санкции. Если они не будут перечислены добровольно, фискалы направляют взыскание на счета компании или гражданина, далее на его имущество. Чтобы избежать споров и проблем, нужно знать, как заполнить платежку на штраф в налоговую согласно актуальному образцу 2020 года.

Образец платежного поручения на оплату медицинских страховых взносов в 2021 году

Есть несколько важных граф в новом платежном поручении при отправке взносов в фонд медицинского страхования, которые нужно будет заполнять в соответствии с новыми правилами. Строка 16 должна заполняться со стороны плательщика информацией об УВК в соответствии с нормами, принятыми в том или ином регионе, после чего в скобках указать отделение Фонда социального страхования или же Пенсионного фонда.

Теперь же, как уже упоминалось, все взносы нужно начислять непосредственно в Налоговую службу, в связи с чем в скобочках потребуется указание соответствующего территориального налогового органа.

Строки 106-109 заполнять какими-либо данными в принципе не нужно, так как в поле 106 указывается конкретное основание платежа.

В данном разделе должен присутствовать двойной буквенный код:

| ТП | Текущий взнос. |

| ЗД | Добровольное погашение задолженности. |

| ТП | Погашение задолженности в соответствии с полученным требованием. |

В полях 108 и 109 информация указывается только в том случае, если есть соответствующая информация (в частности, номер и дата полученного требования о выплате задолженности).

В пункте 107 нужно указать период перечисления, и в данном случае также предусматривается собственная нумерация. В первую очередь, прописывается налоговый период, то есть за какой промежуток времени подается отчетность – месяц, квартал, полугодие или год, и делается это соответствующими обозначениями МС, КВ, ПЛ и ГД.

Далее пишется номер налогового периода в виде порядкового номера месяца от «01» до «12». Если речь идет о квартале, то нужно будет, соответственно, указать порядковый номер каждого из них – «01», «02», «03» и «04», в то время как полугодия о и «02». При начислении взносов за полный год указывать его уже нужно будет полностью.

В поле 101, которое указывает категорию плательщика страховых взносов, до 2021 года указывается код «08», обозначающий плательщика, занимающегося начислением страховых взносов. Начиная же с 2021 года, при выплате взносов на медицинское страхование в качестве статуса плательщика нужно указывать «14».

Особенность 3-я — поле 107 «Налоговый период»

В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля:

- При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.02.2019 — пени за февраль 2021 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Если обнаружена ошибка

Нередко случается так, что при указании некорректных реквизитов в полях «Получатель платежа» или «КБК» платеж относится к категории невыясненных, и многие бухгалтеры и частные предприниматели не знают о том, как лучше всего поступить в подобной ситуации.

На сегодняшний день между Казначейством и Налоговой службой действует соглашение о том, что невыясненные платежи они будут обрабатывать самостоятельно. Таким образом, невыясненные платежи обрабатываются сотрудниками Казначейства, в то время как Налоговая служба занимается перекодировкой.

Если бухгалтер заполняет поле «Получатель платежа» с какими-либо ошибками (к примеру, указывая старого получателя или же нового со шибкой в ИНН, КПП или КБК), то в таком случае не обязательно что-либо предпринимать в принципе. В процессе проведения перекодировки сотрудники Казначейства должны будут определить получателя указанного платежа в соответствии с указанными реквизитами плательщика. Первые четыре цифры соответствуют тому отделению Налоговой службы, в котором проходила процедуру регистрации указанная компания, а КБК проходит автоматическую перекодировку в соответствии с сопоставительной таблицей.

Если бухгалтер допускает ошибку при заполнении ОКТМО, уточнение платежа также не потребуется, потому что данный реквизит в принципе не применяется со стороны сотрудников органов Казначейства, чтобы распределить страховые взносы между несколькими фондами. Информация об этом указывается в письме Налоговой службы №3Н-4-1/[email protected], которое было опубликовано 3 февраля 2021 года.

Уточнение платежа может осуществляться полностью самостоятельно в той ситуации, когда в платежном документе должен прописываться КБК Налоговой службы, но вместо кода по текущим платежам указывается код по долгам или же что-либо еще.

В такой ситуации можно оформить обращение в Налоговую службу для того, чтобы уточнить платеж или же принять решение об учете переплаты пеней в счет возможных взносов. В преимущественном большинстве случаев подобные заявления можно сдавать в произвольной форме.

Куда направлять платежи (получатель)

Получателем платежа в 2021 году по всем видам взносов (кроме взносов «на травматизм») являются налоговые инспекции:

- по адресу организации или ее обособленного подразделения;

- по месту жительства индивидуального предпринимателя.

Заполняйте это поле по правилам, прописанным в приказе Минфина России от 12.11.2013 № 107н. В поле «Получатель платежа» указывайте наименование органа Федерального казначейства и в скобках наименование своей ИФНС. Если же вносите платеж «на травматизм», то в скобках будет указание на отделение ФСС России.

Сроки

Стандартный срок начисления любых страховых взносов – 15 числа того месяца, который идет за отчетным. Если же крайний срок выпадает на выходной, то в таком случае перечисление взносов осуществляется в рабочий день, который будет идти ближайшим. Учитывая это, за декабрь, март, июнь и сентябрь взносы должны будут оплачиваться на один или два дня позднее.

Совместная сверка платежей с ПФР должна проводиться совместно с контролирующими органами, ПФ или НС, по заявлению плательщика, когда инициатива исходит от него. Возможна ли досрочная сдача СЗВ-М — узнайте из статьи.

Здесь можно узнать все про годовой отчет пенсионного фонда за 2020 год.