Ошибки в больничном листе: допустимы или нет

Бумага все стерпит – это не про оформление официальных документов. Любой отчетный документ подразумевает строго определенное заполнение. То же самое касается и листка по временной нетрудоспособности, или проще говоря, больничного листа. Любые исправления и помарки могут сделать его недействительным, вследствие чего сотрудники ФСС откажут в выплате соответствующего пособия.

Важно! В случае некорректного заполнения листка по временной нетрудоспособности может пострадать не только сотрудник, но и работодатель: законом для него предусмотрена административная ответственность.

Следует помнить, что в оформлении больничного есть ошибки, которые считаются малозначительными и, напротив, те, что являются серьезными нарушениями.

Основания для перерасчета больничного после оплаты

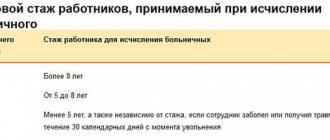

Бухгалтерия предприятия осуществляет расчет больничного на основании данных, которые у нее есть. Наряду с этим, они могут быть неполными, например, если человек работает по совместительству или недавно устроился в конкретную фирму. Учитывая, что за основу берется среднедневной доход за последние два года, сотруднику выгодно предоставить сведения от предыдущих работодателей.

Это важно знать: Можно ли уйти на больничный после увольнения по собственному желанию

Причины перерасчета

Выделяется несколько оснований для перерасчета уже выплаченного пособия по временной нетрудоспособности. К ним относятся:

- Появление новых сведений о заработках сотрудника, например, получение справок с предыдущих мест работы о доходах.

- Обнаружение фактов недобросовестности работника – предоставление заведомо ложных сведений о больничном или окладе.

- Ошибки в расчетах, допущенные бухгалтером.

Если у руководства возникают сомнения относительно подлинности поданных документов, то уполномоченный сотрудник вправе подать запрос в ФСС, с целью уточнения сведений.

Нормативные документы

Нормативным актом, регулирующим правила перерасчета больничного листа, является 15 статья 255 Федерального закона. Рассмотрим несколько положений документа:

- Обратиться за пособием можно в течение трех лет после возникновения права на него. Если выплата не состоялась по вине работодателя – срок не ограничен.

- Излишне перечисленные средства по вине бухгалтерии с человека не взыскиваются.

- При обнаружении недостоверных сведений о доходе или больничном, приведших к переплате, работодатель вправе списывать до двадцати процентов заработной платы в счет долга.

Все вышеуказанные аспекты распространяются как на пособие по временной нетрудоспособности, так и на выплаты в связи с беременностью и родами.

Расчетный период

В соответствии с 14 статьей 255 ФЗ расчетный период для исчисления пособия по больничному листу составляет два календарных года. Притом, учитываются все 730 дней, без исключения выходных, праздников и иных период.

Важно знать! Срок отсчитывает от дня начала болезни или иного случая, подлежащего страхованию (необходимость ухода за родственником, протезирование, беременность и так далее). Если у человека не было доходов или они меньше МРОТ, то основой для расчета будет минимальный размер оплаты труда, установленный в регионе проживания.

Сотрудница, которая в предыдущие два года находилась в отпуске по уходу за ребенком, вправе заменить период расчета на тот, когда работала. Любые года брать нельзя, а только предшествующие страховому случаю, связанному с рождением малыша.

Необходимость справки о з/п

Чтобы законно пересчитать сумму компенсации за период нетрудоспособности, необходимо предоставить текущему работодателю справку по форме 182Н. Она выдается гражданам в двух случаях:

- при увольнении;

- бывшим сотрудникам по письменному запросу.

Право на получение документа у служащего есть в течение трех лет, именно в рамках этого периода он вправе претендовать на пособие по нетрудоспособности, в котором будет учтен доход с предыдущего места работы.

Требуется предоставлять либо оригинал справки, либо заверенную копию документа (нотариально или самим работодателем). Перерасчет больничного будет осуществлен, даже если компенсация уже переведена. Бухгалтер на основании полученных сведений сможет определить разницу и перечислить ее работнику.

Если по объективным причинам сотрудник не может получить справку от бывшего работодателя, то он обращается с прошением о запросе в ПФР о его доходах. Такая процедура требует больше времени, но применяется на практике. Как правило, это делается, если компания, где трудился человек, ликвидирована или находится в другом регионе.

Какие ошибки допустимы в больничном листе

Заполнить больничный лист не так, как требуется, могут две категории людей – врач, заполняющий верхнюю часть, и работодатель, на чьей совести – заполнение другой части документа. Юристы и чиновники ФСС предусмотрели для каждой из этих категорий свои варианты исправления недочетов.

Люди – не роботы. Видимо, из понимания данного факта, фонд социально страхования разработал список неточностей, которые вполне допустимы в листках по нетрудоспособности. В частности, специалисты ФСС не будут придираться, если:

- в пустых ячейках отсутствуют прочерки;

- между инициалами врача есть лишние пробелы;

- символы касаются границ ячеек;

- некоторые части слов написаны прописью;

- без четкой последовательности указан адрес больницы или поликлиники;

- печать попала на поля для информации;

- присутствуют кавычки в названии работодателя;

- помарки небольшие, вроде лишних точек, запятых или галочек.

Какие-либо другие ошибки являются уже более серьезными и служат основанием для отказа в приеме специалистами ФСС и требуют выдачи соответствующего дубликата.

Внимание! Если больничный лист был сложен в несколько раз или, вместо черной гелевой ручки заполнялся синей шариковой – это не может быть основанием для его непринятия.

К сведению: допущение в больничном бюллетене двух и более несущественных ошибок или помарок влечет за собой признание его недействительным. Поэтому при заполнении этого документа стоит быть предельно внимательным.

Исправление ошибки при исчислении «больничных»

Пример 4 Сотрудник организации отсутствовал на работе по болезни с 29 ноября по 9 декабря включительно (9 рабочих дней, из них 2 дня в ноябре, 7 – в декабре). Величина среднего дневного заработка для расчета суммы пособия за дни болезни 549,12 руб./дн. Начисленная сумма пособия по временной нетрудоспособности – 4942,08 руб. (549,12 руб./дн. х 9 дн.).

Из-за разницы в количестве рабочих дней в ноябре и декабре – 21 и 22 соответственно, — по этим месяцам будут и разные величины максимально возможного размера дневного пособия: за ноябрь — 557,14 руб./дн. (11 700 руб. : 21 дн.), за декабрь – 531,82 руб./дн. (11 700 руб. : 22 дн.).Напомним, что в 2004 году максимальный размер пособия по временной нетрудоспособности за полный календарный месяц не мог превышать 11 700 руб. (ст. 15 Федерального закона от 11.02.02 № 17-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2002 год», ст. 7 Федерального закона от 08.12.03 года № 166-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2004 год»).

Величину среднего дневного заработка 549,12 руб./дн. организация правомерно использовала для расчета суммы пособия за дни болезни в ноябре. Так как эта сумма не превосходит максимально возможный размер дневного пособия за этот месяц – (549,12

В декабре же величина среднего дневного заработка превосходит максимально возможный размер дневного пособия – (549,12 > 531,82). Поэтому для расчета суммы пособия за дни болезни в этом месяце необходимо использовать значение максимально возможного размера дневного пособия. С учетом того, что в декабре сотрудник проболел 7 рабочих дней, сумма пособия составит 3722,74 руб. (531,82 руб./дн. х 7 дн.). Общая же величина пособия по временной нетрудоспособности за все дни болезни — 4820,98 руб. (1098,24 + 3722,74). По первоначальному же расчету её сумма – 4942,08 руб. Таким образом, излишне начислено по больничному листку — 121,10 руб. (4942,08 – 4820,98). А это означает, что исчисленная сумма ЕСН, подлежащая уплате в ФСС РФ, за 2004 год, неправомерно уменьшена на эти 121,10 руб.

Поэтому необходимо подать в инспекцию ФНС России уточняющую налоговую декларацию по ЕСН за 2004 год (по форме утв. приказом Минфина России от 21.02.05 № 21н). В блоке «Расходы, произведенные на цели государственного социального страхования» раздела 2 «Расчет единого социального налога» по строкам

«за налоговый период, всего» (строка 0700);

«в том числе последний квартал налогового периода» (строка 0710);

«3 месяц» (декабрь) (строка 0740)

указываются уточненные их значения.

Изменения в начислениях ЕСН за 2004 год несколько по иному по сравнению с предыдущим случаем отражаются в Расчетной ведомости по средствам Фонда социального страхования Российской Федерации (форма 4-ФСС РФ). При сдаче этой ведомости за I полугодие 2005 года в разделе I «Расчеты по единому социальному налогу» по строке 2 «Изменения начисленного единого социального налога в соответствии с налоговой декларацией за прошлые годы» указывается приведенная величина разницы – 121 руб.

Если во II квартале 2005 года была перечислена недостающая сумма налога, то дата и номер платежного поручения указываются по строке 16 «Перечислен единый социальный налог» наряду с остальными показателями платежных поручений, по которым осуществлялись перечисления ЕСН в ФСС РФ во II квартале 2005 года.

При сдаче Расчетной ведомости за I полугодие в отделение ФСС РФ рекомендуется взять с собой и уточненную налоговую декларацию по ЕСН за 2004 год.

Как показано выше, сотруднику было излишне начислено по больничному листку 121,10 руб. в результате счетной ошибки. Если сотрудник не будет возражать против удержания излишне начисленной суммы по больничному листу, то при начислении заработной платы за очередной месяц работы бухгалтерия вправе это совершить. В бухгалтерском учете при выявлении организацией в текущем отчетном периоде после утверждения в установленном порядке годовой бухгалтерской отчетности неправильного отражения хозяйственных операций на счетах бухгалтерского учета в прошлом году исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год не вносятся (п. 11 Указания о порядке составления и представления бухгалтерской отчетности; утв. приказом Минфина России от 22.07.03 № 67н). Поэтому удержание соответствующей суммы отражается записью, приведенной выше:

Дебет 69 субсчет «Расчеты по ЕСН с ФСС РФ» Кредит 70

— 121,10 руб. – сторнирована излишне начисленная сумма по больничному листу.

При выплате излишне начисленной суммы по больничному листу в декабре 2004 года с указанной суммы у сотрудника был удержан налог на доходы физических лиц в размере 16 руб. (15,74 руб. (121,10 руб. х 13%). Как излишне начисленная сумма, так и удержанная величина НДФЛ нашли отражение в налоговой карточке по учету доходов и налога на доходы физических лиц за сотрудника за 2004 год (форма 1-НДФЛ). Порядком заполнения налоговой карточки по учету доходов и налога на доходы физических лиц за 2003 год (утв. приказом МНС России от 31.10.03 № БГ-3-04/583) не предусмотрено внесение исправительных записей в карточку. Поэтому удерживаемая сумма, а также ранее исчисленный и удержанный налог учитываются при заполнении налоговой карточки по учету доходов и налога на доходы физических лиц сотрудника за 2005 год.

Если же сотрудник не согласится с предложением об удержании у него излишне начисленной суммы, то вышеприведенной записи будет недостаточно. Сотруднику был выплачен дополнительный доход, источник выплаты которой изменился: вместо средств ФСС РФ таковыми становятся собственные средства организации. Поэтому организация учитывает такие затраты во внереализационных расходах, как затраты на иные аналогичные мероприятия, осуществляемые наряду с расходами на спортивные мероприятия, отдых, развлечения, мероприятия культурно-просветительского характера (п. 12 ПБУ 10/99 «Расходы организаций»; утв. приказом Минфина России от 06.05.99 № 33н) :

Дебет 91-2 Кредит 70

— 121,10 руб. – отражена излишне начисленная сумма по больничному листу.

У организаций, применяющих ПБУ 18/02 «Учет расчетов по налогу на прибыль», исправления на этом не закончатся. Так как излишне начисленная сумма по больничному листу формирует бухгалтерскую прибыль (убыток) отчетного периода и исключается из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов, то возникает разница в учетах. И она признается постоянной (п. 4 ПБУ 18/02). Её необходимо отразить в аналитическом учете по счету 91. Произведение же постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату, признается постоянным налоговым обязательством (п. 7 ПБУ 18/02). Для его отражения в бухгалтерском учете производится следующая запись:

Дебет 99 субсчет «Постоянное налоговое обязательство» Кредитом 68 субсчет «Расчеты по налогу на прибыль»

— 29,06 руб. (121,1 руб. х 24%) – начислено постоянное налоговое обязательство.

____________________

Конец примера

Наиболее распространенные ошибки в больничных

Как показывает практика, существует целый ряд ошибок, которые при заполнении листков по временной нетрудоспособности встречаются особенно часто. К ним относятся:

- нечеткая печать организации;

- неправильное наименование организации;

- названия организации и печать не совпадают;

- не указана специализация лечащего врача;

- использование не арабских, а римских цифр в оформлении;

- отсутствие подписи врача или представителей врачебной комиссии;

- в листке присутствуют лишние сведения;

- неверно указан код заболевания или даты нахождения на больничном.

Все эти и некоторые другие ошибки являются, что называется, критичными и неизменно ведут к выдаче дубликата.

Важно! Не нужно искать в больничном листке подробный диагноз — его там нет. Вместо этого в бюллетене ставится определенный код, например: 01 – заболевание, 02 – травма и т.д. Точно также в некоторых случаях медицинские организации имеют право не указывать свой профиль (в частности, центры по профилактике и борьбе со СПИДом наркологические, психиатрические больницы и т.п.)

К сведению! Для уточнения значимости допущенной ошибки можно обратиться в региональный ФСС. Это позволит своевременно решить проблемы по неточному заполнению листка по временной нетрудоспособности и избежать возможных судебных разбирательств.

Ошибки при оплате листков нетрудоспособности: как исправить

Ошибки в определении права на пособие по временной нетрудоспособности и его размера отнюдь не редкость. А вот как их исправить? Наша статья поможет в этом – читайте, сравнивайте, исправляйте.

Ситуация 1

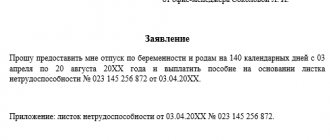

В апреле 2014 г., не прерывая отпуск по уходу за ребенком до 3 лет, женщина вышла на 0,25 ставки на работу. В мае она представила листок нетрудоспособности по уходу за ребенком на время его болезни, однако пособие по временной нетрудоспособности ей не назначили.

Нарушение

В праве на пособие по временной нетрудоспособности отказано необоснованно. Нарушен п. 1 ст. 18 Закона № 7-З*.

К сведению! Лица, ухаживающие за больным ребенком в возрасте до 14 лет при оказании ему амбулаторной медицинской помощи, за которых или же ими самими в предусмотренных законодательством случаях уплачиваются взносы в ФСЗН, имеют право на пособие по временной нетрудоспособности по уходу за больным ребенком.

Действительно, у граждан, находящихся в отпуске по уходу за ребенком до 3 лет, нет права на пособие по временной нетрудоспособности.

Исключение составляют лица, работающие во время этого отпуска на дому или на условиях неполного рабочего времени (п. 7 Положения № 569**). Женщина в данном случае входит в число таких лиц.

Как исправить

Начислить и выплатить пособие через кассу организации или на личную платежную карточку работницы.

Что должен помнить бухгалтер

1. Суммы пособий, своевременно не назначенные и (или) не полученные по вине органа, назначающего или выплачивающего такие пособия, выплачиваются единовременно за прошлое время без ограничения каким-либо сроком. Кроме того, за этот срок они должны быть проиндексированы (п. 2 ст. 25 Закона № 7-З).

2. В случае начисления и выплаты пособий за прошлые годы необходимо представить форму ПУ-3 (тип формы – отменяющая и корректирующая) в ФСЗН (п. 16 постановления № 837***).

Ситуация 2

Находясь в трудовом отпуске, работница ухаживала за больным 6-летним сыном. Это подтверждено представленным листком нетрудоспособности, на основании которого ей выплатили пособие.

Нарушение

Пособие по временной нетрудоспособности работнице выплачено необоснованно. Нарушен п. 6 Положения № 569.

К сведению! Листок нетрудоспособности по уходу за больным ребенком должен выдаваться, если лицо не может ухаживать за больным ребенком без освобождения от работы (п. 46 Инструкции № 52/97****).

Работники, находящиеся в трудовом отпуске, в случае наступления у них в этот период временной нетрудоспособности имеют право на пособие.

Исключением является наступление в период отпуска временной нетрудоспособности, связанной с уходом:

- за больным членом семьи;

- ребенком в возрасте до 3 лет и ребенком-инвалидом в возрасте до 18 лет при болезни матери либо другого лица, фактически осуществляющего уход за ребенком;

- ребенком-инвалидом в возрасте до 18 лет в случае его санаторно-курортного лечения, медицинской реабилитации.

В нашей ситуации удостоверенные листком нетрудоспособности дни ухода за больным ребенком пришлись на период, не требующий освобождения от работы. Соответственно права на пособие у работницы нет, несмотря на то что больничный ей оформлен.

Как исправить

Вариант 1. Работница добровольно возвращает излишне выплаченную сумму пособия в кассу организации.

Вариант 2 (при отсутствии кассы). Работница добровольно возвращает излишне выплаченную сумму на расчетный счет организации.

Вариант 3. По письменному заявлению работницы бухгалтер удерживает из ее начисленной зарплаты излишне выплаченную сумму пособия.

Вариант 4. Возврат излишне выплаченной суммы погашает виновное лицо (если оно не оспаривает основания и размер удержания).

Что должен помнить бухгалтер

Излишне выплаченную сумму пособия необходимо вернуть в ФСЗН.

Ситуация 3

Сотрудник, работающий в организации с 1 сентября 2014 г., представил листок временной нетрудоспособности за период с 8 по 24 сентября (17 календарных дней).

Поскольку в расчетном периоде число календарных дней у работника составляло менее 30, пособие ему было исчислено из установленного тарифного оклада – 1 100 000 руб. (до возникновения права на пособие обязательные страховые взносы в ФСЗН уплачивались за него более 6 месяцев).

Расчет пособия был произведен так:

1 100 000 руб. / 30 ×17 = 623 333 руб.

Нарушение

Пособие за все дни нетрудоспособности работнику начислено исходя из 100%-го размера заработка. Расчет произведен неверно. Нарушена норма части первой п. 16 Положения № 569.

К сведению! По общему правилу размер пособия по временной нетрудоспособности составляет:

- за первые 12 календарных дней нетрудоспособности – 80 % среднедневного заработка;

- за последующие календарные дни непрерывной временной нетрудоспособности – 100 % среднедневного заработка.

Точно так же исчисляют пособие, если оно назначено исходя из тарифной ставки (оклада).

Если данный работник не вправе претендовать на пособие в 100%-м размере заработка с первого дня нетрудоспособности, то пособие ему начислено неправильно.

Как исправить

Пересчитываем пособие и определяем сумму переплаты:

1. Определяем среднедневной размер тарифного оклада: 1 100 000 руб. / 30 = 36 667 руб.

2. Рассчитываем сумму пособия: (36 667 × 80 / 100 × 12 дней) + (36 667 × 5 дней) = 535 338 руб.

3. Сумма переплаты составит: 623 333 – 535 338 = 87 995 руб.

Что должен помнить бухгалтер

Сумму переплаты необходимо вернуть в ФСЗН. Варианты возвращения суммы переплаты изложены в ситуации 2.

* Закон Республики Беларусь от 29.12.2012 № 7-З «О государственных пособиях семьям, воспитывающим детей» (далее – Закон № 7-З).

** Положение о порядке обеспечения пособиями по временной нетрудоспособности и по беременности и родам, утвержденное постановлением Совета Министров Республики Беларусь от 28.06.2013 № 569 «О мерах по реализации Закона Республики Беларусь «О государственных пособиях семьям, воспитывающим детей» (далее – Положение № 569).

*** Постановление Совета Министров Республики Беларусь от 08.07.1997 № 837 «Об утверждении Правил индивидуального (персонифицированного) учета застрахованных лиц в системе государственного социального страхования».

**** Инструкция о порядке выдачи и оформления листков нетрудоспособности и справок о временной нетрудоспособности, утвержденная постановлением Минздрава и Минтруда и соцзащиты Республики Беларусь от 09.07.2002 № 52/97.

Екатерина ПИЛЬКЕВИЧ, бухгалтер-ревизор

Внимание!

Если статья для Вас актуальна – получите демо-доступ на три дня

и читайте эту статью и все другие материалы сайта в полном объеме совершенно бесплатно!

Получить демо-доступ!

Исправление ошибок в больничном листе: правила и требования

Заполнить больничный лист не так, как требуется, могут две категории людей – врач, заполняющий верхнюю часть, и работодатель, на чьей совести – заполнение другой части документа. Юристы и чиновники ФСС предусмотрели для каждой из этих категорий свои варианты исправления недочетов.

Если какая-либо оплошность в заполнении больничного бланка все же допущена, существует строго определенный порядок по ее корректировке.

- Первым делом надо черной гелевой ручкой аккуратно, ровной непрерывной линией зачеркнуть исправленную запись. Важно! Если неправильно записана целая строка, то на обратной стороне нужно написать о том, что эта строка недействительна;

- Далее следует внести правильные сведения на специально отведенных полях с обратной стороны листа;

- «Исправленному верить» — эта резолюция должна сопровождать каждую исправленную запись. Подкреплять ее необходимо подписью ответственного сотрудника и печатью организации.

В качестве лица, отвечающего за исправления может выступать:

- генеральный директор или директор предприятия;

- главный бухгалтер;

- специалист кадрового отдела;

- любое другое уполномоченное лицо, в обязанность которого входит оформление больничных бюллетеней.

Если больничный лист выдается сотруднику, который работает на индивидуального предпринимателя, то печать можно ставить только при ее наличии. Если печать у ИП отсутствует, что законом вполне допустимо, то никаких дополнительных пометок делать не нужно.

Можно ли исправлять помарки или ошибки в больничном листе с помощью корректора?

Ни в коем случае. Против этого прямо возражает п. 65 Приказа № 624н. Такой больничный могут не принять в качестве основания по списанию расходов ревизоры из ФСС. Чтобы не пришлось доказывать его действительность через суд, лучше прямо придерживаться установленного порядка внесения исправлений.

Можно ли исправлять исправление?

Случается, что при исправлении собственной ошибки работник отдела кадров или бухгалтерии пишет правильный вариант не там, где требуется по закону – на оборотной стороне листка, а рядом с погрешностью. Такое исправление не будет засчитано, это также нарушение. Если такое случилось, нужно исправить неправильное «исправление». На оборотной стороне листка следует написать то, что было должно, сопроводив припиской: «Исправленному верить», подписью и печатью.

ВНИМАНИЕ! Если неверный формат исправления не слишком закрывает информационное поле, не мешает чтению всех необходимых записей, ФСС может счесть это техническим недочетом и не слишком придираться. Но «исправить исправление» будет надежнее.

К сведению: в последние годы наблюдается тенденция к смягчению требований, предъявляемых ФСС к оформлению больничных листов. Мелкие недочеты не являются непременным условием к его переоформлению, главное, чтобы текст был читабельным и понятным.

Ошибки в оформлении больничного со стороны медицинского персонала

Иногда ошибки в заполнении больничных листов допускают работники больниц, поликлиник и медицинских центров. В этом случае, исправлять их не имеют права ни работодатели, ни другие сотрудники лечебных учреждений. Определить степень важности ошибки могут только специалисты Фонда социального страхования. Если они сочтут данное нарушение значительным, то вернут документ в организацию. После этого, работник, которому принадлежит листок по нетрудоспособности, может обратиться к медикам за выдачей дубликата.

Важно! Дубликат – единственный способ исправить ошибку, которую допустил при оформлении больничного листка врач. Предыдущий экземпляр документа должен быть аннулирован.

Важно, чтобы дубликат был запрошен и выдан своевременно. В случае возникновения споров судей или ревизоров может смутить длительный период между первоначальной выдачей больничного листа и его заменой.

Внимание! Прежде чем приступать к внесению необходимых сведений в листок нетрудоспособности сотрудника, работодатель должен убедиться в том, что записи, сделанные лечащим врачом, верны.

Ошибки в оформлении больничного листка, допущенные работодателем

Поскольку в больничных бланках есть часть заполняемая представителями медицинских учреждений, и засть, оформляемая работодателями, то неудивительно, что есть и ошибки, которые допускаются последними.

Чаще всего это бывают неаккуратно внесенные данные, препятствующие их чтению машинным методом. Именно поэтому следует строго придерживаться следующих правил.

- Писать печатные буквы исключительно в границах ячеек;

- Начинать записи только с крайней левой ячейки и оставлять между словами по одной пустой ячейке;

- В случаях, когда запись очень длинная, ее сокращение возможно, но лишь таким образом, чтобы не терялся смысл написанного.

Если произошла ошибка в расчете пособия, то это может служить основанием для отказа в принятии больничного листка ФСС, о чем представители фонда вынесут соответствующее решение.

В качестве итога ко всему вышесказанному можно сделать вывод о том, что тщательное соблюдение правил и норм по заполнению больных листков способно предупредить возникновение таких неприятных последствий как отказ в выплате компенсации за время проведенное на больничном сотруднику и вынесение административного наказания работодателю. Именно поэтому на всех этапах заполнения больничных бюллетеней, ответственным лицам следует быть особенно скрупулезными и внимательными.