Какие документы выдают при увольнении

Перечень документов, которые нужно выдать сотруднику в день увольнения, строго регламентирован. В него входят:

- трудовая книжка – на бумажном носителе или форма СТД-Р;

- справка о доходе и уплаченном налоге (бывшая2-НДФЛ);

- выписка из отчёта СЗВ-М;

- выписка из справки СЗВ-СТАЖ;

- выписка из раздела 3 РСВ;

- Справка по форме ФСС при увольнении – о заработке за 2 года до года ухода;

- Справка о среднем заработке за последние 3 месяца – в случае увольнения в связи с сокращением или по причине ликвидации.

Бывают ситуации, когда сотрудник не появляется на рабочем месте в свой последний рабочий день. В этом случае ему высылают уведомление о необходимости явиться за документами или дать согласие на их отправку почтой. Для этого используют вариант заказного письма с уведомлением о вручении.

Порядок выдачи выписки

Работодатель предоставляет увольняемому работнику СЗВ-М и СЗВ-Стаж. Отрезок времени, указанный в выписках, составляет:

- По СЗВ-М месяц, в котором произведено увольнение. По запросу работника выписка охватывает более ранние периоды. В связи с началом формирования документа с 2021 года работодатель может предоставить данные только с указанного срока.

- По СЗВ-Стаж период с начала года увольнения. Работники, принятые в течение года, получают выписку с даты трудоустройства. Данные предоставляются с 2021 года.

Документы предоставляются одновременно с расчетом в день увольнения или прекращения действия договора ГПХ. При обращении работника за выписками после увольнения для подготовки форм бухгалтерам предоставляется 5 дней с момента обращения.

Назначение документов – предоставление работникам личной информации, позволяющей определить состояние пенсионных накоплений. Дополнительно информация застрахованных лиц отражается в личных кабинетах ПФР, позволяющая получать данные о стаже, баллах, отчислениях работодателей. Несмотря на официальное оформление выписок документы не используют для предоставления в ПФР. Расчеты и накопления лиц ПФР определяет по отчетности работодателей (

Как заполнить на уволенного СЗВ-М и СЗВ-СТАЖ

В случае расторжения трудового договора с работником ему выдают следующие сведения персонифицированного учета в ПФР:

- СЗВ-СТАЖ – за текущий год;

- СЗВ-М – за текущий месяц.

Важно

Обе формы выдаются только с данными на увольняющегося работника.

Бланк СЗВ-СТАЖ заполняют по обычным правилам – согласно постановлению Правления ПФР от 06.12.2018 № 507п. В нем обязательно должны быть заполнены разделы 1, 2, 3. Блоки 4 и 5 оформляют только в случае назначения пенсии.

Порядок оформления следующий:

- в разделе 1 приводят идентификационные данные страхователя – ИНН, КПП, регистрационный номер в ПФР, наименование компании;

- в разделе 2 указывают год, за который сдается форма;

- в разделе 3 в таблице указывают Ф.И.О. увольняемого, его СНИЛС, период работы в текущем году – начиная с 1 января и заканчивая датой увольнения.

В форме СЗВ-М в соответствии с постановлением Правления ПФР от 01.02.2016 № 83п заполняют все разделы. В ней указывают:

- раздел 1 – идентификационная информация о страхователе;

- раздел 2 – номер месяца и год, за который составлен отчет;

- код типа формы в разделе 3 – ИСХД;

- в разделе 4 в табличной части приводят Ф.И.О., СНИЛС и ИНН уволенного.

Если работник письменно запросит себе копии других отчетов (например, за более ранние периоды), работодатель не вправе отказать ему и обязан их предоставить.

Как оформить сведения

В течение всей работы и до увольнения сотрудника компания должна регулярно каждому работнику предоставлять копию индивидуальных сведений, которые были направлены в ПФР за отчетные периоды за время его работы.

Это интересно: Перевод на 18 значные номера карт Сбербанка

Важно помнить, что для оформления сведений о страховых взносах используют следующие формы:

- до 2014 года и ранее — СЗВ-6-1, СЗВ-6-4;

- за 2014 год — форма РСВ-1 ПФР раздел 6.

В день увольнения необходимо предоставить сведения за отчетный период по дату увольнения. Если до этого не производилась выдача индивидуальных сведений за прошлые периоды, то нужно их сформировать и предоставить работнику за все прошлые отчетные периоды.

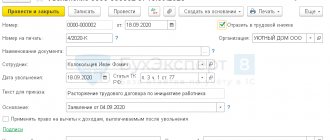

Оформление РСВ при увольнении

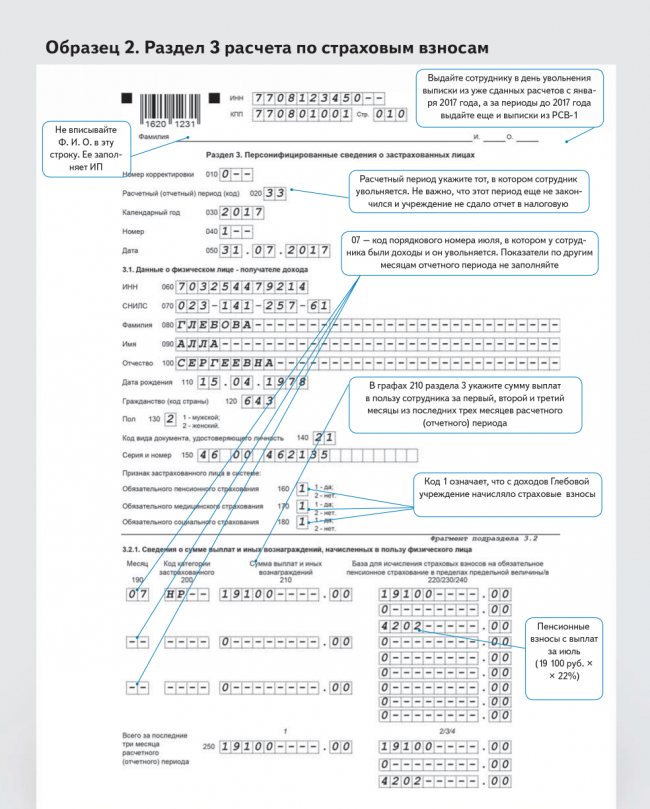

При расставании трудящемуся выдают справку о страховых взносах при увольнении в виде выписки из раздела 3 формы расчета по страховым взносам.

Раздел 3 включает подразделы 3.1 и 3.2. В первом показывают идентификационные данные работника. А в подразделе 3.2 – размер облагаемых взносами доходов и сумму начисленных в Пенсионный фонд взносов – как по основному, так и по дополнительному тарифу за отработанные месяцы текущего квартала.

Подтверждение факта выдачи документа

Работодатель, во избежание вопросов органов контроля, должен иметь документальное доказательство факта выдачи выписки об исчисленных и перечисленных взносах. В подтверждение выдачи используется любой из доступных вариантов:

- Составление выписки в 2 экземплярах. О получении документа на экземпляре работодателя получатель ставит соответствующую отметку.

- Ведение журнала учета выдаваемых работнику при увольнении документов. В журнале предусматривается графа с подписью работников, подтверждающей получение.

- Прием расписок от увольняемого работника с указанием документов, полученных лицом от работодателя.

Получить документы при увольнении имеет право либо сам работник, либо лицо с нотариально составленной доверенностью. Иные лица не имеют право на доступ личной информации и получение документов при увольнении, включая выписку по страховым взносам.

Как выдают справку о заработке за 2 года

Еще один документ, который предоставляют уходящему работнику, это справка по форме ФСС при увольнении о заработке за 2 года. Ее составляют на бланке, утвержденном приказом Минтруда от 30.04.2013 № 182н. Она необходима для расчета пособия по нетрудоспособности, декретных на следующем месте работы.

В ней указывают в разделах 1 и идентификационные данные страхователя и застрахованного (уволенного) соответственно. Кроме того, в разделе 3 приводят общую сумму доходов, с которых начислены взносы на ВНиМ. А в разделе 4 – сведения о периодах освобождения от работы с сохранением заработка и без, которые исключают из расчета среднего заработка для пособий.

Правила заполнения

Все цифры в расчете приводятся за отчетный срок нарастающим итогом. Поэтому при заполнении 3-го раздела обязательно указываются взносы, перечисленные в государственные фонды даже за уволенных сотрудников. Показатели о таких специалистах ранее приходилось отражать во всех ежеквартальных отчетах за год, в котором с гражданином были прекращены трудовые отношения.

Сведения об уволенных гражданах содержатся в следующих графах:

- подраздел 1.1 приложения 1 включает информацию обо всех начисленных страховых платежей с начала периода, представленного календарным годом;

- раздел 3, содержащий персональные данные обо всех лицах, за которых руководитель предприятия уплачивает средства в фонды.

Но после увольнения любого человека прекращаются перечисления средств во внебюджетные фонды. Поэтому в разделе 3 не нужно заполнять информацию об этих специалистах. Раньше представители ФНС настаивали на том, чтобы руководители предприятий включали информацию о бывших работниках в подраздел 3.1 до конца года.

Но в 2021 году ФНС опубликовала письмо №БС-4-11/[email protected], содержащее пояснения о правилах заполнения расчета. Здесь указывается, что раздел 3 предназначен для указания данных обо всех лицах, которым перечислялись средства в отчетном периоде.

Например, гражданин написал заявление об увольнении в марте, но по итогу первого квартала ему назначена премия, выплаченная в апреле. Поэтому за второй квартала при составлении документации нужно указывать сведения о данном специалисте. Это обусловлено тем, что он получал доход от работодателя, а также за него были уплачены страховые платежи.

Если же человек официально уволен в марте, а также не получает какие-либо вознаграждения от руководителя компании во втором квартале, то при заполнении РСВ за это время можно не указывать персональные сведения об этом сотруднике. Если бухгалтер организации во время составления расчета допускает ошибки, то ему придется формировать уточненные формы.

Какая ответственность грозит за непредставление нулевого отчета по страховым взносам?

В общих случаях непредставление или опоздание с отправкой расчета по взносам грозит наложением различных санкций со стороны налоговых органов. Но что будет, если не подать своевременно нулевой расчет? Сможет ли лицо обойтись без штрафа в этом случае, ведь начисления в нем отсутствуют? Ответ: нет, не сможет. Штраф будет обязательно, просто налоговики наложат его в минимальном размере — 1000 рублей, как это предусмотрено п. 1 ст. 119 НК РФ.

Учитывая вышеизложенное, организация, не выплачивающая никаких вознаграждений в пользу физлиц, как и все прочие, должна вовремя отчитываться перед контролерами. Кроме того, если просрочить сдачу отчета больше чем на 10 дней, налоговики заблокируют счет организации — у них есть на это право.

Источники

- https://buhguru.com/strahovie-vznosy/strah-vznosy-razdel-3.html

- https://nalog-nalog.ru/strahovye_vznosy/edinyj_raschet_po_strahovym_vznosam/kak-zapolnyat-razdel-3-nulevogo-rascheta-po-strahovym-vznosam/

- https://www.klerk.ru/buh/articles/473528/

- https://nalog-nalog.ru/strahovye_vznosy/edinyj_raschet_po_strahovym_vznosam/kak_zapolnit_razdel_3_formy_rsv_po_uvolennym_sotrudnikam/

- https://reg-jurist.ru/bez-rubriki/kak-razolnit-rsv-s-dekretnitsami-v-2020-godu

Штраф за невыдачу документов при увольнении

Правительство уже подготовило масштабные изменения по налогам на 2-е полугодие 2021 года. Подпишитесь чтобы не пропустить изменения в работе:

При увольнении работника работодатель обязан выдать значительный перечень документов, в состав которых входит выписка по страховым взносам. Обязанность по представлению в ПФР сведений о работниках, стаже и других данных, необходимых для назначения пенсии установлена в ФЗ от 01.04.1996 № 27-ФЗ. В п. 4 ст. 11 Закона предусмотрена выдача сведений работнику при его увольнении.

Что говорит ФНС

ФНС в письме № ГД-4-11/[email protected] от 02.04.2018 напомнила, что сдавать РСВ должны все без исключения организации не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом.

При этом Налоговым кодексом не предусмотрено освобождение от исполнения обязанности плательщика страховых взносов по представлению расчетов в случае неосуществления организацией финансово-хозяйственной деятельности. В случае отсутствия у плательщика в течение того или иного расчетного периода выплат и иных вознаграждений в пользу физлиц, подлежащих обязательному социальному страхованию, такой плательщик обязан представить в налоговый орган в установленный срок расчет с нулевыми показателями.

Такие же разъяснения ранее давал Минфин в письме от 24.03.2017 № 03-15-07/17273.

В своем свежем письме ФНС пояснила конкретно про раздел 3. Он должен быть!

Вне зависимости от осуществляемой деятельности обязательными для заполнения всеми плательщиками страховых взносов в соответствии с порядком заполнения РСВ являются: титульный лист, раздел 1, подразделы 1.1 и 1.2 к разделу 1, приложение 2 к разделу 1 и раздел 3 «Персонифицированные сведения о застрахованных лицах».

В персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физлица за последние три месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 расчета не заполняется.

Кроме того, ФНС разъяснила некоторые моменты заполнения раздела 3.

Для чего нужен раздел 3 и кто его заполняет

В 2021 года применяется новая форма расчета по страховым взносам. Бланк утвержден приказом ФНССм. «Форма расчета по страховым взносам с 2021 года».

В состав названной формы отчетности входит раздел 3 «Персонифицированные сведения о застрахованных лицах». В 2021 году раздел 3 в составе расчета по взносам должны заполнять все организации и индивидуальные предприниматели, которые выплачивали доходы (выплаты и вознаграждения) физическим лицам с 1 января 2017 года. То есть, раздел 3 – обязательный раздел.

Кто и каким образом обязан отчитываться по страховым взносам?

Расчет по страховым взносам передают в налоговые органы все организации без исключения и индивидуальные предприниматели, заключившие хотя бы один трудовой договор или договор ГПХ с физлицами. В нем показываются суммы взносов, начисленные на заработную плату и прочие выплаты в пользу наемных работников.

Отчитываться за периоды с 1-го квартала 2021 года следует на бланке, введенном в действие приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected] Этот же приказ закрепляет и Порядок заполнения расчета. За периоды по 2021 год включительно использовался бланк из приказа ФНС от 10.10.2016 № ММВ-7-11/551.

Срок сдачи выпадает на 30-е число месяца, следующего за отчетным периодом. К таковым относятся: первый квартал, полугодие, 9 месяцев, год.

Направить отчет налоговикам можно на бумаге (лично, через уполномоченного представителя, по почте) или электронно по ТКС.

ВАЖНО! Выбор способа сдачи зависит от среднесписочной численности сотрудников страхователя. Если она не превышает 10 человек, то можно выбрать любую форму сдачи. Если ССЧ больше 10 человек, то выбора нет — сдать расчет нужно в электронном виде. Такой лимит численности действует с 01.01.2020. Раньше было 25 человек.

Когда сдается нулевой расчет по страховым взносам?

Как уже было отмечено, расчет заполняется данными о начисленных с зарплаты и прочих выплат страховых взносах. Однако бывает, что зарплата не выплачивается, например, в связи с приостановкой деятельности. Что же делать в такой ситуации?

- Организации должны сдать расчет в любом случае — есть у них начисления по зарплате или же таковые отсутствуют. Считается, что одно застрахованное лицо у компании есть всегда — это директор. Когда зарплата не начисляется и не выплачивается даже ему, отчет заполняется нулевыми показателями и отправляется в налоговые органы.

- Индивидуальные предприниматели, работающие в одиночку, сдавать нулевой расчет не обязаны. Однако если у них имеется хотя бы один не расторгнутый трудовой договор, то отчитываться по взносам придется. Работники предпринимателя при этом могут находиться в неоплачиваемых отпусках.

Исходя из всего вышесказанного, вариантов со сдачей нулевых расчетов может быть несколько. Далее посмотрим, каким образом нужно правильно оформить нулевку по взносам.

Какие разделы следует включить в нулевку по взносам?

При отсутствии выплат в пользу физических лиц по трудовым договорам, договорам ГПХ, авторского права и пр. и, соответственно, при отсутствии цифровых показателей по страховым взносам страхователям в расчет нужно включать следующие разделы:

- титульный лист;

- раздел 1 с указанием в поле «Тип плательщика» кода 2 — без приложений к нему;

- раздел 3 с нулями и прочерками.

Это прямо указано в порядке заполнения расчета (п. 4.2) и подтверждается Минфином (см. письмо от 09.10.2019 № 03-15-05/77364).

До 2021 года обязательных листов было больше. Требовались также подразделы 1.1 и 1.2 приложения 1 к разделу 1 и приложение 2 к разделу 1 (письма Минфина от 16.04.2019 № 03-15-05/27074, от 13.02.2019 № 03-15-06/10549, ФНС от 16.11.2018 № БС-4-21/[email protected]). Теперь можно обойтись без них.

На титульнике приводятся данные страхователя (ИНН, КПП, наименование/Ф.И.О., код ОКВЭД, телефоны), налогового органа, принимающего расчет (код). Также здесь отражается то, сдается ли исходная форма или корректирующая (в случае необходимости — номер корректировки), отчетный период и год, к которому он относится.

Все данные заверяются подписью уполномоченного лица с указанием даты подготовки или сдачи отчета.

Раздел 1 со всеми указанными нами подразделами и приложениями будет содержать нули по всем строкам с суммовыми и количественными показателями и прочерки по оставшимся знакоместам. КБК лучше всего прописать в отведенных для этого полях во избежание проблем с формированием электронной отчетности.