Код налогового периода в декларации представляет собой шифр, состоящий из двух цифр, проставляемый в определенном поле декларации или платежке. Такой код требуется для налоговиков, которые при машинной обработке предоставленных сведений определяют какой период времени является основанием для расчета налога. Кроме того, в определенных ситуациях данный код может нести в себе иную информацию. Например, по коду можно выяснить, что компания подает декларацию при ликвидации за последний налоговый период.

Налоговый период

Под налоговым периодом понимают определенный временной интервал, за который определяется налоговая база. При этом по каждому виду налога законодательство устанавливает свой временной период, например, месяц, квартал или год. Помимо этого по определенным налогам налоговые периоды также разделяются на отчетные, по каждому из которых производится расчет и уплата авансовых платежей. Отчетные период по каждому налогу определены Налоговым кодексом РФ и они представлены: кварталом, полугодием и 9 месяцами.

Важно! В определенных случаях может применяться и помесячная форма, например, если компания обязана уплачивать налог на прибыль по фактической прибыли, то расчет авансов производится за отчетный период, равный месяцу.

В чем разница между отчетным и налоговым периодом

В п. 1 ст. 55 НК РФ говорится, что налоговый период — это промежуток времени, длительность которого определяется законодательством по конкретным налогам. В конце этого периода налогоплательщику требуется определить налоговую базу по определенному налогу и рассчитать с нее сумму для уплаты в бюджет. Налоговый период может включать один или несколько отчетных периодов.

Налоговыми периодами по разным налогам могут быть календарный год, квартал или месяц (пп. 2, 3 ст. 55 НК РФ).

Определение отчетного периода дается в законе «О бухучете» от 06.12.2011 № 402-ФЗ.

Отчетный период — временной интервал, в течение которого происходят определенные задокументированные факты хозяйственной деятельности компании. Организации и ИП отражают эти факты в бухгалтерском учете. По окончании отчетного периода в бухучете формируется бухгалтерская отчетность (ст. 15 закона № 402-ФЗ).

Основной отчетный период — это год, есть и промежуточные отчетные периоды — квартал и/или месяц (п. 5 ст. 13 закона «О бухучете»).

Что касается НДС, для него и для налогоплательщиков, и для налоговых агентов налоговый и отчетный периоды идентичны — это квартал (ст. 163 НК РФ).

Иногда отсчет периода начинается не с 1 января (регистрация организаций и ИП происходит в течение всего календарного года). В таком случае налоговым периодом конкретно по НДС является промежуток времени со дня регистрации до окончания текущего квартала.

Код налогового период в декларации по налогу на имущество организации

При расчете налога на имущество за налоговый период принимают предыдущий год (379 НК РФ). Отчетные периоды могут не устанавливаться, тогда расчет и уплата авансовых платежей не потребуется.Однако, данный вид налога имеет некоторые нюансы. Компании, которые в других регионах имеют филиалы, подразделения или недвижимость обязаны по каждому из объектов подавать свою декларацию.

Налог на имущество компаний является региональным, а значит и платежи поступают в бюджет региона, в котором производится уплата, а не в государственный. Обособленный подразделения компании должны уплачивать данный налог самостоятельно. Возможны также и такие ситуации, при которых головная компания авансовые платежи не уплачивает, а ее подразделения или филиалы, расположенные в иных регионах, обязаны уплачивать авансовые платежи 2-4 раза в год.

Важно! Если у компании есть в другом регионе недвижимость, которая не относится к обособленному подразделению, то головная компания должна составлять по ней отдельную декларацию и направлять ее в налоговую региона по месту нахождения объекта.

Коды налоговых периодов, проставляемых в декларации, буду идентичны кодам декларации по налогу на прибыль. Например, при подаче годовой декларации проставляется код «34». Представление отчетности по каждому месяцу по данному виду налога не предусматривается (

Отчетный период по НДС

Отчетный период по НДС совпадает с налоговым и составляет квартал. Это означает, что отчетность по НДС составляется ежеквартально (то есть данные в форму заносятся не нарастающим итогом, а отдельно по каждому кварталу). Иными словами, декларация по НДС сдается в ИФНС по истечении каждого квартала года и содержит только данные, относящиеся к этому конкретному кварталу.

Срок для подачи отчетности по НДС в 2020-2021 годах – не позднее 25-го числа месяца, следующего за налоговым периодом (п. 5. ст. 174 НК РФ). Это положение имеет отношение как к налогоплательщикам НДС, так и к налоговым агентам по этому налогу.

Декларацию нужно подавать в электронном виде.

Важно! КонсультантПлюс предупреждает Исключением из данного правила являются некоторые налоговые агенты, а также иностранные организации, которые платят «налог на Google». Если вы налоговый агент, то можете подать декларацию по НДС на бумаге только при одновременном выполнении следующих условий… Читайте разъяснения экспертов К+, получив пробный демо-доступ к системе. Это бесплатно.

Если декларация будет представлена на бумажном носителе, она считается неподанной. В этом случае будет начислен штраф за непредставление декларации (ст. 119 НК РФ), также возможна блокировка счета (п. 3 ст. 76 НК РФ).

Разблокировать счет вам помогут рекомендации экспертов КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Кроме налогоплательщиков декларацию по НДС сдают (п. 5 ст. 174 НК РФ):

- налоговые агенты, не являющиеся плательщиками НДС или освобожденные от исполнения обязанностей, связанных с исчислением и уплатой НДС;

- предприятия, не являющиеся плательщиками НДС, но выставившие счет-фактуру с выделенной суммой НДС.

При ликвидации или реорганизации предприятия время сдачи отчетности по НДС лучше согласовывать с местными налоговыми органами (п. 5 ст. 55 НК РФ). Если такой договоренности с проверяющими нет, то декларацию следует сдать в установленный срок. Но сделать это нужно до даты ликвидации/реорганизации, так как после внесения записи об этом в Единый государственный реестр юридических лиц предприятия уже не существует, сдавать отчетность некому.

С 4 квартала 2021 года действуют бланк декларации по НДС и порядок ее заполнения, которые были утверждены приказом ФНС РФ от 29.10.2014 № ММВ-7-3/[email protected] в ред. приказа ФНС от 19.08.2020 № ЕД-7-3/[email protected]

С отчетности за 3 квартал 2021 года бланк декларации по НДС изменится (приказ ФНС от 26.03.2021 № ЕД-7-3/[email protected]). Подробности см. здесь.

О правилах заполнения декларации подробнее читайте:

- «Какой порядок заполнения декларации по НДС (пример, инструкция, правила)»;

- «Порядок заполнения декларации по НДС за 2 квартал 2021 года».

и в других статьях рубрики, посвященной декларации по НДС.

Код налогового периода в декларации по УСН

Важно! При УСН (упрощенная система налогообложения) под налоговым периодом понимают календарный год, а под отчетными: квартал, полугодие и 9 месяцев. В отличие от налога на прибыль, расчеты по авансовым платежам в налоговую не подаются.

Как и по рассмотренным выше налогам, при УСН применяются стандартные коды, то есть в декларации по УСН за год проставляется код «34». Помимо этого применяются также некоторые специальные коды налоговых периодов:

| Специальный код налогового периода | Что означает |

| 50 | Проставляется при ликвидации или реорганизации компании |

| 95 | Последний налоговый период в по старой системе налогообложения |

| 96 | Применяется в последний период работы ИП, применяющего УСН |

Если налогоплательщик в течение года утрачивает право на работу по «упрощенке», то в качестве налогового периода будет выступать период времени, пока право на УСН еще было. Например, права на применение УСН компания лишились в октябре, поэтому декларацию она должна будет подать после окончания действия данного права, а в качестве отчетного периода указать 9 месяцев (код «33»).

Налоговый период по НДС

Налоговый период по НДС составляет квартал (ст. 163 НК РФ). Если регистрация предприятия прошла после 1 января, то началом ее налогового периода по НДС будет считаться день ее регистрации (п. 2 ст. 55 НК РФ). Если фирма была ликвидирована или реорганизована, то последним налоговым периодом будет считаться день ее ликвидации (реорганизации), т. е. день, когда процедура была оформлена соответствующей записью в ЕГРЮЛ (п. 3 ст. 55 НК РФ).

См. также: «Сколько составляет налоговый период в декларации по НДС?».

Код налогового период в декларации по ЕНВД

При применении ЕНВД (единый налог на вмененный доход) в качестве налогового периода выступает один квартал. Кроме того, он в данном случае также будет являться и отчетным периодом. Сроки представления декларации по ЕНВД в налоговую – до 20 числа месяца, следующего за отчетным кварталом, а уплаты – до 25 числа. Коды налогового периода в декларации по ЕНВД указываются следующие:

| Налоговый период | Код налогового периода |

| 1 квартал | 21 |

| 2 квартал | 22 |

| 3 квартал | 23 |

| 4 квартал | 24 |

Помимо этого, существуют также и специальные коды при подаче декларации в случае ликвидации или реорганизации компании: коды с 51 по 56 – за первый, второй, третий и четвертый кварталы, соответственно. Цифра «5» в коде, стоящая на первом месте говорит о том, что данный период для деятельности компании является последним. После этого происходит ликвидация компании или ее реорганизация в иную фирма, которая, возможно, будет применять иную систему налогообложения.

Когда и как сдавать отчет по НДС за 3 квартал 2021

Срок сдачи декларации по НДС за 3 квартал 2021 года определен в п. 5 ст. 174 НК РФ и предписывает подать отчет в ИФНС не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

В октябре 2021 года будет уже привычная «подвижка» из-за попадания последнего дня срока на выходной (п. 7 ст. 6.1 НК РФ). Декларацию по НДС за 3 квартал 2021 можно будет сдать без штрафа до окончания 26 октября 2021 года (воскресенье 25 октября переносится на 26-ое).

Декларация по НДС может быть сдана только в электронном виде по каналам ТКС. Напомним, что по нормам п. 5 ст. 174 НК РФ, бумажная декларация будет считаться не сданной при любом способе доставки в налоговую.

Правило электронной подачи распространяется и на «нулевку». Единственный вариант отчитаться об отсутствии облагаемых НДС операций на бумаге – подача ЕУНД, в случае, если это возможно.

Срок сдачи ЕУНД отличается от срока сдачи заменяемых ею деклараций. Согласно ст. 80 НК РФ сдать ЕУНД нужно не позже 20 числа месяца, идущего за отчетным периодом. То есть, если вместо декларации по НДС за 3 квартал 2021 вы приняли решение сдать ЕУНД, сделать это нужно до 20 октября 2021. По календарю это вторник, поэтому никаких переносов нет.

Поквартальные коды

Для определенных видов налога используется кодировка отчетных периодов поквартально. Она позволяет облегчить автоматическую обработку сведений, представленных в декларациях. Различают следующие коды:

- Стандартные поквартальные коды при налоге на прибыль.

- Поквартальные коды при налоге на прибыль для консолидированных групп налогоплательщиков (КГН).

- Поквартальные коды по налогу на имущество компании.

- Поквартальные коды по ЕНВД.

В случае уплаты налога на имущество кодировка используется следующая:

- 1 квартал – 21;

- 2 квартал – 17;

- 3 квартал – 18.

В случае реорганизации или ликвидации:

- 1 квартал – 51;

- 2 квартал – 47;

- 3 квартал – 48.

Код способа представления налоговой декларации

Компаниям, помимо кода налогового периода, в декларации также нужно вписывать код способа и места представления. По способам представления различают следующую кодировку:

| Код | Что означает |

| 01 | Заказным письмом по почте |

| 02 | Лично в налоговую, на бумаге |

| 03 | На бумаге с дубликатом на электронном носителе |

| 04 | Через интернет, заверенная электронной подписью |

| 05 | Иной способ подачи |

| 08 | По почте с приложением копии на электронном носителе |

| 09 | Лично на бумаге со штрих-кодом |

| 10 | По почте на бумаге со штрих-кодом |

Код места представления налоговой декларации

По месту представления налоговой декларации на прибыль, УСН, ЕНВД и имущество также утверждены некоторые коды:

| Код | Что означает |

| 120 | По месту проживания ИП |

| 210 | По юридическому адресу организации |

| 215 | По юридическому адресу компании-правопреемницы, не относящейся к крупным налогоплательщикам. |

Для декларации по ЕНВД по месту представления установлены следующие коды:

- 214 – при представлении декларации по месту нахождения российской компании (если организация не является крупным налогоплательщиком);

- 245 – по месту осуществления деятельности иностранной фирмы, которая производится при помощи представительства РФ;

- 310/320 – по месту ведения деятельности компании/ИП;

Правила исчисления и уплаты НДС

Правила, по которым исчисляется и уплачивается налог на добавленную стоимость, прописаны в главе 21 НК РФ. Налогоплательщиками признаются организации и индивидуальные предприниматели. Объектом налогообложения признаются:

- реализация на территории РФ товаров, работ, услуг;

- строительно-монтажные работы и передача товаров и услуг для собственных нужд;

- ввоз товаров на таможенную территорию РФ.

Налогооблагаемая база при этом определяется как стоимость товаров, работ, услуг.

Статьей 164 НК РФ установлены три ставки налога: 18 %, 10 % и 0 %. С 01.01.2019 основная ставка 18 % повышена до 20 % (303-ФЗ от 03.08.2018). Две остальные ставки продолжат действовать без изменений.

Освобождаются от обязанности уплаты НДС организации и ИП, применяющие специальные режимы налогообложения (УСН, ЕНВД, ПСН). Также в заявительном порядке могут получить освобождение организации и ИП, доходы которых за предшествующие два месяца не превысили два миллиона рублей.

Код налогового периода при заполнении декларации

Каждое лицо, получающее доход согласно законодательству РФ, должно облагаться налогом и своевременно предоставлять финансовую отчетность.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Какие существуют виды

Для целого ряда сборов актуальным является налоговый период в 1 календарный год.

Правилами определено несколько вариантов:

- при условии, что организация зарегистрирована с 1 января по 30 ноября, период для нее продолжается с момента открытия и по 31 декабря;

- если фирма прошла регистрацию с 1 по 31.12, то для нее — длится до 31 декабря уже следующего календарного года с момента внесения записи в регистрирующем органе;

- если структура прошла процедуру реорганизации либо ликвидации, то для нее считается отрезок с 1 января того года, когда она фактически прекратила свою деятельность и до того момента, когда уточняющая запись была внесена в реестр;

- при условии, что фирма прошла регистрацию и была ликвидирована в течение 1 календарного года, налоговым периодом для нее считается отрезок с момента включения в государственный реестр и до внесения записи о ликвидации регистрирующим органом.

Следующим видом принято считать квартал:

- если регистрация лица была осуществлена минимум за 10 суток до его окончания, то для нее будет срок с даты включения в реестр и до конца квартала, когда она была осуществлена;

- если в реестр предприятие было внесено менее чем за 10 суток до конца квартала, то признается отрезок с момента регистрации и до конца уже идущего следом триместра.

В ряде случаев налоговым периодом может быть признан временной отрезок в 1 месяц, 9 и первое полугодие.

Код в декларации

Когда налогоплательщик составляет отчетный документы, ему необходимо обозначить код налогового периода. Им является комбинация из 2 цифр, которую вписывают при заполнении титульного листа. Если есть сомнения относительно правильности вносимых кодов, то их всегда можно уточнить в приказах ФСИН.

По НДС

НК РФ устанавливает, что данном случае должен быть использован 1 квартал. Соответственно таким же будет и период, за который необходимо отчитаться.

Кодами в декларации будут следующие цифровые значения:

| I кварт. | 21 |

| II | 22 |

| III | 23 |

| IV | 24 |

По УСН

Если организация предоставляет отчет по упрощенной системе, то необходимо его подать 1 раз в год. Календарный год разбивают на отчетные периоды так же, как при расчете налога на прибыль. При этом подавать отчеты в ИФНС не нужно. В декларации необходимо указать стандартный код 34 за налоговый период в год.

При закрытии ИП на УСН используют 50. Он же используется при реорганизации и ликвидации.

Структуры, которые работают на вмененке, представляют отчеты каждый квартал. В таком случае используют следующие коды:

| За I кварт. | 21 |

| II | 22 |

| III | 23 |

| IV | 24 |

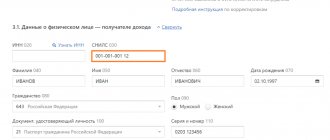

3-НДФЛ

При заполнении декларации используются следующие коды:

| При составлении отчета за 1 календарный год | 34 |

| За 1, 2, 3 и т.д. месяцев | 35, 36 и т.д. соответственно, вплоть до 45 |

| В связи с ликвидацией организации | 50 |

По налогу на прибыль

При заполнении декларации, следует использовать следующие коды:

- для добровольного объединения юридических лиц при создании отчетности за первый квартал, полугодие, 9 месяцев и год используются 13, 14 15, 16 соответственно;

- ежеквартальные отчетные периоды — 21, 31, 33, 34 за 1, 2, 3 и 4 кварталы соответственно;

- при предоставлении ежемесячных отчетов — 35, 36, 37 и т.д. вплоть до 45;

- при ликвидации или реорганизации предприятия следует обозначить код 50;

- если налогоплательщики производят оплату ежемесячных авансов по фактической прибыли, то обозначения будут 57, 58, 59 и т.д. вплоть до 68.

На имущество

Составление декларации предполагает внесение следующих кодов:

| При подаче отчетов за 1 и 2 полугодие | 17 и 18 соответственно |

| При реорганизации структуры за полугодие и 9 месяцев | 47 и 48 |

| При составлении авансового отчета за 1 квартал | 21 |

| Если фирма подверглась реорганизации | 51 |

Примеры заполнения кода периода

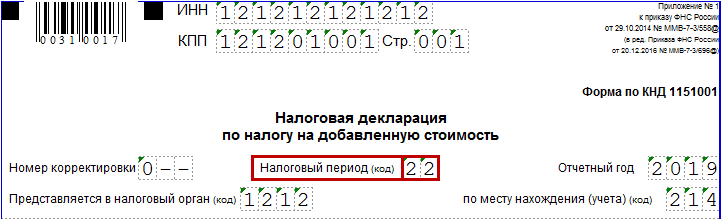

Коды периодов в отчетности по налогам обычно состоят из двух цифр, первая из которых служит как показатель принадлежности к определенному виду отчета — декларации по НДС, по налогам на прибыль, на имущество и т. д.

Первая цифра кода налогового периода декларации по НДС — 2 (либо 5 для отчета по НДС, если организация-заявитель реорганизуется/ликвидируется).

Вторая цифра кода периода зависит от номера квартала: цифра 1 означает первый квартал, 2 — второй квартал, 3 — третий квартал, 4 — четвертый квартал.

То есть код периода 21 в декларации по НДС означает, что это отчет за первый квартал:

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

А код периода 22 в декларации по НДС — это показатель отчета за второй квартал:

Код третьего квартала — 23, код четвертого квартала — 24.

Реорганизованная/ликвидируемая организация при заполнении декларации по НДС за первый квартал внесет в качестве кода цифры 51, а за второй квартал — код 52, третий квартал — 53, четвертый квартал — 54.

Если организации приходится сдавать уточненную декларацию, коды в уточненке заполняются по этим же правилам.

Что произойдет, если внести на титульном листе неправильный код периода — цифры, не соответствующие приложению № 3 к Порядку заполнения отчета по НДС? Как можно исправить обнаруженную ошибку?

Предоставление декларации

В документе должен быть обозначен размер полученного дохода за какой-то определенный отрезок времени.

Сроки подачи могут варьироваться и зависят в первую очередь от вида самой декларации.

В данный документ кроме своего дохода лица должны внести еще ряд значений:

- все ресурсы, которые согласно российскому законодательству подлежат налогообложению;

- величину налоговой базы;

- перечень льгот, предоставляемых государством при внесении сборов;

- источники возникновения прибыли.

Отчетный период

Им считается временной отрезок, в течение которого осуществляются хозяйственные операции структурной единицы, отражаемые в бухучете и отчетности.

Существуют следующие виды:

| Квартальный | в данном случае предоставляется отчет за каждые 3 месяца |

| Годовой | составляется 1 раз в календарном год |

Первым отчетным годом для фирмы является временной отрезок с момента внесения ее в государственный реестр по 31 декабря (если период регистрации пришелся на день после 30 сентября). Или же с момента регистрации и по 31 декабря следующего года (если в реестр ее внесли после 30 сентября).

При заполнении налоговых деклараций нужно следить за изменениями в финансовой отчетности. Коды могут быть изменены. Поэтому перед предоставлением отчетности следует их уточнять в ФНС.

Видео по теме:

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область

- Санкт-Петербург и область

- Регионы

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область

- Санкт-Петербург и область

- Регионы

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Список кодов НДС

Согласно приказу Минфина № 104 от 2009 г., кодом налогового периода в декларации по НДС шифруются не только кварталы, но и месяцы. Январь – 01, … декабрь – 12.

При ликвидации предприятия кварталы указывают следующим образом:

- I – 51.

- II – 54.

- III – 55.

- IV – 56.

Коды по месяцам при ликвидации:

- Первый квартал: 71, 72 и 73 соответственно.

- Второй: апрель – 74, май – 75, июнь — 76.

- Третий: 77, 78 и 79.

- Последний: 80, 81, 82 на октябрь, ноябрь и декабрь.

Ст. 55 п.1 НК РФ подразумевает в одном налоговом отрезке несколько отчетных периодов. Относительно НДС эти показатели совпадают — каждый отчетный период равен одному налогооблагаемому. Декларация заполняется не по нарастающему принципу — она отражает информацию только за конкретный отрезок времени.

Кто должен сдать декларацию по НДС

Отчитаться по НДС должен любой, у кого в течение налогового периода (в нашем случае третьего квартала 2021 года) прошла хотя бы одна операция, требующая исчисления и уплаты налога. Это может быть:

- операция или операции, «стандартно» облагаемые НДС (поименованные в п. 5 ст. 174 НК РФ);

- выплата, произведенная в пользу иного лица, по которой плательщик становится налоговым агентом по НДС, т.е. обязан удержать налог у источника и перечислить в бюджет РФ (такие случаи перечислены в пп. 2–5 ст. 161 НК РФ);

- выставление покупателю счета-фактуры с НДС в случаях, если продавец:

- изначально не является плательщиком НДС, например, находится на спецрежиме или пользуется освобождением по ст. 145 НК РФ;

- ведет деятельность, освобождаемую от НДС по нормам НК РФ.

Если организация (или ИП) является плательщиком НДС (например, находится на ОСНО или перемещает товары через таможенную границу ЕАЭС), но в отчетном периоде операций с НДС не было – продекларировать это все равно нужно, подав нулевую декларацию.

Также, если в отчетном периоде имела место приостановка деятельности – не было не только операций с объектом налогообложения, но и движения денежных средств по счетам и в кассе, допускается вместо декларации по НДС сдать единую упрощенную налоговую декларацию (ЕУНД).

Применение кодов на практике

Отчеты по НДС подаются в налоговую на утвержденных Минфином бланках. Важность правильного заполнения обусловлена тем, что ошибки приводят к пересдаче отчета. Их несвоевременное выявление чревато риском нарушения НК и соответствующими административными мерами.

Для заполнения декларации сведения берутся из следующих баз:

- Перечень счетов-фактур от контрагентов;

- База данных по контролю бланков счет-фактур;

- Книга продаж и покупок;

- Сведения из налоговых и бухгалтерских отчетов.

Бланк состоит из 12 страниц, включая лицевую. Она содержит следующие сведения:

- ИНН/КПП;

- Версия документа. Если подается впервые за отчетный период, то ставится 0, если это уточненка – то 1, 2 или другая соответствующая цифра;

- Код налогового периода согласно вышеприведенным правилам;

- Информация о компании.

Раздел 1 содержит следующие пункты:

- Коды ОКТМО/КБК;

- Итоговая сумма налога отражается в п. 030, 040 и 050;

Если в текущем отчетном периоде были проведены операции, по которым необходимо начислять НДС, то следует заполнить пункт 3. Здесь указываются:

- Сумма налога согласно установленным ставкам;

- Сумма восстановленного НДС;

- Вычеты.

Значение 1-го пункта формируется, как сумма строк 200 и 210.

Разделы 8 и 9 заполняются в соответствии с данными из книги продаж, покупок и иных бухгалтерских документов.

Разделы 4 и 6 предназначены для компаний, занимающихся экспортом. Здесь учитываются все документы, подтверждающие право на экспорт и виды вывозимых товаров.

Готовый отчет представляется в электронном формате. Обязательному заполнению подлежит титульник и первый раздел. Остальные блоки заполняются в зависимости от типа проведенных операций в отчетном периоде.

Если в документе обнаружена ошибка, то исправление на том же бланке недопустимо. Для корректного отображения информации составляется новый отчет – корректирующая декларация.

Форма декларации по НДС за 3 квартал 2020

Декларацию по НДС за 3 квартал 2021 года следует составлять по форме, утвержденной приказом ФНС от 29.10.2014 № ММВ-7-3/558 в редакции от 20.11.2019. При формировании декларации заполняют те разделы, для которых у налогоплательщика есть данные.

Коммерческая фирма или ИП на ОСНО, который просто что-то продает и покупает (не налоговый агента по НДС, не экспортер и не посредник,) должен внести данные в:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3, в котором приводится расчет суммы налога;

- разделы 8 и 9, в которых дублируются сведения из книги покупок и книги продаж соответственно.

Также, возможно, понадобится заполнить раздел 7. В нем отражаются не облагаемые НДС операции.

Остальные разделы декларации имеют индивидуальное предназначение. Их включают отчет, если были соответствующие операции. Например, налоговые агенты по НДС заполняют раздел 2.

Для сдающих «нулевку» заполненными окажутся только титульник и раздел 1 (из которого будет следовать, что ни налога к уплате, ни налога к возмещению в налоговом периоде не возникло).

Ввиду того, что декларация в любом случае готовится в электронном виде, с помощью программного обеспечения, мы не станем, как обычно, приводить в статье пример заполнения бумажной декларации. Только коснемся некоторых изменений в процессе заполнения в 2021 году.