Изменения на 2021 год

Проведение реформы по страховым взносам внесло изменения, касающиеся суточных сверх нормы. В виду установленных нововведений, компания обязана уплатить налог с доходов физических лиц вместе со страховыми взносами при условии превышения лимита величины суточных, утвержденного законодательством.

Корректировки налогообложения были введены согласно следующему факту. Теперь за страховые выплаты, кроме тех, которые связаны с травматизмом, отвечает Федеральная Налоговая Служба.

Все перечисления, которые относятся к страховым, теперь необходимо заносить не в Фонд социального страхования, а в Налоговую инспекцию.

Согласно данному изменению, предприятия должны оформлять командировочные затраты рабочим как на территории России, так и за ее пределами, в соответствии с Налоговым кодексом Российской Федерации.

В этом году введены дополнения в 422 статью НК РФ, с которыми можно ознакомиться во втором пункте данного закона, где говорится о сверх нормированных суточных.

Изменения по налоговым отчислениям с суточных в этом году не коснулись, они также облагаются НДФЛ. Но кроме данных налоговых взносов организации теперь должны производить отчисления в ФСС, исключая выплаты любых размеров, связанные с травматизмом сотрудников.

Величина нормативов по суточным выплатам ФНС не регламентируется, то есть каждое предприятие может установить собственную величину компенсаций за время, проведенное в командировке.

Налоговый орган устанавливает лишь ограниченные размеры возмещений, которые не облагаются налогами. При превышении данной стоимости компания обязана произвести со сверх нормированных суточных компенсаций оплату НДФЛ, вместе с налоговыми взносами в Пенсионный Фонд России, а также по медицинскому страхованию.

Большинство компаний утверждают свои размеры командировочных возмещений, превышающих законодательные нормативы, с которых осуществляется перечисление страховых выплат.

На что обращать внимание в 2019 году

В 2021 году бухгалтерам имеет смыл быть более внимательными в отношении сверхнормативных суточных: страховые взносы на них начислять придется. И тут главное не запутаться. Ведь раньше, в 2016 году и ранее, от вносов были свободны любые суммы суточных. Главной гарантией выступало то, что их максимальные значения прописаны:

- в коллективном договоре;

- положении о командировках или ином внутреннем акте.

Однако в 2021 году придется отчислять в казну страховые взносы с суточных сверх норм. При этом нормативы по суточным остались на прежнем уровне (п. 2 ст. 422 НК РФ):

- для служебных поездок по России – до 700 рублей;

- для иностранных командировок – до 2,5 тыс. рублей.

Таким образом, суточные в 2021 году облагаются страховыми взносами при превышении этих значений.

По закону суточные – это дополнительные затраты в связи с пребыванием не в месте постоянного жительства (см. 168 ТК РФ).

Как видно, законодатели приравняли нормативы по суточным, которые уже давно действуют в отношении подоходного налога. Поэтому из указанной нормы главы НК РФ о страховых взносах дана прямая отсылка к третьему пункту статьи 217 НК РФ.

Также см. «Правила для сверхнормативных суточных».

Как платить страховые взносы

На 2021 год введено обязательное требование налогообложения всех сверх нормированных суточных выплат. В соответствии с установленными нормами 424 статьи Налогового кодекса Российской Федерации, даты оплаты и начисления компенсаций сотруднику за командировку должны совпадать.

Когда рабочий получает суточные сверх нормы, в тот же день утверждают авансовый отчет. Следовательно, произведенные работодателем возмещения за командировочные расходы, превышающие лимит, относятся к системе по страховым выплатам на тот же календарный месяц, когда осуществляют утверждение авансового отчета должностного лица.

Если размер суточных не превысил установленные законодательством нормы, то их не облагают страховыми отчислениями.

Исключить претензии к предприятию, которые могут поступить от Пенсионного фонда, Налоговой службы и Фонда социального страхования поможет выполнение прописанных в нормативных актах рекомендаций по начислению командировочных.

Из дополнительных расходов работника на его проживание вне дома, а также превысивших утвержденные нормативы производят отчисления страховых взносов. Но это условие применяется к командировкам, длительностью более 24 часов.

Какие суточные считать выданными сверх норм

Какие же нормы обусловливают деление суточных, имеющих место при командировках, на освобождаемые от начисления взносов на них и на образующие базу для начисления страховых взносов на суточные в 2018 году?

В части установления этой границы п. 2 ст. 422 НК РФ отсылает к п. 3 ст. 217 НК РФ, т. е. к тем же самым ограничениям, которые действуют для решения вопроса об обложении суточных налогом на доходы физлиц. В тексте п. 3 ст. 217 НК РФ указываются 2 значения величины суточных, при превышении которых возникает обязанность удержания НДФЛ с сотрудника, побывавшего в служебной поездке:

- 700 руб. — за день командировки на территории РФ;

- 2 500 руб. — за день пребывания в служебной поездке за границей.

На эти же значения начиная с 2021 года придется ориентироваться и в отношении вопроса о начислении страховых взносов, подчиняющихся положениям НК РФ.

Суточные, выдаваемые на заграничные командировки, могут быть выплачены в валюте. В этом случае они потребуют пересчета их по курсу в рубли. На какой день делать такой пересчет для целей установления наличия превышения лимита суточных и определения базы, от которой будут начислены страховые взносы? Его следует осуществить на дату, в которую осуществляется начисление суммы сверхнормативных суточных в пользу работника, побывавшего в командировке (письмо Минфина России от 16.03.2017 № 03-15-06/15230), т. е. на день признания такого расхода, как суточные. Днем признания подобных расходов станет дата, соответствующая дню утверждения авансового отчета о командировке (подп. 5 п. 7 ст. 272 НК РФ, письмо ФНС РФ от 21.03.2011 № КЕ-4-3/4408).

Имейте в виду, что для целей удержания НДФЛ валютные суточные надо пересчитать на другую дату. Подробнее об этом — в материале «И вновь — об НДФЛ с валютных суточных».

Таким образом, с 2021 года с величины сверхнормативных суточных следует удерживать не только налог на доходы физлиц, но и начислять страховые взносы на пенсионное, медицинское и социальное страхование (ОПС, ОМС и ОСС (в части страхования по нетрудоспособности и материнству)). Если у плательщика взносов нет права на использование сниженных тарифов по ним, то до достижения предельной величины баз по взносам ему на величину сверхнормативных суточных придется начислять сумму страховых взносов, составляющую 30% от величины превышения действующего ограничения (в т. ч. 22% на ОПС, 5,1% на ОМС и 2,9% на ОСС).

Отражение в РСВ-1

Всем юридическим лицам, включая индивидуальных предпринимателей, следует направить в отделение Пенсионного фонда, кроме собственных личных сведений, документ в виде справки, составленной в соответствии с формой РСВ-1.

Данная форма представляет собой отчет, содержащий в себе сведения, касающиеся начисленных или оплаченных страховых перечислений. Он хранит в себе множество данных, которые передаются в обязательном порядке в ПФР и ФФОМС.

Строка 201, расположенная в форме РСВ-1 в подразделе 2.1, отображает величину выплат и компенсаций, не облагающихся страховыми перечислениями по обязательному пенсионному страхованию.

Всем руководителям предприятий и предпринимателям с любыми налоговыми режимами необходимо изучить все главные положения и сведения, относительно справки, составленной по форме РСВ-1.

Облагаются ли сверхнормативные суточные «несчастными» взносами

Однако помимо взносов, переданных в ведение налоговой службе, существует еще один вид взносов — на страхование по травматизму (т. н. несчастные взносы). Правила их начисления регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ, которого изменения, произошедшие с 2021 года со всеми иными страховыми взносами, не коснулись.

Текст п. 2 ст. 20.2 закона № 125-ФЗ позволял не облагать «несчастными» взносами суточные до 2021 года, и в 2017-2018 годах у плательщиков этих взносов по-прежнему есть право не начислять их на суточные, выдаваемые за время нахождения в служебных поездках как на территории РФ, так и за границей. И это освобождение не ставится в зависимость от величины суточных.

Таким образом, взносы на страхование по травматизму на сверхнормативные суточные в 2021 году начислять не нужно.

Проверьте правильность заполнения формы 4-ФСС с помощью чек-листа, разработанного нашими экспертами.

Порядок учета

Расчет НДФЛ сопровождается нормированием величины суточных выплат. К суммам, необлагаемым налогами, относится:

- один день нахождения в поездке по работе на территории Российской Федерации (700 рублей);

- командировка за границей (2500 рублей).

Если размер данной компенсации выше указанных нормативов, тогда удерживается НДФЛ.

Когда предприятие возмещает служащему суточные сверх нормы, он имеет налогооблагаемый доход. Его признают относительно последнего дня месяца, когда производят утверждение авансового отчета, направленного сотрудником, вернувшегося с рабочей поездки.

НДФЛ удерживается в ближайшие произведенные выплаты должностному лицу, в том числе, заработной платы. Перечислить НДФЛ необходимо в первый рабочий день, следуя за перечисленными выплатами доходов работнику. Это правило соответствует статье 226 НК РФ.

Суточные, превышающие нормативы, оплачиваются сотруднику в соответствии с установленным законом. Кроме подобных выплат, работодатель обязан возместить служащему следующие затраты, связанные с рабочей поездкой:

- на транспорт, тип которого определяется генеральным директором компании;

- на оплату жилья в другом городе;

- дополнительные личные нужды на проживание не по месту жительства.

Компенсация прочих издержек покрывается сотруднику его суточными, предоставленными руководителем предприятия. При этом предусматривается увеличение их суммы по решению работодателя.

Следует помнить, что суточные размером выше нормы облагаются налогом. Несоблюдение данного правила может привести к судебному разбирательству.

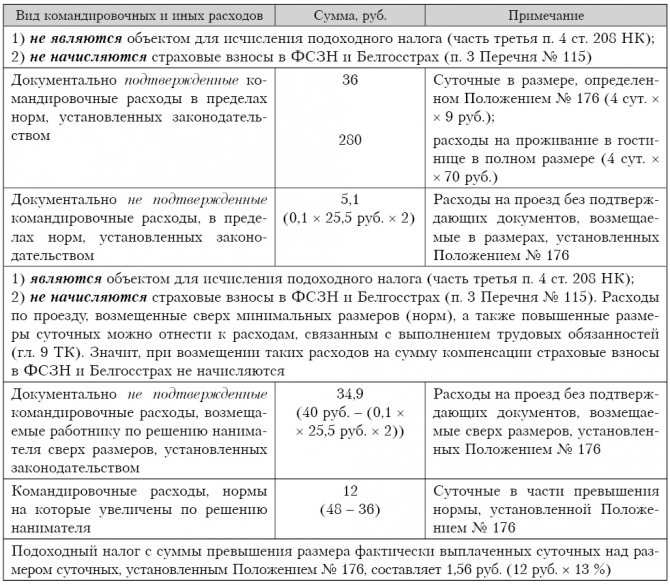

Ситуация. Работник направлен в командировку с 20 по 23 мая 2021 г.

Работник организации (г. Витебск) направлен в служебную командировку в г. Минск. Согласно приказу нанимателя он убывает в командировку 20 мая 2021 г. и прибывает из нее 23 мая 2021 г. В безналичном порядке работнику оплачено проживание в 1-местном номере гостиницы за 4 суток в размере 280 руб. (4 сут. × 70 руб.). После возвращения из командировки работник не представил документы на проезд, потому что потерял билеты.

Командировочные расходы определены в следующих размерах:

1) расходы на проезд без подтверждающих документов в обе стороны возмещены нанимателем работнику в размере 40 руб. (данный размер компенсации определен в организации положением о командировании работников);

2) расходы на проживание в гостинице за 4 суток – 280 руб.;

3) суточные за 4 суток – в размере 48 руб. (положением о командировании работников размер суточных по Республике Беларусь определен в размере 12 руб. за сутки).

Среди перечисленных расходов имеются расходы, произведенные как в пределах, так и сверх установленных законодательством норм.

Как правильно рассчитать «зарплатные» налоги по перечисленным командировочным расходам?

Наниматель вправе возмещать определенные расходы сверх норм, установленных законодательством

При служебных командировках наниматель обязан выдать аванс и возместить работнику следующие командировочные расходы:

1) по проезду к месту служебной командировки и обратно;

2) по найму жилого помещения;

3) за проживание вне места жительства (суточные);

4) иные произведенные работником с разрешения или ведома нанимателя расходы (ст. 95 Трудового кодекса Республики Беларусь; далее – ТК).

Наниматель может устанавливать дополнительные трудовые и иные гарантии для работников по сравнению с законодательством о труде (ст. 7 ТК). Таким образом, в ЛНПА (в приказе о командировке, в положении о служебных командировках и др.) наниматель вправе устанавливать работникам возмещение определенных расходов сверх ограничений, определенных законодательством.

Возмещение расходов на проезд

При отсутствии у командированного работника проездных документов (билетов) к месту командировки и (или) обратно расходы по проезду возмещаются в размере 0,1 базовой величины (БВ) в каждую сторону (п. 13 Положения о порядке и размерах возмещения расходов, гарантиях и компенсациях при служебных командировках, утвержденного постановлением Совета Министров Республики Беларусь от 19.03.2019 № 176; далее – Положение № 176).

Размер БВ с 1 января 2021 г. составляет 25,5 руб. (п. 1 постановления Совета Министров Республики Беларусь от 27.12.2018 № 956). Следовательно, размер расходов по проезду к месту служебной командировки и обратно составляет 5,1 руб. (0,1 × 25,5 руб. × 2). Работнику возмещено 40 руб., значит 34,9 руб. (40 – 5,1) – это командировочные расходы сверх норм.

Расходы по найму жилого помещения

Расходы по найму жилого помещения при командировании в пределах Республики Беларусь возмещаются с даты прибытия к месту командировки и по дату выбытия из него в размерах, установленных в приложении 1 к Положению № 176, без представления подтверждающих документов.

Если расходы по найму жилого помещения превышают размеры, установленные в приложении 1 к Положению № 176, наниматель возмещает данные расходы на основании подтверждающих документов, но не выше стоимости 1-местного номера в гостинице проживания (п. 15 Положения № 176).

Поскольку наниматель обеспечил работника жильем в командировке, предварительно оплатив по безналичному расчету проживание, следует руководствоваться п. 17 Положения № 176: при оплате жилого помещения расходы по найму жилого помещения работнику не возмещаются.

Таким образом, фактически произведенные и документально подтвержденные расходы по найму жилого помещения принимают к учету из расчета 70 руб. за сутки в общем размере 280 руб. за все дни командировки. В данном случае расходы по найму жилого помещения считаются рассчитанными в пределах норм, определенных Положением № 176.

Суточные

При командировании в пределах Республики Беларусь суточные командированному работнику за все время пребывания в командировке, включая время нахождения в пути, возмещают в размерах, установленных в приложении 1 к Положению № 176, а именно 9 руб. за сутки (п. 20 Положения № 176).

Поскольку наниматель установил повышенные размеры суточных, то 36 руб. суточных за 4 суток командировки выплачены нанимателем в рамках Положения № 176, а сумма превышения 12 руб. (48 – 36) – сверх норм, установленных Положением № 176.

Подоходный налог

При оплате нанимателем плательщику расходов на служебные командировки как на территории Республики Беларусь, так и за ее пределы освобождаются от подоходного налога:

1) суточные, выплачиваемые в пределах норм, установленных приложениями 1 и 2 к Положению № 176;

2) фактически произведенные и документально подтвержденные расходы по проезду к месту служебной командировки и обратно, по найму жилого помещения. При непредставлении плательщиком документов, подтверждающих оплату указанных расходов, суммы такой оплаты освобождаются от подоходного налога в пределах норм (размеров), установленных Положением № 176;

3) иные расходы на служебные командировки, произведенные с разрешения или ведома организации, признаваемой местом основной работы (службы) плательщика, оплачиваемые или возмещаемые в соответствии с Положением № 176 (часть третья п. 4 ст. 208 Налогового кодекса Республики Беларусь; далее – НК).

Справочно: такой же порядок налогообложения применяют к перечисленным выплатам, производимым:

– членам органа управления организации в связи с исполнением ими функций членов;

– плательщикам не по месту основной работы (службы, учебы), в т.ч. при выполнении ими работ (оказании услуг) по гражданско-правовым договорам, если такие выплаты предусмотрены указанными договорами.

Датой фактического получения дохода в случае наличия налогооблагаемых доходов является день составления работником авансового отчета об израсходованных в командировке суммах (подп. 1.6 п. 1 ст. 213 НК). По общему правилу удержать исчисленную сумму подоходного налога организация как налоговый агент обязана непосредственно из доходов плательщика при их фактической выплате. Исключение – доходы в виде оплаты труда за 1-ю половину месяца, премии и оплата расходов на служебные командировки сверх установленных размеров. Исчисленный подоходный налог удерживают за счет любых денежных средств, выплачиваемых налоговым агентом плательщику (п. 4 ст. 216 НК).

Страховые взносы в ФСЗН и Белгосстрах

Командировочные расходы являются компенсацией работникам затрат, связанных с выполнением ими трудовых обязанностей, которая предусмотрена гл. 9 ТК. Следовательно, взносы в ФСЗН и Белгосстрах не начисляются не только на возмещаемые нанимателем командировочные расходы в пределах норм, но и при возмещении работнику командировочных расходов сверх установленных законодательством норм, а также на иные расходы, связанные с командировкой, при условии, что они подтверждены документально (по разъяснениям работников ФСЗН). Основания следующие:

1) объект для начисления обязательных страховых взносов в ФСЗН для работодателей и работающих граждан – выплаты всех видов в денежном и (или) натуральном выражении, начисленные в пользу работающих граждан по всем основаниям независимо от источников финансирования, включая вознаграждения по гражданско-правовым договорам, кроме предусмотренных Перечнем № 115*, но не выше 5-кратной величины средней заработной платы работников в республике за месяц, предшествующий месяцу, за который уплачиваются обязательные страховые взносы, если иное не установлено Президентом Республики Беларусь (ст. 2 Закона Республики Беларусь от 29.02.1996 № 138-XIII «Об обязательных страховых взносах в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь»);

____________________

* Перечень выплат, на которые не начисляются взносы по государственному социальному страхованию, в том числе по профессиональному пенсионному страхованию, в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь и по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белорусское республиканское унитарное страховое предприятие «Белгосстрах», утвержденный постановлением Совета Министров Республики Беларусь от 25.01.1999 № 115 (далее – Перечень № 115).

2) объект для начисления страховых взносов в Белгосстрах – выплаты всех видов, начисленные в пользу лиц, подлежащих обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний, по всем основаниям независимо от источников финансирования, кроме выплат, предусмотренных Перечнем № 115 (п. 2 Положения о порядке уплаты страховщику страховых взносов по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний, утвержденного постановлением Совета Министров Республики Беларусь от 10.10.2003 № 1297);

3) в п. 3 Перечня № 115 поименованы компенсации в целях возмещения работникам затрат, связанных с выполнением ими трудовых обязанностей, предусмотренные в гл. 9 ТК.

Обобщим сказанное в таблице: