Материальная помощь выплачивается на основании приказа руководителя и письменного заявления сотрудника. К документу необходимо приложить подтверждающие документы: в связи с рождением ребенка – свидетельство о рождении, в связи с бракосочетанием – свидетельство о регистрации брака, в связи со смертью близкого родственника – свидетельство о смерти и документы, на основании которых можно проследить родственную связь (свидетельство о рождении, свидетельство о браке при смене фамилии).

Такие выплаты не являются обязанностью работодателя и в каждой организации регулируются локальными нормативными актами, коллективными договорами или положениями, где может быть оговорена определенная сумма компенсации для того или иного события. Но только этими документами сумма выплаты не ограничивается, работник может самостоятельно обозначить желаемую сумму в заявлении. При этом компания вправе заплатить меньше или вовсе отказать.

Материальная помощь работникам может относиться к расходам текущего года или быть выплачена за счет прибыли. В зависимости от этого итоговое решение о помощи и ее объеме остается за руководителем компании или учредителем. Если же помощь оказывается руководителю компании, то вне зависимости от источника выплаты он должен получить на это разрешение от учредителей. В этом случае материальная помощь производится на основании протокола собрания участников.

Налогообложение помощи

Вне зависимости от того, какую систему налогообложения применяет организация, всю материальную помощь можно разделить на три основных вида в зависимости от налогообложения НДФЛ и взносами в фонды:

- в связи с рождением детей;

- в связи со смертью, стихийным бедствием, терактом;

- по любым другим основаниям.

Также нужно помнить, что материальная помощь должна быть единовременной, т. е. быть начислена один раз в течение налогового периода, которым является год (ст. 216 НК РФ). Рассмотрим правила выплаты пособий по всем трем событиям по отдельности.

Основания для поддержки

Прежде всего, необходимо понять, что выплата материальной помощи никак не может считаться вознаграждением за заслуги перед предприятием. Неважно, как работает сотрудник, сколько лет, ценен ли он для работодателя. Материальная помощь – это социальная поддержка.

Чтобы у работников возникало право просить компанию о помощи, необходимо разработать внутренний документ – положение о социальных гарантиях. В документе должны быть описаны ситуации, которые подлежат вспомоществованию, условия получения и размер выплат.

Существует стандартный набор ситуаций, в которых работникам может понадобиться материальная помощь:

- Рождение (усыновление) ребенка.

- Смерть близкого родственника.

- Смерть самого сотрудника.

- Стихийные бедствия и чрезвычайные ситуации.

- Терроризм.

- Вступление в брак.

- Отпуск.

- Высокие затраты на лечение.

Главными условиями оказания вспомоществования являются:

- наличие заявления от просителя;

- подтверждающие случившееся документы;

- единовременность (это условие не касается выплат в связи со стихийными бедствиями, ЧС и терроризмом).

От автора! Помощь могут оказать не только работодатели, но и государственные органы, например фонд социального страхования.

Рождение ребенка

Итак, материальная помощь в связи с рождением ребенка. Работодатель может оказывать единовременную материальную помощь своим работникам, которые стали родителями, усыновителями, опекунами.

Если такая материальная помощь выплачивается в течение первого года после рождения (усыновления/удочерения), то она не облагается НДФЛ в пределах 50 000 рублей (п. 8 ст. 217 НК РФ) и взносами в фонды (подп. 3 п. 1 ст. 422 НК РФ и абз. 3 подп. 3 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ). Лимит в 50 000 рублей распространяется на каждого из родителей в отдельности (письмо Минфина от 26 сентября 2021 г. № 03-04-07/62184).

Откуда предприятию взять деньги?

Набор проводок по выплате материальной помощи сотруднику стандартный и не зависит от источника финансирования. Предприятие может выбрать, откуда ей взять средства для поддержки своих работников:

- из прибыли текущего года;

- из нераспределенной прибыли за прошлые годы.

Но для этого нужно понимать, что нераспределенной прибылью прошлых лет распоряжаются только владельцы предприятия:

- акционеры;

- единственный участник;

- совет директоров.

У директора компании нет полномочий распоряжаться нераспределенной прибылью, которая скапливается на счете 84 «Нераспределенная прибыль (непокрытый убыток)». В случае если владельцы бизнеса все же решили распределить накопленную прибыль, они должны в письменном виде издать решение для руководства компании.

Для такого решения нет унифицированной формы, просто нужно указать:

- место и время проведения собрания;

- присутствие участников;

- размер распределяемых денег;

- направление для использования прибыли.

В случае если для оказания помощи применяется прибыль текущего года, то руководство компании самостоятельно принимает решение, не дожидаясь согласия учредителей.

Трагический случай

Материальная помощь в связи со смертью, стихийным бедствием или терактом. Работодатель может оказывать единовременную материальную помощь: сотруднику в связи со смертью членов его семьи; бывшему работнику, вышедшему на пенсию, в связи со смертью членов его семьи; специалисту в связи со стихийным бедствием или с другим чрезвычайным обстоятельством; работнику, пострадавшему от террористического акта на территории РФ. Такая матпомощь не облагается взносами в фонды в любых пределах (подп. 3 п. 1 ст. 422 НК РФ; абз. 2 подп. 3 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ), а также с выплаченной суммы не удерживается НДФЛ (п. 8 ст. 217 НК РФ).

Кроме того, взносами в ФСС на страхование от несчастных случаев на производстве и профзаболеваний не облагается материальная помощь работнику в связи со смертью членов его семьи.

Обратите внимание

В справке 2-НДФЛ, которую налоговый агент обязан представлять в ФНС по итогам года, следует отражать не всю материальную помощь, а только по имеющимся соответствующим кодам 2710, 2760, 2762, а также вычеты с нее – 503, 508. Например, для помощи, оказываемой сотруднику в связи со смертью родственника, код не предусмотрен, соответственно, данные суммы не надо указывать в справке.

Понятие «члены семьи» частично раскрывается в статье 1 Семейного кодекса от 29 декабря 1995 года № 223-ФЗ, а также в статье 14 Семейного кодекса. К ним отнесены супруги, родители и дети (усыновители и усыновленные), дедушки, бабушки, внуки. У нашей компании есть практический опыт оспаривания доначислений взносов с материальной помощи в связи со смертью бабушки или дедушки (Постановление 13-го Арбитражного апелляционного суда от 17 апреля 2017 г. по делу № А56-62276/2016 и Постановление 13-го Арбитражного апелляционного суда от 4 апреля 2021 г. по делу № А56-56184/2016).

Начисление материальной помощи в 1С ЗУП 3.1

Для начисления в 1С ЗУП 3.1 материальной помощи работникам выполните настройку расчета зарплаты, при необходимости можно донастроить или создать виды расчета для начисления и зарегистрировать материальную помощь либо в документе Материальная помощь, либо документом Отпуск (если требуется начислить материальную помощь к отпуску).

Для начисления материальной помощи бывшим работникам используют документ Выплата бывшим сотрудникам.

Другие основания

Материальная помощь по другим основаниям. Работодатель может оказывать помощь своим работникам и по любым другим основаниям, например: по случаю смерти его брата/сестры; к отпуску; в связи с бракосочетанием; в связи с продолжительной болезнью.

Суммы такой материальной помощи не облагаются НДФЛ и взносами в фонды только в пределах 4000 рублей на одного работника за налоговый (расчетный) период (п. 28 ст. 217 НК РФ; подп. 11 п. 1 ст. 422 НК РФ; подп. 12 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

В справке 2-НДФЛ (приказ ФНС России от 17 января 2021 г. № ММВ-7-11/[email protected]), которую налоговый агент обязан представлять в Федеральную налоговую службу по итогам года не позднее 1 апреля (п. 2 ст. 230 НК РФ), следует отражать не всю материальную помощь, а только по имеющимся соответствующим кодам 2710, 2760, 2762, а также вычеты с нее – 503, 508 (приказ ФНС России от 10 сентября 2015 г. № ММВ-7-11/[email protected]).

Например, для материальной помощи, оказываемой сотруднику в связи со смертью близкого родственника, код не предусмотрен, соответственно, данные суммы не надо указывать в справке 2-НДФЛ.

Налоговый агент обязан представлять в ФНС форму 6-НДФЛ по итогам каждого квартала не позднее последнего дня месяца, следующего за соответствующим периодом, а за год – не позднее 1 апреля (п. 2 ст. 230 НК РФ) (приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/[email protected]).

Материальная помощь, для которой предусмотрены коды, отражается как в первом разделе, так и во втором. Датой получения дохода в виде материальной помощи является дата ее выплаты работнику (подп. 1 п. 1 ст. 223 НК РФ). Например, помощь в связи с бракосочетанием начислена по приказу руководителя в январе 2021 года в сумме 15 000 рублей, а выплачена в день выплаты зарплаты 7 февраля 2021 года. В этот же день удержан и перечислен НДФЛ с нее. Датой получения дохода будет являться 7 февраля 2021 года.

В связи с тем, что некоторая матпомощь является доходом, облагаемым страховыми взносами, ее следует отражать в ежеквартальном расчете по страховым взносам (приказ ФНС России от 10 октября 2021 г. № ММВ-7-11/[email protected]), который работодатель представляет в ФНС не позднее 30-го числа месяца, следующего за расчетным периодом (п. 7 ст. 432 НК РФ). А также в форме 4 – ФСС (приказ ФСС РФ от 26 сентября 2021 г. № 381), которую работодатель сдает ежеквартально в ФСС на бумажном носителе не позднее 20-го числа или в форме электронного документа не позднее 25-го числа месяца, следующего за отчетным периодом (п. 1 ст. 24 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Как правило, материальная помощь носит непроизводственный характер, и данные расходы не могут быть обоснованными, экономически оправданными затратами (п. 1 ст. 252 НК РФ). Именно поэтому ее сумма не уменьшает базу по налогу на прибыль, если организация применяет ОСНО (п. 23 ст. 270 НК РФ), и не учитывается в расходах при применении УСН «доходы минус расходы» (п. 2 ст. 346.16 НК РФ). Исключение составляет материальная помощь к отпуску при условии, что она закреплена в трудовом или коллективном договоре, зависит от размера заработной платы и соблюдения трудовой дисциплины (письмо Минфина России от 2 сентября 2014 г. № 03-03-06/1/43912). А вот страховые взносы, исчисленные с материальной помощи сверх пределов, в расходы включить можно всем организациям (подп. 1 п. 1 ст. 264 НК РФ и подп. 7 п. 1 ст. 346.16 НК РФ).

Отражение матпомощи в разделе 1 формы 6-НДФЛ за I квартал

| Код строки | Название | Сумма |

| 020 | Сумма начисленного дохода | 15 000 руб. |

| 030 | Сумма налоговых вычетов | 4000 руб. |

| 040 | Сумма исчисленного налога | 1430 руб. |

| 070 | Сумма удержанного налога | 1430 руб. |

Отражение матпомощи в разделе 2 формы 6-НДФЛ

| Код строки | Название | Показатель строки |

| 100 | Дата фактического получения дохода | 07.02.2018 |

| 110 | Дата удержания налога | 07.02.2018 |

| 120 | Срок перечисления налога | 08.07.2018 |

| 130 | Сумма фактически полученного дохода | 15 000 руб. |

| 140 | Сумма удержанного налога | 1430 руб. |

Материальная помощь на свадьбу

Разберем начисление материальной помощи на свадьбу.

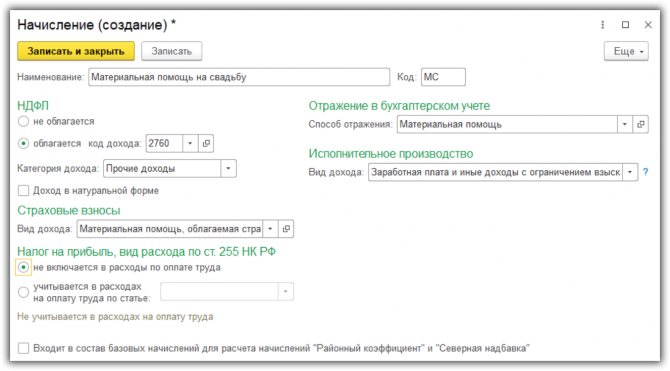

Настройка вида начисления

Зайдем в меню «Зарплата и кадры — Справочники и настройки — Настройки зарплаты».

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

Перейдем по ссылке «Начисления».

Создадим новый вид начисления и заполним его:

- Укажем наименование и уникальный код.

- В разделе «НДФЛ» установим вариант «Облагается» и выберем код дохода 2760. Такой вид дохода облагается НДФЛ частично, а именно не облагается в сумме до 4 000 рублей.

- Укажем способ отражения материальной помощи в бухгалтерском учете в поле «Способ отражения».

- В разделе «Страховые взносы» установим вид дохода «Материальная помощь, облагаемая страховыми взносами частично». Здесь также не облагается взносами до 4 000 рублей.

- В налог на прибыль расходы не включаем.

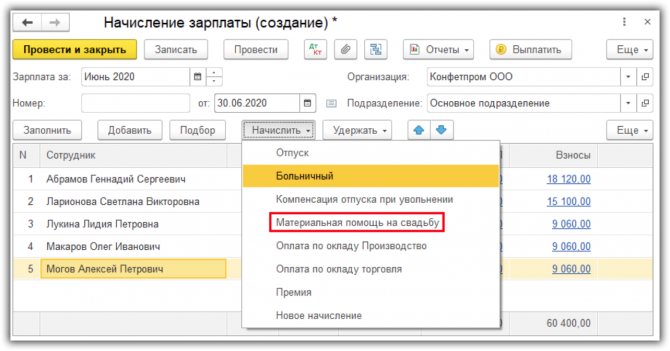

Начисление материальной помощи на свадьбу

Расчет выполняется при начислении зарплаты.

После автоматического заполнения документа выделим сотрудника для начисления материальной помощи, нажмем кнопку «Начислить» и выберем нужный вид начисления, в данном случае «Материальная помощь на свадьбу».

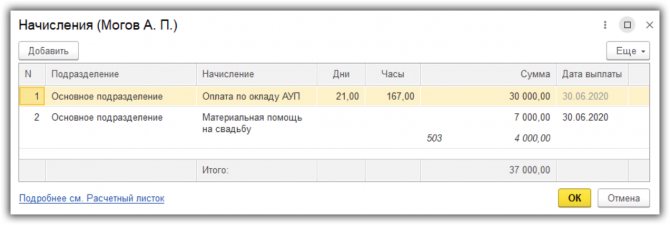

Вводим сумму выплаты, автоматически ставится код вычета и сумма вычета 4 000 рублей. Нажимаем «ОК».

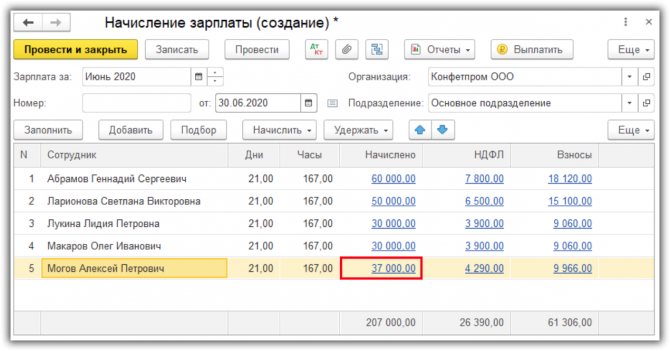

В документе сумма начисления изменилась.

Нажав на ссылку в колонке «Начислено» можно увидеть подробную расшифровку.

Посмотрим проводки документа.

Какие использовать операции?

Проводка, которую должен сделать бухгалтер при начислении помощи:

- Дт 91.2 «Прочие расходы» Кт 73 «Расчеты с персоналом по прочим операциям» – для своего сотрудника;

- Дт 91.2 Кт 76 «Расчеты с разными дебиторами и кредиторами» – для родственников сотрудника (в случае его смерти).

Примечание от автора! Материальную помощь на предприятии могут выплачивать не только действующим, но и бывшим сотрудникам, а также их родственникам.

Поэтому при выдаче денежных средств проводки будут зависеть от получателя поддержки и способа выплаты:

- Дт 73 Кт 50 «Касса» – при получении наличности сотрудником;

- Дт 73 Кт 51 «Расчетные счета» – при использовании безналичных расчетов;

- Дт 76 Кт 50 (51) – когда денежная помощь оказывается родственникам умершего работника.