10 октября 2021 года наши законодатели издали приказ ФСС №MMB-7-11-551. Он разъясняет, как рассчитывать суммы страховых взносов и какую отчетность необходимо предоставлять работодателям в государственные органы. Получать компенсацию в ФСС следует, если затраты на больничные и другие социальные пособия имели место до 2017 года. Сейчас возвращением денег занимается налоговая служба, но ФСС по-прежнему принимает документы на компенсацию от страхователей и осуществляет камеральную проверку.

Налоговики перечислят средства только после того, как представители фонда дадут разрешение

Перечень документов

Чтобы вернуть потраченные на выплаты больничных средства, необходимо предоставить в территориальное отделение фонда следующие бумаги:

- правильно оформленный больничный лист работника, свидетельствующий об обоснованности потраченных денежных средств;

- расчет, в котором указано, как много взносов было внесено в бюджет и сколько денег было перечислено работникам предприятия;

- письменное прошение о выделении средств на возмещение больничного.

Больничный лист получателя пособия

Помимо перечисленных выше обязательных документов, должностные лица могут потребовать донести дополнительные бумаги:

- документ, который способен доказать, что получивший пособие действительно трудоустроен у страхователя;

- справка о размере дохода сотрудника у предыдущего работодателя за последние два года (справка по форме 182н);

- подтверждение опредёленной продолжительности страхового стажа.

Какие документы

Перечень документов, служащих основанием для принятия решения о выделении (возмещении) необходимых средств на выплату страхового обеспечения утвержден приказом МЗСР России от 04.12.2009 № 951н (с учетом изменений внесенных приказом Минтруда России от 28.10.2016 № 585н).

Итак, работодателям необходимо представить:

- заявление о выделении необходимых средств на выплату страхового обеспечения (по форме, доведенной письмом Фонда от 07.12.2016 № 02-09-11/04-03-27029);

- форму 4-ФСС (по обязательствам, возникшим до 01.01.2017);

- справку – расчет и Расшифровку расходов.

Дополнительно к вышеназванным документам страхователем сразу представляются заверенные в установленном порядке копии документов, подтверждающих обоснованность и правильность расходов по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Примерный перечень таких документов:

- документы, служащие основанием для назначения и выплаты пособия (подтверждающие факт страхового случая);

- документы, подтверждающие правильность исчисления пособий (для пособий по временной нетрудоспособности и по беременности и родам, ежемесячного пособия по уходу за ребенком);

- документы, подтверждающие факт наличия трудовых отношений страхователя и лица, получившего пособие.

Список документов зависит от конкретного страхового случая.

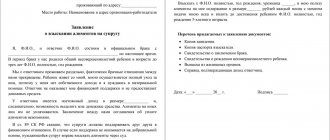

Расчёт

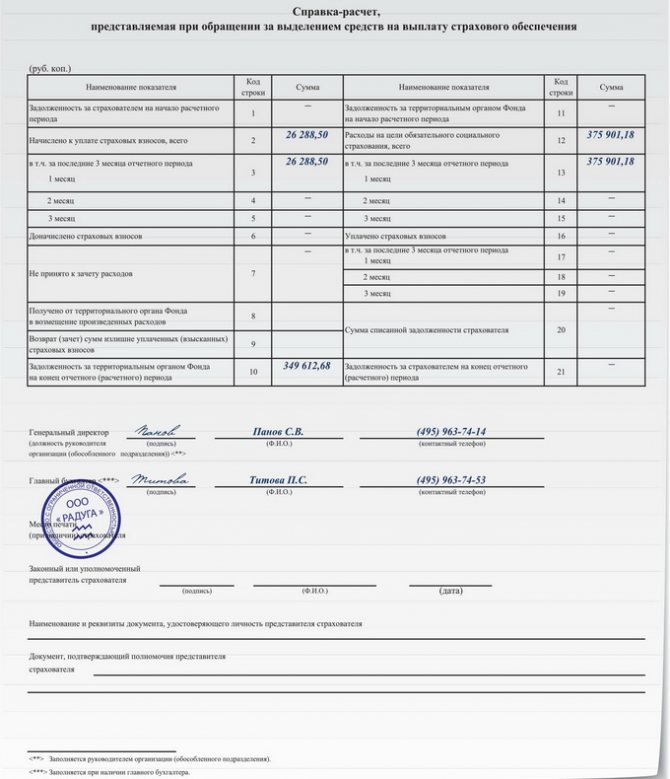

Раньше работодатели отчитывались по форме 4-ФСС. В 2021 году отчет должен быть заполнен на бланке справки расчета.

Поскольку с недавних пор приемом страховых взносов занимается налоговая служба, сотрудники ФСС больше не владеют информацией, сколько средств в бюджет перечислил тот или иной работодатель. Эти данные страхователь отражает в справке-расчете. Сотрудники же ФСС могут запросить информацию в налоговой службе и проверить достоверность указанных в справке сведений.

Согласно приказу Министерства труда РФ No585H от 28 октября 2016 года, в документе-расчете должна присутствовать следующая информация:

- точная сумма долга по взносам на начало периода;

- точная сумма долга на конец периода;

- сумма принятых к расчету затрат;

- сколько начислено взносов по страховке;

- сколько доначислено взносов по страховке;

- компенсация, полученная от страхового фонда;

- сколько потрачено на социальное обеспечение.

Пример заполнения справки расчета

Что изменилось?

Начиная с 2021 года, для компаний изменился адресат, которому нужно отправлять страховые взносы застрахованных сотрудников и соответствующую документацию. Несколько лет до этого эти обязанности брал на себя ФСС. Теперь же разбираться со страховыми взносами будут налоговики, а страховой фонд – отслеживать поступления и проводить проверки на предприятии. Налоговая служба также должна будет отчитываться за любые поступления перед работниками фонда. Поэтому, оплатив взносы и переправив документы налоговикам, копии формы также нужно будет отправить в социальный фонд.

Кроме того, для получения возмещения по больничным листам и бюллетеням в 2021 году необходимо будет заняться подготовкой нового ёмкого документа. Если ранее в качестве подтверждения количества затрат по больничному листа использовалась справка по форме 4-ФСС, то теперь в органе затребуют справку-расчёт. В ней должна содержаться вся информация, связанная с поступлением средств социальному фонду и расходов. Что конкретно должно быть в справке-расчёте:

- сведения о начисленных и переданных ФСС суммах страховых взносов;

- сведения о возможной задолженности предприятия перед социальным фондом;

- сведения о том, была ли списана существующая задолженность;

- сведения о средствах, которые были получены предприятием на возмещение расходов;

- был ли осуществлён возврат в том случае, если общая сумма страховых взносов превысила необходимую цифру.

Образец, по которому нужно составить новую справку, подскажут в налоговой службе. Помимо сведений о взносах и расходах, для возмещения средств она должна содержать подробную информацию о юридическом лице и наименование структуры, куда подаётся данный документ.

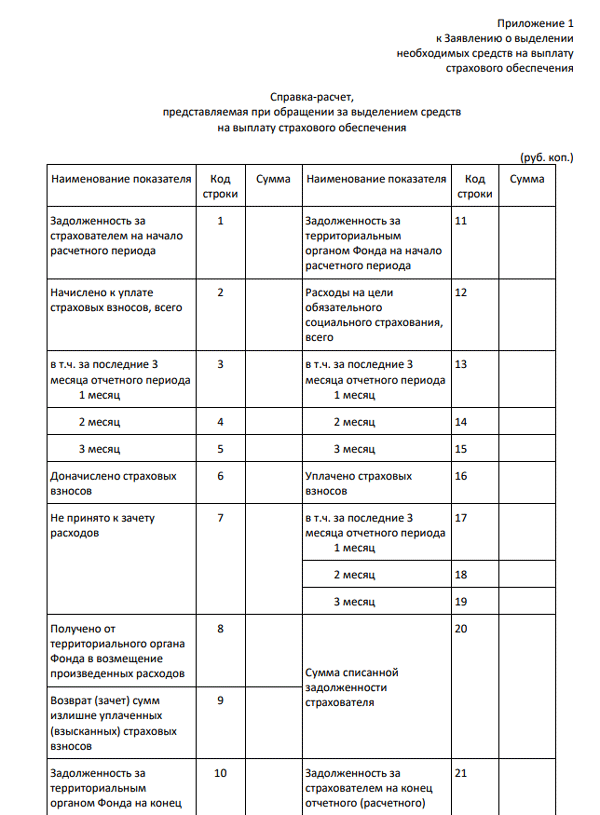

Письменное обращение

Форма заявления на возврат затрат на больничные и другие социальные пособия законодательством не утверждена. Но фонд с помощью внутреннего письма уточнил, как должен выглядеть бланк обращения и как его правильно заполнять.

В верхней части документа должны присутствовать данные органа ФСС, куда подается заявление:

- наименование филиала;

- фамилия, имя, отчество руководителя данного отделения.

Ниже указываются сведения о работодателе, который выступает страхователем своих сотрудников:

- наименование предприятия;

- юридический адрес организации;

- ИНН;

- КПП;

- номер страховки.

К заявлению прилагаются:

- справка о расчете;

- документ, доказывающий обоснованность расходов на больничные.

Пример заявления на возврат средств

Как подать в налоговую службу отчет по взносам

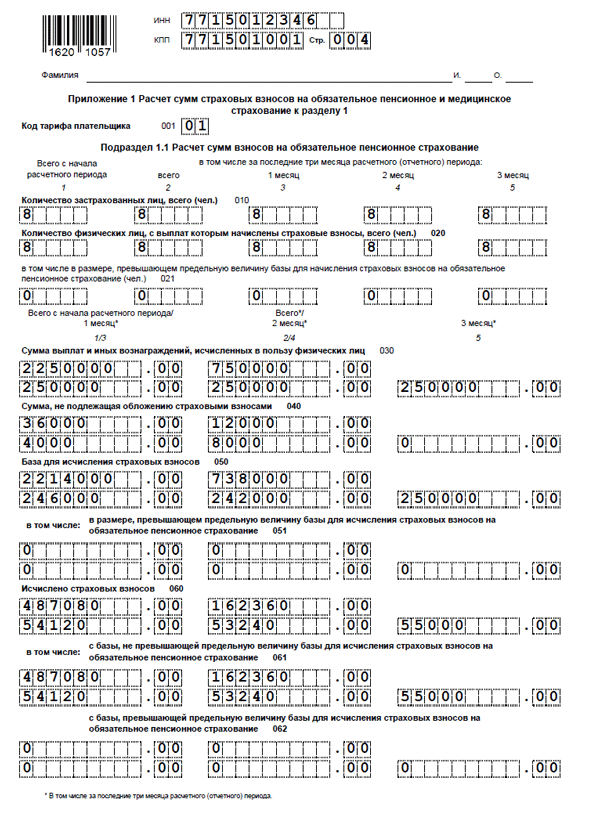

Перед тем, как подавать документы на компенсацию, необходимо предоставить в налоговую отчет по взносам. Порядок заполнения регулируется Приложением № 2 к Приказу Налоговой службы от десятого октября две тысячи шестнадцатого года №MMB-7-11/551. Этот документ состоит из титульного листа и трех разделов. Расчет заполняется строго чернилами черного, синего или фиолетового цвета. Буквы должны быть только заглавными. Если документ заполняется в электронном виде, используйте шрифт Courier New, размер 16-18. Затем заполненный лист необходимо распечатать.

Сдавать расчет следует до тридцатого числа месяца, который идет за отчетным. Например, за девять месяцев 2021 года, документ должен поступить в налоговую службу не позднее 30 октября 2021 года.

Если на предприятии больше двадцати пяти сотрудников, отчет следует сдавать строго в электронном виде. Для небольших фирм можно заполнить бумажную версию документа.

Бланк отчета

Передать отчет в налоговую можно двумя способами:

- руководитель организации или его уполномоченный представитель лично посещает ФНС;

- на адрес налоговой службы отправляется заказное письмо с описью вложения.

Налоговики передают в ФСС сведения, сколько взносов было начислено и выплачено на социальное обеспечение, в следующие сроки:

- не позднее 5 суток с момента сдачи электронного отчета;

- не позднее 10 суток с момента сдачи отчета на бумажном носителе.

Когда будут возмещены расходы?

Чтобы убедиться в обоснованности указанных в заявлении затрат, сотрудники фонда проводят сверку. Если у работников фонда возникнут сомнения, они вправе запросить дополнительные документы. Также контроль может осуществляется путем выезда должностных лиц на предприятие.

В результате сверки фонд может решить:

- выплатить денежные средства;

- отказать в выдаче компенсации на социальные пособия в связи с необоснованностью затрат.

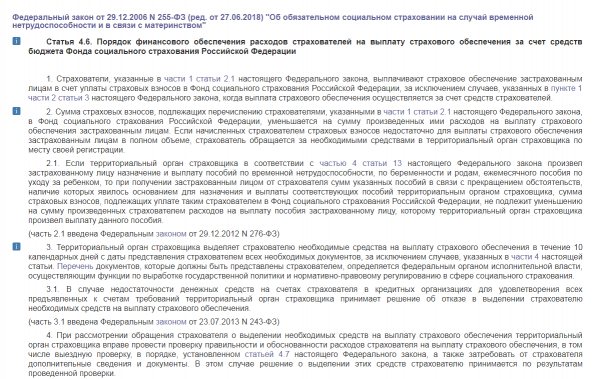

Согласно статье 4.6 Ф3 №255 от двадцать девятого декабря две тысячи шестого года деньги на возврат финансов, потраченных на больничные, будут переведены на счет предприятия в течение десяти суток с момента подачи письменного обращения.

Статья 4.6. Порядок финансового обеспечения расходов страхователей на выплату страхового обеспечения за счет средств бюджета Фонда социального страхования РФ

Зачёт на сумму взносов по страховке

Самый простой способ возместить расходы на выплату больничного — вычесть социальные затраты из суммы, которые работодатель ежемесячно перечисляет в фонд соцстрахования.

Наниматель может компенсировать свои расходы на больничные за счет взносов в фонд по страховке.

Предприятель имеет право вычесть из взносов не только больничные, но и другие социальные пособия:

- в связи с кончиной близкого родственника сотрудника;

- в честь появления на свет новорожденного;

- выплаченные сотруднице средства в связи с ее беременностью и родами;

- уход за малолетним, не достигшим полутора лет;

- женщине в положении, которая встала на учет в медицинское учреждение на ранних сроках беременности (до двенадцати недель).

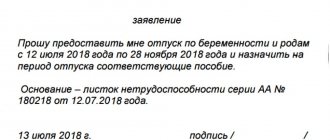

Пособие по беременности и родам

Для возмещения пособия по БиР и пособия за постановку на учет в ранние сроки беременности должны быть представлены:

- листок нетрудоспособности, заполненный в установленном порядке, с произведенным расчетом пособия;

- заявление застрахованного лица о предоставлении отпуска по беременности и родам;

- приказ о предоставлении отпуска по беременности и родам и о назначении пособия;

- справка (справки) о сумме заработка у другого страхователя (у других страхователей) 182н;

- документы, подтверждающие страховой стаж;

- карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов для проверки правильности определения облагаемой базы и начисления страховых взносов;

- справку (справки) с места работы (службы, иной деятельности) у другого страхователя (у других страхователей) о том, что назначение и выплата пособий этим страхователем не осуществляются, если застрахованное лицо на момент наступления страхового случая занято у нескольких страхователей, а в двух предшествующих календарных годах было занято у других страхователей, либо как у этих, так и у других страхователей (другого страхователя);

- справка из женской консультации либо другой медицинской организации, поставившей женщину на учет в ранние сроки беременности (до 12 недель).

Если расходы на социальные выплаты больше взноса

Уменьшение взносов на сумму больничного внутри отчетного периода (1,2,3 квартал), происходит на основании Налогового Кодекса РФ пункт 2 статья 431. Сотрудники ФНС автоматически перенесут излишек в счет следующего месяца.

Но, если превышение расходов на пособия было выявлено по итогу отчетного периода (1,2,3 квартал, год), руководствоваться следует девятым пунктом той же статьи НК РФ.

В подобной ситуации есть два пути решения:

- обратиться в ФСС за недостающей суммой;

- оставить сумму превышения в счет следующих взносов.

Как сделать зачёт

Если затраты на соцобеспечение превышают взнос, излишек можно забрать наличными или оставить в счет уплаты последующих взносов. Для этого подайте в ФСС те же бумаги, что и для получения полной суммы:

- справка расчет;

- больничный лист;

- письменное обращение с просьбой зачесть излишек в счет уплаты будущих взносов или выдать сумму превышения наличными.

Пример письменного обращения

Перечисленный выше комплект бумаг можно подавать, не дожидаясь завершения квартала.

Рассматривая письменное обращение о компенсации, сотрудники ФСС запрашивают в налоговой службе информацию из отчетности, которую ранее подавал заявитель. Также представители фонда могут осуществить выездную проверку и убедиться в правомерности потраченных средств. В ходе проверки ФСС может запросить у вас дополнительные документы о понесенных вами расходах. В результате фонд выносит либо положительный, либо отрицательный ответ.

Если по итогам проверки сотрудники фонда не найдут нарушений, ФСС сообщает в налоговую о подтверждении расходов. Фискальная служба производит зачет превышения в счет оплаты будущих взносов или перечисляет деньги на указанный вами счет. Если сотрудники ФСС обнаружат, что вы необоснованно выплатили больничные, составляется акт. Этот документ передается вам для ознакомления. Вы можете его оспорить. В противном случае фонд выносит решение об отклонении запроса. Вас ознакомят с данным решением в течение трех рабочих дней. Также копия данного документа будет отправлена в налоговую инспекцию. Таким образом, образуется недоимка по взносам и ФНС выпишет вам требование об уплате.

Если сумма, принятая к зачету меньше страхового взноса, разницу следует заплатить в установленные законодательством сроки.

Можно ли подать документы в налоговую, а не в ФСС?

Работодатель имеет право подать письменное прошение на возмещение больничного не только в ФСС, но и в территориальное отделение налоговой инспекции. Между службами хорошо налажен обмен информацией и документооборот.

В данном случае сотрудники инспекции уведомляют фонд о поступившем заявлении. Помимо этого, налоговики передают необходимые для принятия решения сведения из единой формы отчетности. ФСС в свою очередь осуществляют проверку обоснованности расходов на больничные и другие социальные пособия. В спорных ситуациях может быть произведена совместная проверка налоговой и ФСС с выездом к страхователю.

Если страхователь совершил правонарушение, налоговики имеют право выносить решение о привлечении к ответственности. Об этом также сообщается в фонд.

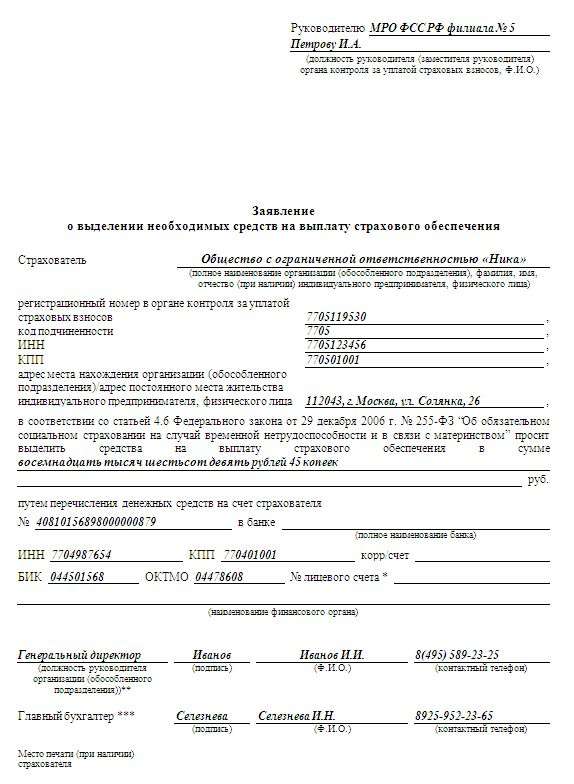

Расчет взносов, которые были начислены и уплачены на социальное страхование

В перечень документов для ФСС на возмещение больничного входит расчет, форма которого также изменилась, начиная с 2021 г. Она утверждена приказом ФСС N 381 от 26.09.2016 г. Целью представления этого документа является контроль за исполнением предприятием своих обязанностей по выплатам работникам, находившимся на больничном.

Расчет необходим, если предприятие запрашивает компенсацию за периоды до 2021 г. В остальных случаях его представление не требуется.

Документы для подтверждения затрат на другие социальные пособия

Если вы хотите получить возмещение расходов не только по больничным, но и по другим видам соцпособий, необходимо предоставить подтверждающие документы.

Таблица. Виды соцпособий, затраты на которые подлежат возмещению

| Вид пособия | Документы, которые необходимо предоставить |

| Единовременные выплаты женщинам, ожидающим малыша, на сроке до двенадцати недель | Справка из медицинского учреждения, в которой будущая родительница встала на учет |

| Декретные или единовременные выплаты по беременности и родам | Больничный лист |

| Разовая выплата при появлении на свет малыша | Справка и свидетельства, доказывающие факт рождения малыша; документ о неполучении такого же пособия с места трудоустройства второго обладателя родительских прав |

| Выплаты лицам, осуществляющим уход за малолетним гражданином, во время одноименного отпуска | Справка и свидетельства, доказывающие факт рождения малыша; документ о неполучении такого же пособия с места трудоустройства второго обладателя родительских прав |

| На погребение | Свидетельство, доказывающее факт ухода из жизни родственника сотрудника |

Список документов, подтверждающих право на возмещение

Обоснованность расходов работодателя по оплате страховых случаев подтверждают документы, представленные в качестве приложения к заявлению. Перечень документов зависит от вида страхового случая и корректируется территориальным отделением. Представляют копии:

- Документа, подтверждающего правоотношения работодателя и работника – трудовой книжки с записью о трудоустройстве.

- Бюллетеня, выданного в связи с нетрудоспособностью, отпуском по БиР.

- Свидетельства о рождении ребенка, при наличии более одного ребенка в случае возмещения сумм ежемесячного пособия – свидетельств всех детей.

- Заявления от сотрудника о предоставлении отпуска по БиР, по уходу за ребенком и о предоставлении пособия.

- Справка с места трудоустройства второго родителя о непредоставлении отпуска, пособия или дополнительных выходных. При отсутствии работы представляется копия трудовой книжки супруга.

- Справки из медучреждения о постановки работницы на учет.

- Расчета суммы пособия на основании ранее полученных работником доходов.

- Справки об установлении ребенку инвалидности, заявления на предоставление дополнительных выходных.

- Платежные документы по произведенным выплатам.

В перечне представляются копии приказов руководителя соответствующего назначения. Приказ должен быть подписан руководителем и работником. Приказ не требуется при оплате периода нетрудоспособности по общим основаниям, единовременного пособия. Документы перечисляются в заявлении в качестве приложения. Копии заверяются в установленном порядке. На документ ставят запись «Копия верна», название предприятия, подпись руководителя или ИП с расшифровкой. Запись заверяется печатью при условии ее использования предприятием в делопроизводстве.