Формирование страховой пенсии

Такой вариант пенсионного обеспечения в виде страховой пенсии устанавливается всем гражданам старше 1966 года рождения.

Лицам моложе 1967 года рождения предоставлена возможность выбора платить страховой взнос на страховую пенсию или накопительную.

- Отказавшись от пенсионных накоплений, гражданин формирует только страховую пенсию. Соответственно работодатель будет перечислять за него страховые платежи в ПФР в размере 22%, откуда 16% идут на страховую пенсию. Эти проценты фиксируются на лицевом счете застрахованного лица, а затем пересчитываются (переводятся) в баллы.

- В случае выбора и накопительной пенсии отчисления на нее составят 6%, оставшиеся проценты пойдут на страховые пенсионные выплаты.

В 2014-2020 г.г. государство взяло своеобразную паузу, перенаправив все платежи на страховые взносы. Такой шаг позволит сократить дефицит бюджета ПФР на текущие выплаты пенсионерам и повысить защищенность уже существующих накоплений, т.к. за это время все НПФ должны будут пройти процедуру акционирования и после чего будут включены Центробанком в реестр, гарантирующий сохранность накопленных средств.

Страховая пенсионная выплата формируется из страховых взносов, гарантируется государством и ежегодно увеличивается на коэффициент индексации.

Пресса о страховании, страховых компаниях и страховом рынке

Все самое главное, что отразилось в зеркале нескольких сотен газет, журналов и информагентств. Раздел пополняется в течение всего рабочего дня. За обновлениями следите с помощью “Рассылки” или “Статистики разделов” на главной странице портала. Чтобы ознакомиться с публикациями, появившимися на сайте «Страхование сегодня» в определенный день, используйте календарь на текущей странице. Здесь же Вы можете сделать выборку статей из определенного издания. Для подборки материалов о страховании за несколько дней или за любой другой период времени воспользуйтесь “Расширенным поиском”. Возможна также подборка по теме. Редакция портала не несет ответственности за неточность, недостоверность или некорректность информации, изложенной в публикациях, и не вносит в них никаких исправлений за исключением явных опечаток.

| Турбизнес , 5 апреля 2001 г. Вопрос из практики — В чем различие между договором страхования, страховым полисом, страховым свидетельством и страховым сертификатом? — Договор страхования — это документ, регламентирующий отношения между страховой компанией (страховщиком), тем, кто платит страховые взносы (страхователем) и лицом, в пользу которого заключен договор страхования (застрахованным лицом). Договор страхования является юридическим документом, регламентирующим права и обязанности сторон в процессе страхования. Гражданский кодекс РФ устанавливает жесткие нормы действительности договора страхования. В частности то, что он должен быть составлен в письменной форме. Заключение договора страхования осуществляется на основании письменного или устного заявления страхователя. При заключении договора страхования стороны (страховщик и страхователь) договариваются по всем существенным условиям договора, в том числе: — об объекте страхования (медицинские расходы, непредвиденные расходы во время поездки, невозможность совершить поездку и т.п.); — о характере события, при наступлении которого возникает обязанность страховщика осуществить страховую выплату (острое заболевание, несчастный случай, кража документов, задержка или утеря багажа перевозчиком, задержка рейса, невозможность совершить поездку и т.п.); — о размере страховой суммы; — о сроке и территории действия договора; — о застрахованном лице и выгодоприобретателе. Страховые полис, свидетельство, сертификат и даже квитанция допускаются Гражданским кодексом РФ к использованию в качестве документов, подтверждающих факт заключения договора страхования. Они могут выдаваться страхователю взамен договора страхования и должны соответствовать его существенным условиям. Эти документы могут иметь типовую форму. Феликс БЕРУЛЬ, начальник отдела страхования в туризме СГ «Спасские ворота» Вся пресса за 5 апреля 2001 г. Смотрите другие материалы по этой тематике: Страховое право |

Виды страховой

В Российской Федерации существуют следующие разновидности страховых пенсий.

По старости

Предоставляется россиянам, которые достигли возраста 60 лет (лица женского пола), 65 лет (лица мужского пола). Главное условие – наличие минимального трудового стажа и обязательного количества баллов. Нужно сказать, что определенные группы лиц вправе досрочно прекратить работать. Это относится к тем, кто работает в опасных условиях или в северных регионах.

По инвалидности

Эту пенсию могут получать граждане, которые не достигли нужного возраста и имеют проблемы со здоровьем, удостоверенные заключениями врачей. Если инвалид не наработал трудового стажа, он может получать пенсию по инвалидности.

По утрате кормильца

Ее получают неработоспособные иждивенцы скончавшегося человека. К этой группе лиц причисляются:

- сыновья, дочери, внуки, внучки умершего, не достигшие совершеннолетия;

- члены семьи умершего, которые учатся в образовательном учреждении;

- муж/жена, мать и отец умершего, которые достигли нужного возраста или потеряли источник дохода;

- члены семьи умершего, которые не работают и ухаживают за его детьми младше 14 лет;

- члены семьи умершего со статусом «инвалид» (группа инвалидности не имеет значения).

Повышенная ставка

Фиксированная часть СП может повышаться, это происходит в тех случаях, когда человек получил право выхода на пенсию, но отказывается от данного права на данный момент, когда гражданин продолжает работать после того, как выходит на пенсию, а также в начале года и в апреле.

Последние варианты повышения выплаты проводятся на общих основаниях, это делается в автоматическом режиме, то есть дополнительно вам не нужно писать никаких заявлений или обращений в ПФ. Эти повышения происходят на определенную величину, которая устанавливается законодательством в зависимости от экономической ситуации в стране.

Кому положена?

ФВ – это сумма, которая гарантируется государством, выплачивается она тем, кто имеет основания для получения страховой пенсии, но обращать внимание также необходимо на исключения в этом вопросе. ФВ выплачивается на уровне правительства следующим категориям граждан:

- Получателям пенсии по старости.

- Инвалидам, которые имеют соответствующее свидетельство.

- Лицам, утратившим кормильца и получающим по данному основанию пенсии.

Этот перечень также имеет исключения, они обоснованы соответствующими законодательными нормами и прописаны в ФЗ № 400. Что касается пенсии по старости, то получать фиксированные выплаты могут лица, достигшие возраста, который является в соответствии с законодательством пенсионным, для мужчин и женщин на сегодняшний день это 55 и 60 лет.

Граждане, которые отработали на Крайнем Севере минимум 15 лет и при этом имеют общий трудовой стаж 20 и 25 лет соответственно для женского и мужского пола также имеют право на получение фиксированной части пенсии. Обязательно получают такие выплаты сироты, а также потерявшие кормильца.

Размер

Говорить о конкретной цифре ФВ не стоит, поскольку к ней не нужно привязываться ввиду того, что эта сумма может меняться, актуальность на сегодняшний день можно узнать в ПФ, кроме этого для каждого конкретного гражданина она может изменяться.

Справка! Существует категория граждан, которые могут рассчитывать только на половину установленной ФП.

Какая доплата прибавляется к основному размеру компенсации? Если рассматривать приблизительные цифры, то на 2021 год она составляла 4 558 рублей. Изменяться она может как в одну сторону, так и во вторую. Основные показатели, влияющие на данный процесс, – это наличие и количество иждивенцев, категория пенсионера, наличие премиальных коэффициентов.

Индексация

Индексация ФВ к страховой пенсии происходит два раза в год в обязательном порядке. Это осуществляется автоматически, инициирует этот процесс правительство страны. Первый раз это проводится в самом начале года, следующая индексация осуществляется в апреле.

С 2021 года возобновился такой порядок проведения повышения ФВ, а в пошлом году этот процесс был заменен на единоразовую выплату вместо апрельской индексации, тогда пенсионеры получили по 5 тысяч рублей. А первая была в разы меньше, если сравнивать с предыдущими индексациями. Составила она тогда всего 4%, но при этом инфляция в стране наблюдалась свыше 12%.

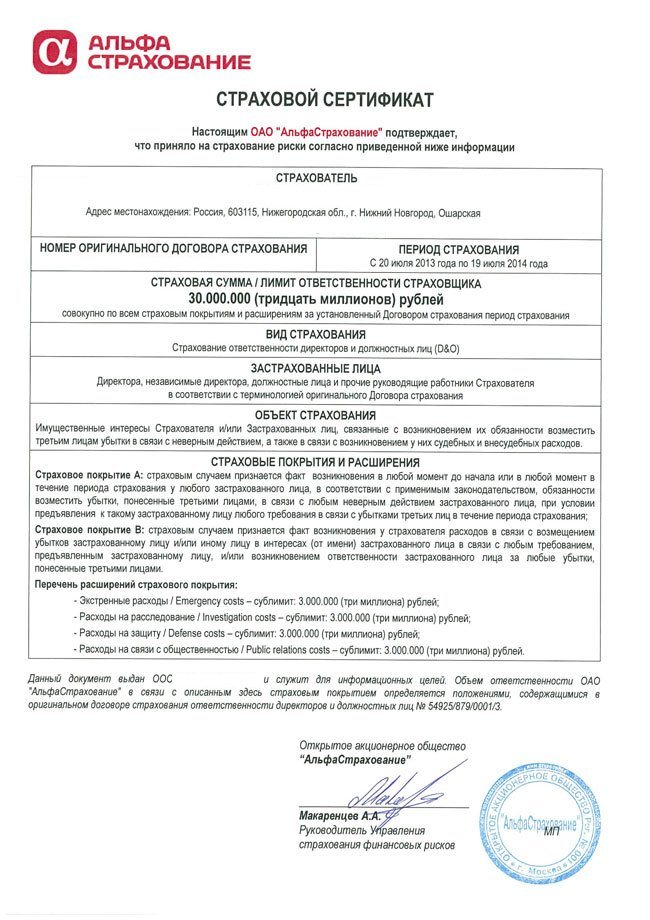

Структура страхового сертификата

По своей структуре сертификат страхования представляет собой документ, выполненный на фирменном бланке компании, в котором обязательно должна содержаться следующая информация:

- Название самого бланка и его номер.

- Наименование компании-страховщика, ее юр.адрес, а также реквизиты.

- Ф.И.О. либо наименование страхователя и его адрес.

- Тип страхования, который прописывается в соответствии с заключенным соглашением.

- Условия, на которых заключен страховой договор (применяется ли франшиза, если да, то в какой пропорции), и ссылки на правила защиты от рисков.

- Территория, на которую распространяется действие полученного свидетельства от СК либо брокера.

- Период, в течение которого полученное свидетельство является действительным.

- Тип рисков, от которых застрахован объект.

- Сумма, которую обязуется выплатить страховая компания, если наступил страховой случай. Если в документе размер выплаты не указывают, то обязательно должна быть запись «Премия согласована».

- Размер платежей, которые обязан вносить страхователь, а также период, в течение которого он должен это выполнять.

- Подпись и печать со стороны страховщика. Также возможно проставление отметки о получении свидетельства со стороны страхователя.

В случае необходимости включения в документ какой-либо дополнительной информации, она может быть внесена при обоюдном согласии сторон, участвующих в сделке.

Согласно статье 941 ГК РФ, при страховании однотипного имущества на одинаковых условиях в качестве соглашения между страховщиком и страхователем может применяться генеральный полис. Свидетельство выдается страхователю только после того, как оформлен генеральный полис, и является подтверждением его существования.

Пример страхового сертификата.

Что такое социальная пенсия

На сегодняшний день пенсия в РФ для пожилых людей бывает нескольких видов:

- Страховая. Получают лица, достигшие пенсионного возраста и имеющие соответствующий страховой стаж.

- Государственная. Выплачивается военнослужащим, участникам ВОВ, ликвидаторам радиационных аварий и техногенных катастроф, муниципальным служащим.

- Социальная. Предназначается неработающим инвалидам, лицам, у которых не хватает страхового стажа.

Каждая из них подразделяется на подвиды в зависимости от условий, необходимых для ее получения. Социальная пенсия – это фиксированное денежное довольствие, выделяемое из федерального бюджета людям, которые ввиду психофизического развития, заболевания, сложившейся жизненной ситуации не работали вовсе или имеющийся трудовой стаж не дает им возможность получать другой вид пенсионного обеспечения.

Отличие от страховой

Для того, чтобы понять, чем отличается соцпенсия от страховой, необходимо обозначить условия, на которых выделяется последняя. Социальная выплата по старости в 2021 г. назначается, если хоть одно из обстоятельств не соблюдается. Основное из них – это достижение граничного возраста. Он составляет 60 для мужчин и 55 для женщин, хотя иногда люди могут выйти на заслуженный отдых раньше (этот вопрос регулируется отдельными нормативно-правовыми актами). Дополнительно нужно иметь определенный пенсионный коэффициент:

- 2017 – 11,4;

- 2018 – 13,8;

- 2019 – 15,2 и. т.д. с шагом 2,4, пока показание не достигнет 30 к 2025.

Еще одно условие, выполнение которого обязательно – наличие определенного стажа трудоустройства при условии, что все это время из заработной платы трудящегося производились отчисления в Пенсионный фонд. Для 2021 эта цифра равняется 8 годам, а на 2018 она будет установлена на уровне 9 лет. Далее она будет продолжать увеличиваться:

- 2019 – 10;

- 2020 – 11;

- 2021 – 12;

- 2022 – 13;

- 2023 – 14;

- с 2024 – 15.

Соцпенсия финансируется из федерального бюджета, тогда как страховая – из бюджета, формируемого ПФР, который формируется из:

- страховых взносов;

- отчислений от единого соцналога;

- средств федерального бюджета;

- средств, получаемых путем капитализации и пр.

Ключевые отличия социальных пенсий от остальных видов пенсионных выплат

Определенное время в пенсионном законодательстве было много недоработок. В 2010 году все проблемы были устранены, а назначение пенсий стало справедливым. Право на получение социальной пенсии имеет любой гражданин РФ, который не является получателем трудовой пенсии. При этом нужно соответствовать определенным требованиям актуального законодательства.

Правом на получение социальных пенсий обладают четыре категории граждан:

- Люди, которые не подходят под требования актуального пенсионного законодательства относительно начисления трудовой пенсии.

- Лица, подавшие документы на назначение трудовой пенсии, но отозвавшие их, потому как им была установлена сумма пенсии.

- Граждане РФ, имеющие право на получение трудовой пенсии, но не обратившиеся в соответствующие органы для ее расчета.

- Пенсионеры – получатели трудовой пенсии, которые отказались от данной выплаты, предоставив письменное заявление утвержденного законодательством образца в органы Пенсионного фонда.

На основании действующего законодательства для одного гражданина РФ, соответствующего требованиям Пенсионного фонда, может назначаться всего одна пенсия. Если человек соответствует нескольким категориям пенсионных выплат, то он должен решить, получение какой выплаты для него будет оптимальным вариантом.

Популярные вопросы

Стоит рассмотреть часто возникающие вопросы.

Какова сумма минимальной социальной пенсии?

Для лучшей наглядности сведения о минимальных значениях пособия представлены в таблице.

| № | Категория | Сумма (руб./мес) |

| 1. | Лица с ограниченными возможностями 3 группы | 4 491,30 руб. |

| 2. | Пенсионеры | 5 283,84 руб. |

| 3. | Лица с ограниченными возможностями 2 группы | |

| 4. | Дети, оставшиеся без кормильца | |

| 5. | Дети, лишившиеся обоих родителей | 10567,73 руб. |

| 6. | Лица с ограниченными возможностями 1 группы | |

| 7. | Лица с ограниченными возможностями 2 группы с детства | |

| 8. | Дети-инвалиды или лица с ограниченными возможностями 1 группы с детства | 12 681,09 руб. |

Доставка пенсий несовершеннолетним пенсионерам

Перечисление денежных средств осуществляется посредством перевода суммы на счет через кредитную компанию или же через компании почтовой связи.

Доставка выплаты может осуществляться как на имя несовершеннолетнего, так и на его законного представителя. Зачисление пенсии производится на отдельный счёт, открываемый опекуном (или родителем). Списание средств может осуществляться без оповещения органов опеки и иных подобных организаций.

По достижению 14 летнего возраста гражданин вправе самостоятельно получать через почту и распоряжаться пенсией.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Какими бывают страховые пенсии

Страховые пенсии в РФ подразделяются по условиям назначения и получателям. От вида зависит методика исчисления и итоговая сумма выплаты. Существуют три основных группы:

- по старости;

- по инвалидности;

- по утере кормильца.

Для сведения: за назначением страхового обеспечения необходимо обращаться в местное отделение ПФР. Специалистам отводится десять рабочих дней для изучения документов и определения законности заявления. Пенсионная выплата назначается со дня обращения или предоставления необходимых бумаг, но не ранее возникновения права на нее. На доработку документов заявителю отведено три месяца.

Требования для назначения страховой выплаты по старости

К любому заявлению о начислении страховых выплат необходимо приложить документы, удостоверяющие право на таковые. Условиями назначения пенсии по старости являются:

- Достижение предельного возраста, критерии которого были изменены с 01.01.2019 г.:

- 60 лет для женщин;

- 65 — для мужчин;

- Минимальный стаж;

- Определенное количество баллов.

Важно: В течение ближайших 7 лет действует положение о постепенном увеличении возраста для выхода на заслуженный отдых. Скачать для просмотра и печати:. В законе № 400-ФЗ, утвержденном 28 декабря 2013 года, содержится условие о постепенном увеличении также двух последних показателей:

В законе № 400-ФЗ, утвержденном 28 декабря 2013 года, содержится условие о постепенном увеличении также двух последних показателей:

| Год подачи заявления в ПФР | Показатель минимального стажа (лет) | Наименьшее количество пенсионных баллов |

| 2019 | 10 | 16,2 |

| 2020 | 11 | 18,6 |

| 2021 | 12 | 21 |

| 2022 | 13 | 23,4 |

| 2023 | 14 | 25,8 |

| 2024 | 15 | 28,2 |

| 2025 | 15 | 30 |

Внимание: пенсионные баллы или коэффициенты определяются размерами страховых взносов

Их общая сумма влияет на назначаемое содержание.Важно! С 2025 г. балльная система пенсионных расчетов перестанет существовать

Что будет задействовано в расчетных алгоритмах вместо нее – пока не уточняется.

балльная система пенсионных расчетов перестанет существовать. Что будет задействовано в расчетных алгоритмах вместо нее – пока не уточняется.

Пенсионное содержание по инвалидности

Граждане, утратившие возможность трудится и получать зарплату, обретают социальную поддержку от государства. Основания на ее предоставление записаны в законе № 181-ФЗ от 24.11.1995. Условиями назначения пенсионного содержания по инвалидности являются:

- установление инвалидности органами медико-социальной экспертизы (МСЭ);

- возможность подтвердить страховой стаж (без учета продолжительности).

Новое законодательство не учитывает причин возникновения нетрудоспособности. Кроме того, социальная выплата полагается гражданину, в принципе имеющему стаж. Достаточно будет даже одного дня, за который работодатель перечислил взнос вПФР.

Внимание: если у человека нет стажа, то ему назначается социальная выплата. В частности, таковую получают дети-инвалиды

Скачать для просмотра и печати:

Страховая пенсия по потере кормильца

С целью поддержки нетрудоспособных родственников умершего человека, им назначается пенсионное содержание. Сумма его зависит от коэффициента, заработанного погибшим. На такую выплату могут претендовать следующие лица:

- Иждивенцы, являющиеся членами семейства умершего. Основным критерием является неспособность самостоятельно зарабатывать. В том числе, к льготным основаниям на получения пенсионного назначения относится факт обучения на дневном отделении молодого человека, не достигшего 23-летия.

- Родитель или супруг погибшего, ухаживающий за его детьми (до 14 лет). К этой группе относят братьев и сестер, внуков и иных родственников. Основной критерий — отсутствие трудоспособного родителя, проживающего совместно с ребенком.

- В отдельных случаях пенсия назначается лицу, ранее не являвшемуся иждивенцем умершего. Это происходит, когда человек утрачивает иные источники доходов. При этом на решение о назначении выплаты не влияет, сколько времени прошло с момента смерти.

Условия оформления пенсионного назначения в связи с утратой кормильца:

- наличие минимального страхового стажа у бывшего кормильца (не менее одного дня);

- отсутствие доказательств преступного деяния со стороны претендента, приведшего к смерти кормильца.

Важно: такой же вид содержания за счет бюджета ПФР назначается в пользу семейства, кормилец которого признан безвестно отсутствующим.

Виды полисов

Полисы соответствуют определенному страховому продукту. Имущественные делятся на полисы каско, страхования недвижимости, грузов, домашнего имущества, товаров в обороте или на складе и так далее. К личному страхованию относятся полисы ДМС, от несчастного случая и страхования жизни. В добровольных видах дизайн полиса разрабатывает страховщик в соответствии со своим брендом. Но по сути, они мало отличаются друг от друга, так как существуют требования закона о том, какие разделы должен полис содержать.

«Коробочный» полис

Сегодня на рынке существует много комбинированных продуктов, они называются «коробочные» и предполагают страхование физических лиц. Это означает, что один документ объединяет несколько видов страхования. Один такой полис может почти полностью удовлетворить потребности гражданина в страховой защите.

Обычно в «коробки» входит страхование имущества (квартиры, дачи, жилого дома), защита самого страхователя и его семьи от несчастного случая и гражданская ответственность страхователя, например, перед соседями (пролив и пр.). Особенность «коробочного» полиса в том, что условия страхования в нем стандартизированы. Изменить их невозможно, потому что страховая премия рассчитана именно для них.

Генеральный полис

С этим видом документа больше знакомы страхователи – юридические лица. Он практикуется в страховании грузов (статья 941 ГК РФ). Обычно по нему страхуют регулярные поставки оборудования, товаров и любых других грузов. Такой полис-договор обычно заключается на год. В нем оговариваются все условия страхования, характер грузов, условия и вид транспортировки и так далее. В дальнейшем страхователь обязан лишь представлять страховщику определенные документы на каждую перевозку.

Полис коллективного страхования

Такой полис тоже оформляют при страховании юридического лица. Как правило, он является не основным документом, а лишь приложением к договору коллективного страхования от несчастного случая или ДМС. В страховании от несчастного случая полис содержит следующие сведения:

- наименование страхователя;

- количество застрахованных сотрудников;

- общую страховую сумму по договору;

- срок действия;

- ответственность страховщика.

В ДМС такой полис может содержать поименный список застрахованных работников, прикрепленных для медицинского обслуживания к одному лечебному учреждению. В нем указывается срок действия договора, перечень услуг, которые страховщик обязуется оплатить и индивидуальные страховые суммы. Копия полиса обычно передается в ЛПУ (лечебно-профилактическое учреждение). При этом застрахованным лицам индивидуальные полисы иметь необязательно.

Полисы обязательного государственного страхования

Обязательные полисы имеют единый стандарт оформления, как, например, полис ОСАГО или ОМС.

Сегодня пассажиры любого вида транспорта – воздушного, морского или общественного наземного (включая маршрутное такси) – автоматически получают страховую защиту. Это инициатива, закреплённая на законодательном уровне. Страховым случаем считается травма, полученная пассажиром во время поездки. Полисом является проездной документ – билет. Стоимость страхования уже заложена в цену проезда.

Немногие знают, что билет в автобусе, троллейбусе, трамвае или маршрутке – это возможность получить страховое обеспечение в случае травмы в транспорте. В маршрутном такси многие вообще им пренебрегают. И напрасно! Что дает обычный билет? Он является доказательством того, что пострадавший пассажир ехал именно на этом автобусе, именно в этот день и час. Номера билетов ежедневно фиксируются и закрепляются за определенным транспортным средством. На это стоит обратить внимание пассажиров – льготников, потому что чаще всего кондуктор «забывает» выдать им билет.

Сходства и различия между пенсиями: таблица

| Критерий | Страховая пенсия | Социальная пенсия |

| Возраст выхода на пенсию | 60 лет (мужчины) 55 лет (женщины) * | 65 лет (мужчины) 60 лет (женщины) |

| Минимальный стаж | От 9 (при выходе на пенсию в 2021 году) до 15 (2024 год) лет | Не имеет значения |

| Минимальный ИПК | От 13,8 (2018 год) до 30 (расчетно — 2025 год) | Не имеет значения |

| Досрочное оформление | За 2 года до пенсионного возраста при сокращении с работы (и при занятии должностей, дающих право на досрочную пенсию) | Не предусмотрено |

| Индексация | Для неработающего пенсионера — с учетом инфляции | Аналогично, но в величине, как правило, меньшей в сравнении со страховой пенсией |

| Выплачивается ли при трудоустройстве | Да (в ряде случаев с уменьшенной индексацией или без индексации) | Нет |

| Может ли передаваться в управление НПФ | Да (накопительная часть пенсии) | Нет |

| Размер | По правилам, установленным Законом 400-ФЗ Ожидаемый средний размер пенсии в 2021 году — 14 400 руб. | Не менее прожиточного минимума в регионе (для пенсионеров) Если ПМ в регионе — федеральный, то он в 2021 году равен 8078 руб. |

* При проживании человека в районах Крайнего севера (применимо к обоим видам пенсии), при выполнении некоторых видов тяжелых работ и при работе во вредных и опасных условиях труда (в случае, если речь идет о страховой пенсии) пенсионный возраст может быть значительно снижен.

При всей неоспоримости рассмотренных выше отличий социальной пенсии от страховой справедливо будет говорить о том, что первая предназначена для ситуационной (временно или постоянной) замены второй. То есть, социальная пенсия оформляется, прежде всего, по той причине, что человек не вправе — в силу недостатка стажа или недобора ИПК, претендовать на обычную страховую пенсию, в то время как государству необходимо оказать ему хоть какую-нибудь финансовую поддержку в пожилом возрасте.

Выплаты работающим пенсионерам

Граждане, достигшие пенсионного возраста, но продолжающие свою трудовую деятельность, сохраняют право на оформление страховой части пенсии. Назначается она в данной ситуации согласно общим положениям. Единственная разница состоит в том, что работающим пенсионерам не полагается ежегодная индексация суммы выплат. Однако, после ухода на покой, их пенсия будет проиндексирована в полном размере, достигнув того же размера, что и у прочих пенсионеров.

Условия назначения

Для оформления выплаты работающему пенсионеру нужно обратиться в территориальный отдел пенсионного фонда. Сделать это можно, лично придя в его офис, либо подав документы через МФЦ, портал «Госуслуги», либо отправив почтой.

В случае прекращения пенсионером трудовой деятельности, об этом не потребуется уведомлять сотрудников ПФ. Работодатель обязан самостоятельно, в течение суток, поставить об этом в известность пенсионные органы.

Виды полисов

Полисы соответствуют определенному страховому продукту. Имущественные делятся на полисы каско, страхования недвижимости, грузов, домашнего имущества, товаров в обороте или на складе и так далее. К личному страхованию относятся полисы ДМС, от несчастного случая и страхования жизни. В добровольных видах дизайн полиса разрабатывает страховщик в соответствии со своим брендом. Но по сути, они мало отличаются друг от друга, так как существуют требования закона о том, какие разделы должен полис содержать.

«Коробочный» полис

Сегодня на рынке существует много комбинированных продуктов, они называются «коробочные» и предполагают страхование физических лиц. Это означает, что один документ объединяет несколько видов страхования. Один такой полис может почти полностью удовлетворить потребности гражданина в страховой защите.

Обычно в «коробки» входит страхование имущества (квартиры, дачи, жилого дома), защита самого страхователя и его семьи от несчастного случая и гражданская ответственность страхователя, например, перед соседями (пролив и пр.). Особенность «коробочного» полиса в том, что условия страхования в нем стандартизированы. Изменить их невозможно, потому что страховая премия рассчитана именно для них.

Генеральный полис

С этим видом документа больше знакомы страхователи – юридические лица. Он практикуется в страховании грузов (статья 941 ГК РФ). Обычно по нему страхуют регулярные поставки оборудования, товаров и любых других грузов. Такой полис-договор обычно заключается на год. В нем оговариваются все условия страхования, характер грузов, условия и вид транспортировки и так далее. В дальнейшем страхователь обязан лишь представлять страховщику определенные документы на каждую перевозку.

Полис коллективного страхования

Такой полис тоже оформляют при страховании юридического лица. Как правило, он является не основным документом, а лишь приложением к договору коллективного страхования от несчастного случая или ДМС. В страховании от несчастного случая полис содержит следующие сведения:

- наименование страхователя;

- количество застрахованных сотрудников;

- общую страховую сумму по договору;

- срок действия;

- ответственность страховщика.

В ДМС такой полис может содержать поименный список застрахованных работников, прикрепленных для медицинского обслуживания к одному лечебному учреждению. В нем указывается срок действия договора, перечень услуг, которые страховщик обязуется оплатить и индивидуальные страховые суммы. Копия полиса обычно передается в ЛПУ (лечебно-профилактическое учреждение). При этом застрахованным лицам индивидуальные полисы иметь необязательно.

Полисы обязательного государственного страхования

Обязательные полисы имеют единый стандарт оформления, как, например, полис ОСАГО или ОМС.

Сегодня пассажиры любого вида транспорта – воздушного, морского или общественного наземного (включая маршрутное такси) – автоматически получают страховую защиту. Это инициатива, закреплённая на законодательном уровне. Страховым случаем считается травма, полученная пассажиром во время поездки. Полисом является проездной документ – билет. Стоимость страхования уже заложена в цену проезда.

Немногие знают, что билет в автобусе, троллейбусе, трамвае или маршрутке – это возможность получить страховое обеспечение в случае травмы в транспорте. В маршрутном такси многие вообще им пренебрегают. И напрасно! Что дает обычный билет? Он является доказательством того, что пострадавший пассажир ехал именно на этом автобусе, именно в этот день и час. Номера билетов ежедневно фиксируются и закрепляются за определенным транспортным средством. На это стоит обратить внимание пассажиров – льготников, потому что чаще всего кондуктор «забывает» выдать им билет.

Выплата трудовой пенсии

Все виды страховой пенсии выплачиваются ежемесячно за текущий период. Пенсионную выплату пенсионер может получить лично или через доверенное лицо. Пенсию, установленную ребенку, получает один из родителей или опекун. Четырнадцатилетний ребенок может получать пенсию самостоятельно.

Способ доставки пенсионных выплат выбирается гражданином при написании заявления о назначении. Однако такой способ может быть путем подачи соответствующего заявления в ПФР.

Выплата пенсионного обеспечения осуществляется:

- через учреждения почтамта (на дому или в отделении почты);

- через банк.

Приостановление и прекращение выплаты

Основаниями для приостановления выплаты пенсии являются следующие обстоятельства:

- неполучение таких выплат в течение шести месяцев;

- неявка нетрудоспособного гражданина на очередное переосвидетельствование;

- достижение получателем пенсии совершеннолетия и отсутствие документов, подтверждающих его обучение на дневном отделении, либо окончание учебы после 18 лет;

- прекращение срока действия вида на жительство;

- поступление документов о выезде пенсионера на постоянное место жительство в иностранное государство, с которым заключен договор об обязательствах этого государства по пенсионному обеспечению наших граждан;

- поступление документов о переезде на постоянное жительство в иностранное государство, с которым не заключен международный договор, и отсутствие заявления о выезде за пределы России.

Приостановление или прекращение выплаты суммы пенсии осуществляется с 1 числа, следующего за месяцем, в котором наступили такие обстоятельства.

Основаниями для прекращения пенсионных выплат являются следующие обстоятельства:

- смерть получателя пенсии или признание его безвестно отсутствующим;

- истечение полугода со дня приостановления выплаты;

- утрата права на назначенный вид пенсии;

- непредставление иностранным гражданином или лицом без гражданства вида на жительство;

- отказ от получения страховой выплаты.

Следует помнить, что гражданин обязан своевременно извещать органы ПФР об обстоятельствах, влекущих за собой приостановление или прекращение пенсионного обеспечения.

В чем отличие от договора и полиса

Основным отличием сертификата от договора является то, что он всего лишь подтверждает сам факт наличия страхового соглашения, но при этом не содержит всех условий, которые указаны в нем, и не является самостоятельным документом. В свидетельстве, полученном от страховщика, не указывается срок действия основного документа, там можно найти только период действия защиты в случае наступления рискового случая. Также в свидетельстве не получится найти последствия, которые могут возникнуть в том случае, если страхователь делает страховые взносы несвоевременно, либо вообще их не делает.

Кроме того, страховой договор всегда подписывается в 2-х экземплярах (по одному для каждой стороны), в то время как полис либо свидетельство могут быть выданы каждому выгодоприобретателю для подтверждения того, что он является застрахованным лицом. Такое может произойти, если организация подписывает коллективный страховой договор, и каждому сотруднику предприятия страховая компания выдает документ, подтверждающий его страховку.

Конечно же, ни один сертификат не будет действительным, если за ним нет подписанного договора.

Если сравнивать понятия сертификата и полиса, то многие ошибочно их отождествляют, считая, что это один и тот же документ. В действительности это не так. Сам по себе страховой полис – это и есть договор либо выжимка из него, где указаны все условия. Страховой сертификат является приложением к нему для подтверждения факта существования полиса.

Важно! Еще одно существенное отличие – на бланке полиса печать и подпись ставят обе стороны сделки, а в сертификате – только страховщик.

Расчет страховой пенсии

Но если в теории все понятно, то, как же на практике. Многие люди, которые могут просмотреть информацию о своих накоплениях на официальном сайте ПФ, начинают самостоятельно рассчитывать свою пенсию. И это можно сделать. Для этого используется специальная формула расчета:

П = ИПК * СПК, где:

ИПК – индивидуальный коэффициент, о котором шла речь ранее; СПК — стоимость коэффициента на момент назначения пенсионных выплат.

Но, самостоятельно рассчитать именно величину ИПК и СПК не так и просто, здесь есть очень много тонкостей и нюансов, о которых рядовому гражданину вряд ли известно. Для того, чтобы хотя бы примерно прикинуть размер будущих выплат, нужно расс

Как происходит начисление пенсии женщинам, которые должны в этом году выйти на пенсию?

В этом году пенсию по возрасту могут начинать получать женщины, которые родились в 1964 году. Это будет происходить на законных основаниях. Но здесь есть некоторые моменты по поводу начисления.

Когда женщина родилась в первой половине года, то на пенсию она может выйти только во второй.

В 2021 году на пенсию могут уйти женщины, год рождения которых – 1964

При этом нужно помнить и об общих основаниях. Стаж ее работы должен быть не менее 10 лет, а также она должна накопить необходимое кол-во баллов.

Если говорить о минимальном размере пенсии, который она сможет получать, то он вычисляется по понятной формуле.

СП = ИПК × СПК + ФВ

СП — величина страховой пенсии, которая устанавливается для каждого индивидуально;

ИПК — сумма баллов, которые женщина накопила до выхода на пенсию.

СПК — величина индивидуального коэффициента;

ФВ — фиксированная выплата к пенсии.

Рассчитать размер пенсии можно по специальной формуле

В вышеприведенных расчетах уже учитывается повышение на 7%, которое было введено с начала 2021 года. Но бывают и такие случаи, когда сумма будет меньше прожиточного минимума. Величина устанавливается для каждого региона по отдельности, и если до неё не дотягивает выплата, то тогда при помощи социальной доплаты она увеличивается. Но это бывает только лишь в тех случаях, когда пенсионер не работает уже.

Разница между страховой и социальной

Основное отличие страхового обеспечения от государственного – это величина и порядок расчета. Страховые выплаты рассчитываются по достаточно сложной схеме. На их размер влияют:

- наработанный стаж;

- заработная плата;

- субъект РФ, в котором работал пенсионер;

- особенности пенсионного счета (с накопительной составляющей либо без нее).

При расчете государственной пенсии не имеют значения ни стаж, ни количество баллов. Основные критерии оформления – достижение соответствующего возраста, получение инвалидности, утрата кормильца. При этом для нее установлен более высокий возраст, если сравнивать с предыдущей.

Также социальные и страховые выплаты различаются по:

- условиям устройства на работу при оформлении пенсионного обеспечения;

- условиям досрочного оформления выплат;

- условиям индексирования.

Особенности страховых и социальных пенсий можно перечислить в виде 2 списков. Ознакомьтесь с ними, чтобы понять, чем отличаются эти 2 типа материального обеспечения.

Особенности страховых выплат

- возраст, с которого можно начать получать – 60 лет (мужчины), 55 лет (женщины);

- минимально необходимый стаж – от 9 (при оформлении выплат в 2018 г.) до 15 (при оформлении в 2024 г.) лет;

- минимально необходимое количество пенсионных баллов – от 13.8 (при оформлении выплат в 2021 г.) до 30 (при оформлении выплат в 2024 г.);

- возможность стать пенсионером досрочно – за 24 месяца до пенсионного возраста при сокращении и при устройстве на должность, которая дает право досрочно стать пенсионером;

- может ли быть передана в управление негосударственного пенсионного фонда – да;

- выплачивается ли работающим – да.

Особенности социальных выплат от государства

- возраст, с которого оформляются – 65 лет (мужчины), 60 лет (женщины);

- минимально необходимый стаж – не требуется;

- минимально необходимое количество пенсионных баллов – не требуется;

- возможность стать пенсионером досрочно – отсутствует;

- может ли быть передана в управление негосударственного пенсионного фонда – нет;

- выплачивается ли работающим – нет.

Государственная пенсия служит своего рода заменой страховой. Выплаты от государства перестают предоставляться, если человек начинает получать страховые, поэтому не стоит рассчитывать на одновременное получение 2 типов материального обеспечения.

Формирование

Что такое страховая часть пенсии и как она выплачивается? После проведения реформы все население РФ было разделено на 2 группы по дате рождения. Разделяющей границей считается 1967 год:

- Те, кто родился до этого года, могут получать только страховой тип выплаты. Таким образом, ПФ облегчает систему расчета и распределения между счетами пенсионера.

- У тех, чья дата рождения выпадает после, есть выбор между 2-мя видами пенсионного страхования.

Виды обязательного пенсионного страхования.

- Страховой. Работодатель делает страховой платеж в размере 22% з/п труженика, 16% из которых перечисляются на личный счет будущего пенсионера и конвертируются в баллы (действующее соотношение 1балл = 78,58 руб.).

- Накопительный. Страховые накопления в пенсионном фонде. Тут распределение 22% идет иначе: 6% — в НПФ (негосударственный пенсионный фонд) или УК (управляющую компанию), 10% — на персональный счет в ПФ и переводятся в баллы.

Возникает вопрос: куда в обоих случаях перечисляются еще 6%? Эта сумма является солидарным тарифом, то есть фиксированную выплату социальных пособий предусмотренных пенсионным законодательством страны.

С 2014 г. по стране введен мораторий на применение накопительного страхования. Эта пауза предусмотрена для проверки НПФ и УК Центробанком и внесения их в реестр. Данная ситуация продлится вплоть по 2021 год.

Читайте о том, как происходит расчет страховой пенсии в разных ситуациях, а также об особенностях выплат для сотрудников МВД, ОВД и МЧС, Федеральной службы исполнения наказания, в том числе о том, как происходит расчет для работников ФСИН, военным пенсионерам и ветеранам труда, в частности о повышении их пенсии и предоставлении дополнительных выплат.

Страховая пенсия: это что

Для начала отметим, что процесс реформирования пенсионной системы не так молод, и он был начат еще в 2002 году. За эти годы много чего изменилось. И главным изменением стало то, что теперь пенсия не является полностью обеспечением государства.

На данный момент любые пенсионный выплаты состоят из двух частей:

- Накопительной части. Она есть у всех граждан, которые официально осуществляли свою трудовую деятельность в период с 2003 по 2013 годы. На данный момент, все накопления граждан заморожены. И скорее всего таковыми и останутся. Но не стоит паниковать, никто сбережения никуда не забрал. И если есть желание перевести свои накопления из ПФ в НПФ, то это можно очень легко осуществить. Моратория на такие действия нет. Главное – внимательно подойти к выбору НПФ. В дальнейшем правительство планирует перейти к системе ИПН (индивидуальных пенсионных накоплений), которые гражданин будет формировать самостоятельно.

Таким образом, получается, что размер страховой пенсии зависит от таких факторов:

- От общего стажа официальной работы;

- От размера заработной платы, с которой работодатель отчислял взносы в ПФ;

- От характера назначенной пенсии: по инвалидности, по старости и т.д.

В 2021 году чтобы получить страховую пенсию требуется наличие минимум 11 лет трудового стажа и 18,6 баллов.

И тут возникает вполне логичный вопрос: чем отличается трудовая и страховая пенсия? Если честно, то для рядового гражданина нет принципиальных отличий. До 2015 года большинство людей и даже специалистов отождествляли два этих понятия. Но после 2015 года произошли изменения, в частности, были приняты новые федеральные законы, которые разграничивали эти два понятия.

Главным отличием становиться следующее: страховая пенсия назначается только в том случае, если у человека достаточно именно страхового стажа, а не трудового.

И здесь необходимо понимать разницу между трудовым и страховым стажем:

- Трудовой стаж – это то количество лет, которые сотрудник официально отработал на предприятии. О данном факте есть запись в трудовой книжке. Но такая запись не гарантирует того, что за этот срок работодатель выплачивал в ПФ и другие социальные фонды взносы;

- Страховой стаж – это исключительно тот стаж работы, за который работодатель перечислял взносы в ПФ.

Размеры

Величина пенсий определяется законом №400 от 28.12.2013 г. Выплата состоит из двух сумм:

- Базовая часть — в 2021 году она составляет 5334,19 руб. (для инвалидов 3 группы и получателей пособия по утрате кормильца — 50% от этой величины).

- Страховая часть, которая рассчитывается перемножением индивидуального коэффициента и стоимости 1 накопленного балла (87,24 руб. после последней индексации в 2021 году).

Если при наступлении пенсионного возраста гражданин не стал получать пособие и решил отложить его на год и более, при оформлении будет применяться повышающий коэффициент. Выплаты неработающим пенсионерам ежегодно индексируются, а работающие получают право на перерасчет после того, как уволятся.

Размеры социальных пособий на 2021 год приведены в таблице:

| Вид выплаты | Сумма, руб. |

| Пенсия по старости и досрочная пенсия для малочисленных народов севера | 5283,85 |

| Пенсия по утере кормильца для несовершеннолетних и учащихся младше 23-х лет | 5283,85 |

| Пенсия по утрате кормильца детям, оставшимся без обоих родителей, или одинокой матери, а также круглым сиротам | 10567,73 |

| Пенсия по инвалидности детям и инвалидам с детства 1 гр. | 12681,09 |

| Пенсия инвалидам 1 гр., инвалидам с детства 2 гр. | 10567,73 |

| Пенсия по инвалидности для 2 группы | 5283,85 |

| Пенсия по инвалидности за 3 группу | 4491,30 |

В целях социальной поддержки незащищенных слоев населения государство установило доплату пенсионеров до уровня прожиточного минимума. Из федерального бюджета каждый месяц пенсионерам перечисляют сумму разницы между размером ПМ в России и назначенного пособия, а из регионального бюджета — аналогичную выплату, если ПМ в регионе выше, чем в среднем по стране.