Условие о порядке оплаты определяет, в какой срок (до или после передачи работы), какими частями (или единовременно) и кто будет рассчитываться за работу.

В договоре подряда можно согласовать различные способы оплаты работ: предварительная оплата (аванс) и оплата после сдачи результата работ. Подробнее по вопросам согласования варианта оплаты см. п. 8.3 “Предварительная оплата работы по договору подряда (аванс)“, п. 8.4 “Оплата работы по договору подряда после окончательной сдачи ее результата” настоящих Рекомендаций.

Согласование порядка оплаты работы

Для согласования порядка оплаты стороны должны установить в договоре подряда следующее:

– срок оплаты;

– момент исполнения заказчиком обязанности по оплате (момент оплаты);

– срок и размеры платежей при оплате частями;

– условие о финансировании работы третьим лицом (плательщиком, инвестором).

Если оплата работ осуществляется в безналичной форме, то в отношениях, связанных с такими расчетами, непосредственное участие принимают банки, с которыми у сторон заключены соответствующие договоры. Их участие, в особенности при отзыве банковской лицензии, влияет на исполнение обязанности по оплате работ.

Если условие о порядке оплаты не согласовано

В этом случае заказчик обязан будет лично оплатить выполненную работу после окончательной сдачи ее результата при условии, что работа выполнена надлежащим образом и в согласованный срок, либо с согласия заказчика досрочно (п. 1 ст. 711 ГК РФ).

Что собой представляет гражданско-правовой договор

Договор — законное подтверждение существования обязательств у каждой стороны в соответствии с соглашением. Факт установления обязательственных правоотношений устанавливается договором и пунктами законодательства.

Статья № 420 ГК РФ определяет понятие договора — сделка, регулирующая отношения контрагентов, устанавливает, изменяет или прекращает гражданские правоотношения. Статьи № 153 и № 154 устанавливают нормы, которыми нужно руководствоваться при составлении многосторонних сделок.

Благодаря договору правоотношения лиц могут возникнуть, измениться или прекратиться. Договор заключается только при согласии обеих сторон выполнять и учитывать внесенные пункты в документ. Если же согласование договора не является волеизъявлением хотя бы одной стороны, то он теряет юридическую силу.

Договор является подтверждением существования сделки между сторонами. По этой причине было создано положение с правилами применения сделок, содержащееся в пункте 2 статьи № 420 ГК РФ.

Договор и обязательства — два отличающихся понятия, которые относительно пересекаются. Договор — факт возникновения прав и обязательств, зафиксированный с юридической стороны. Обязательство — гражданские правоотношения, которые возникают на основании законного договора и других типов сделок (односторонние, неправомерные и так далее).

Договор — важная часть общества, так как при его помощи регулируются отношения между участниками на основе гражданских правоотношений. Но главной сферой применения являются имущественные отношения. Но ничего не запрещает регулировать при помощи договора неимущественные отношения.

Гражданско-правовой договор является самым распространенным типом соглашений. Документ наделяется правом и юридической силой в соответствии с подразделом раздела 3 ГК РФ. Такие договоры регулируются правилами из главы 9 ГК РФ.

Договор является юридическим актом, но имеет отличие от иных юридических фактов. Различие заключается в том, что соглашение не только влияет на гражданские правоотношения, но и регулирует поведение сторон, их обязанности и права. Ярким примером является договор купли-продажи, в соответствии с которым одна сторона (продавец) обязуется передать что-то в собственность только после того, как будет передана фиксированная денежная сумма, а вторая сторона (покупатель) — принять товар после проведения оплаты.

Статья 8 ГК РФ устанавливает определенный перечень юридических фактов, который является достаточным для открытия сделок. В соответствии с этими правилами создаются даже те договоры, которые не подразумеваются законом, но не противоречат ему. Примером большого количества сторон при составлении договора является договор простого товарищества, подразумевающий совместную деятельность лиц. При этом соглашение утверждает, что вложенные средства будут использованы совместно всеми сторонами договора с целью получения прибыли или другой цели. Разрешенные цели достижения перечислены в статье № 1041 ГК РФ.

Договор и сделка — отличающиеся друг от друга понятия, главным признаком чего является широта второго. Договор — только следствие возникновения обязательств и прав для сторон, что напрямую является сделкой в ее прямом виде. Но не каждая сделка может считаться договором. Главное условие для соответствия сделки договору — взаимное волеизъявление сторон для составления соглашения и принятия обязательств и прав.

Сделка может быть определена на основе четырех признаков:

- это юридический факт

- волевой акт

- правомерное действие в юридической сфере

- напрямую воздействует на права и обязанности сторон

Сегодня договор — факт, который определен в юридической среде как основной для регулирования рыночных отношений между сторонами. Документ требуется для возникновения прав и обязанностей.

Отличия договора ГПХ от трудового

Если же трудовой договор рассматривается как соглашение работодателя и работника, то регулирование происходит на основании статьи № 56 ТК РФ. Руководствуясь пунктами законодательного акта, сотрудник получит работу, но он будет обязан выполнять требования и соответствовать правилам Устава компании и кодекса страны. А работодатель за выполнение условий будет выплачивать вознаграждение или заработную плату.

А вот договор ГПХ не обязывает соблюдать режим работы, выполнять все распоряжения руководителя. Подряд необходим для определения задания для человека или организации, обязанной сдавать результат работы в установленный срок. Если же при этом возникнут риски, то ответственность за них будет лежать только на исполнителе.

Правила оформления

Для оформления нужно учитывать необходимость наличия следующей информации:

- вид работы или услуги

- ответственность, которую несут стороны при невыполнении условий

- оплату

- сдачу-приемку

- срок работы

- требования к необходимому качеству получаемого результата от работы

Оплата выполненной работы по условиям соглашения производится на основании приказа руководителя. Из типов договоров определены только два, которые в обязательном порядке сопровождается документальным подтверждением выполненной работы: подряда и возмездного оказания услуг. Все остальные гражданско-правовые отношения не требуют оформления приемо-сдаточных актов. Но такое требование может указываться в самом договоре, в таком случае приемка-сдача в обязательном порядке сопровождается созданием соответствующих актов.

Акты составляются в обязательном порядке только в тех случаях, если имеются унифицированные формы, в противном случае будут использоваться произвольные. Но определенные формы имеются только следующего типа: № ОС-3 и № КС-2, которые используются для работ по ремонту, реконструкции и модернизации, а также для работ в капитальном строительстве соответственно.

Все остальные в случае необходимости составления акта подразумевают использование свободной формы, главное — указание всех требуемых законодательством реквизитов. Ознакомиться с ними можно в пункте 2 статьи № 9 ФЗ № 129. Только при указании требуемых реквизитов акт будет иметь юридическую силу.

Любая компания, которая работает на основе гражданско-правовых договоров, учитывает, что все расходы в соответствии с этими соглашениями должны иметь обоснование. В противном случае при заинтересованности Налоговой инспекции в причинах подписания внештатного сотрудника, хотя в рядах компании уже числится человек, который выполняет представленную задачу. Лучше всего это объясняет правильно составленный договор, в соответствии с которым внештатный сотрудник должен выполнить определенную задачу, а причиной может быть занятость основного работника или его некомпетентность в отдельно взятом вопросе.

Что учесть в договоре

Как правило, гражданско-правовые договоры со сторонними лицами заключаются, если в штате организации нет необходимых специалистов или организация не может выполнить те или иные работы собственными силами.

Организация сама решает, принять человека на работу по трудовому договору или заключить с ним гражданско-правовой договор.

Человек, работающий по гражданско-правовому договору, не подчиняется внутреннему распорядку организации, и на него не распространяются нормы трудового законодательства (продолжительность рабочего дня, порядок оплаты работы в праздничные и выходные дни, минимальный размер оплаты труда и т. д.).

По гражданско-правовому договору отпуск не полагается. Если в таком договоре установлено, что работать нужно в праздничные и выходные дни, то это условие должно быть выполнено.

По гражданско-правовому договору оплачивается только результат работы. В договоре указывают:

- работы (услуги), которые должны быть выполнены;

- порядок оплаты результатов работы;

- даты начала и окончания работ;

- порядок сдачи-приемки работ;

- требования к качеству работ;

- ответственность сторон за нарушение условий договора.

Обратите внимание

На особом месте с точки зрения бухгалтерского учета и налогообложения в ряду гражданско-правовых договоров находится договор аренды (гл. 34 ГК РФ). Как известно, арендовать у физического лица можно транспортное средство как без экипажа, так и с экипажем. От этого зависит налогообложение. Поэтому стоимость аренды и стоимость услуг по управлению автомобилем в договоре аренды транспортного средства с экипажем стоит прописать отдельно.

Налог на доходы ФЛ

Вознаграждение, которое выплачивается на основании любого договора, является прямым доходом гражданина. А законодательство устанавливает, что любой полученный доход должен облагаться НДФЛ. Правила определения налога, в зависимости является лицо физическим или юридическим, различаются.

Если налог необходимо снять с физического лица, то процедура полностью ложится на налогового агента, которым является организация или лицо, выплачивающее вознаграждение. Если же налоговый агент не выполнит свои обязательные условия по выплате налога в государственную казну, то он понесет за это ответственность.

Если же налог взимается с юридического лица или предпринимателя, то плательщик не является налоговым агентом. То есть оплата налога производится самим исполнителем на основании используемой системы налогообложения.

Если же предприниматель использует стандартную систему налогообложения, то оплата НДФЛ производится им самостоятельно, что указано в статье № 227 НК РФ. Если же предприниматель использует специальные налоговые режимы, то оплата НДФЛ не потребуется с тех доходов, которые были получены в результате предпринимательской деятельности. Налоги взимаются в соответствии с действующим специальным режимом, что освобождает от уплаты НДФЛ.

При составлении договора с индивидуальным предпринимателем необходимо указывать реквизиты свидетельства ИП. Копия свидетельства является обязательным документом, прилагаемым к составляемому соглашению. Это позволит избавиться от вопросов об отсутствии выплат в налоговую.

Налог на прибыль

Если компания оплачивает услуги физического лица на основании ГПХ, то расходы учитываются как на оплату труда, согласно пункту 21 статьи № 255 НК РФ. Законодательство не позволяет заключать такой договор с постоянным сотрудником компании в большинстве случаев, так как передаваемые обязанности и так входят в обязательства гражданина.

Исключением является ситуация, когда сотрудник компании должен временно получить задание, которое не входит в его обязанности, за что тот получит отдельную награду. Главное при всем этом — обоснованность расходов.

Составляемый договор должен быть максимально проработан, чтобы впоследствии не возникни ситуации, когда Налоговая служба не может определиться с законностью проведенной сделки. Грамотно составленное соглашение между сторонами является веским доказательством обоснованности расходов на внештатного сотрудника, которое может быть использовано даже на судебном заседании.

Особенным моментом является оплата расходов внештатных сотрудников. Законодательство указывает, что организация имеет право на возмещение расходов только для штатных работников, то есть при наличии трудового договора.

В остальных случаях погашение счетов может быть воспринято как растрата средств из бюджета организации. Чтобы избежать такой ситуации, в ГПХ включают пункт, в соответствии с которым компания оплачивает определенные услуги (например, билеты на перелет). В таком случае компания имеет возможность доказать, что расходы были необходимыми, при этом не являлись возмещением.

Но лучшим вариантом является включение расходов в цену контракта.

Некачественная работа

Если те или иные работы выполнены некачественно, то по своему выбору организация может потребовать:

- безвозмездного устранения всех недостатков;

- уменьшения цены договора;

- возмещения своих расходов на устранение недостатков (если по договору заказчик имеет право устранять недостатки работы подрядчика).

Человек, работающий по гражданско-правовому договору, причинивший организации ущерб, обязан возместить его в полном объеме.

Возмещению подлежит как прямой ущерб (стоимость недостающих или испорченных ценностей), так и упущенная выгода, не полученная организацией.

Обратите внимание: упущенная выгода возмещается только в судебном порядке.

Читайте также «Взыскание материального ущерба с сотрудника»

ПРИМЕР. КАК ВОЗМЕСТИТЬ УЩЕРБ ПО ДОГОВОРУ ПОДРЯДА

Администрация концертного зала по договору подряда наняла рабочих для установки в зале кресел.Вознаграждение за работу установлено в договоре в размере 75 000 руб.В процессе работы 7 кресел были испорчены. Стоимость одного кресла составляет 1150 руб.В соответствии с договором рабочие обязаны возместить стоимость испорченных кресел.При этом цена договора будет уменьшена на стоимость испорченных кресел и составит:75 000 руб. − (1150 руб. × 7 шт.) = 66 950 руб.Также в соответствии с условиями договора рабочие должны возместить сумму дохода концертного зала, которую он потерял в результате того, что не смог обеспечить местами всех зрителей (упущенная выгода).Так, если стоимость входного билета в концертный зал – 400 руб., то сумма упущенной выгоды составит:400 руб. × 7 шт. = 2800 руб.Для взыскания упущенной выгоды организация должна обратиться в суд.

Налоговые вычеты

Глава 23 НК РФ позволяет получить различные налоговые вычеты всем лицам, которые являются налогоплательщиками, смотрите в таблице.

| Наименование вычета | Характер вычета и необходимые документы |

| Профессиональный | Такой способ возвращения средств подтвержден статьей № 221 НК РФ. Им сможет воспользоваться любой налогоплательщик, в том числе и тот, который работает по договору ГПХ. Для этого потребуется подтвердить расходы в ходе выполнения условий соглашения. Это один из действующих способов возмещения затрат исполнителю, ведь в некоторых случаях физическому лицу приходится отправляться в командировки, которые оформляются таковыми заказчиком. Для реализации профессионального вычета потребуется составить соответствующее заявление, направленное налоговому агенту. К обращению прикладываются документы, подтверждающие реальность расходов. |

| Стандартный | Вычеты, предоставляемые частному лицу от налогового агента в соответствии со статьей № 218 ГК РФ, должны быть доступны для внештатного сотрудника. Если у физического лица таковых агентов несколько, то оформление может быть проведено у любого из них. Для этого потребуется составить заявление в письменном виде и приложить необходимые документы для оформления вычета. |

| Имущественный | Предоставляется только работодателями и в тех случаях, когда исполнитель приобретает недвижимость. Сотрудник самостоятельно вправе выбирать способ получения (единовременная выплата по окончанию налогового периода либо постепенное перечисление средств в течение установленного периода). Законодательство определяет, что предоставить имущественный вычет может только работодатель, что указано в статье № 220 НК РФ. |

Оплата по договору

При выборе первого способа оплаты необходимо начислить страховые взносы в пенсионный и медицинский фонды. Взносы в ФСС от несчастных случаев и страхование при материнстве или нетрудоспособности рассчитывать не нужно. Но, если рабочий, выполняющий работы, настаивает на их уплате и организация соглашается с этим условием, нужно поставить о.

Если работник после выполнения контракта захочет получить налоговый вычет, подтверждая при этом свои расходы, которые связаны с выполняемой работой, то в поле «Сумма» необходимо поставить общую сумму потраченных денег. Если этого не сделать исполнитель не сможет получить компенсацию за расходные материалы.

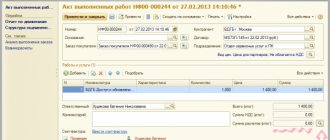

В другой ситуации, когда выплата будет осуществляться по акту приемки выполненных работ, необходимо выбрать соответствующий пункт. При этом реквизит «Сумма вычета» автоматически становится не активным. Данные по этому пункту можно будет указать в самом акте выполненных работ.

Для подтверждения исполненной работы и расчета гонорара необходимо сформировать «Акт приемки выполненных работ». Это можно сделать двумя способами:

- С помощью кнопки «Создать на основании» формируется акт на основании созданного договора;

- Перейдя на вкладку «Акты выполненных работ» и создать в ней новый документ.

Автоматически заполняются поля «Сотрудник», «Договор», «Дата начала» и «Дата окончания» на основании договора. «Сумма по акту» будет указана такая же, как в соглашении. Если есть подтвержденные акты для налоговых вычетов, проставляется «Сумма вычета». Затем проводим документ и закрываем.

Последний пункт требуется, в том случае, если за услуги по договору гражданско-правового характера оплачивается несколько месяцев, не используя акты выполненных работ. После выбора пункта «в конце срока с ежемесячными авансовыми платежами» поле «Размер платежа» активируется и там уже указываем сумму платежей, которые будут выплачиваться каждый месяц. Данная денежная ставка машинально будет присутствовать в документах «Начисление зарплаты и взносов» или «Начисление по договорам» до того момента пока не подойдет срок окончания сотрудничества. Не нужно будет каждый месяц препроводить документы.

В предыдущих редакциях программы выплаты по договору подряда могли быть оформлены исключительно вместе с окончательным расчетом зарплаты, до того момента подрядчик не мог получить свои выплаты. Они отражались собственно на странице «Начисление зарплаты и взносов» и попадали в зарплатную ведомость за месяц, которая формируется по итогу прошедшего периода. А теперь в последней, улучшенной версии можно начислять и выплачивать доход разными документами без указания его в последнем расчете зарплаты. Что, несомненно, удобнее для исполнителей, нет необходимости ждать общей выплаты заработной платы.

На странице «Зарплата» была добавлена новая статья «Начисление по договорам (в т.ч. авторским)». Этот документ позволяет произвести расчеты по договору подряда в любой момент, не опираясь на зарплатные ведомости. Здесь же сразу рассчитывается суммы по удержаниям и НДФЛ. Страница заполняется автоматически после нажатия кнопки «Заполнить».

При расчете выплат по договору подряда совместно с итоговой ведомостью по зарплате, стоит воспользоваться документом «Начисление зарплаты и взносов». Расчеты по данному доходу отражаются на странице «Договоры».

Новая версия 1С предоставляет возможность производить расчет не только совместно с остальными сотрудниками, но в промежуточный период времени.

После нажатия кнопки «Заполнить» и автоматического заполнения данных все равно перепроверяйте их, так как может произойти сбой в программе, что может привести к неверно составленному документу.

Упрощенная система налогообложения

Сложнее ситуация обстоит с компаниями, которые используют упрощенную систему налогообложения. Отечественные законодательные акты не указывают, к какому типу расходов необходимо приводить вознаграждения. Если учитывать статью № 255 НК РФ, то потраченные средства на услуги внештатных сотрудников не являются расходами на оплату труда, поэтому компания не сможет учитывать потраченные деньги в этом виде. Оплатой труда являются только средства, которые выдают внештатным сотрудникам (физическим лицам). Если же лицо представляет собой предпринимателя, средства считаются оплатой труда.

В соответствии с законодательством, выплачиваемые средства внештатным сотрудникам уменьшают налогооблагаемую базу. Возможно только если работник не индивидуальный предприниматель.

Но при необходимости, на основании некоторых других статьей Налогового кодекса, вознаграждения ИП учитываются как оплата труда. Например, если услуги имеют производственный характер, то оплата соглашения учитывается как материальные расходы.

Нюансы расчета и уплаты страховых отчислений

Договор ГПХ позволяет снизить размер выплачиваемых налогов, а в некоторых случаях и вовсе прекратить их перечисление. Нужно внимательно изучить законодательство, которое указывает возможности сокращения размера выплат в зависимости от предмета соглашения:

- авторское вознаграждение — допустим вычет затрат, которые подтверждаются документами

- возмещение затрат для волонтеров — уплачиваются только при превышении суточной нормы продуктов питания

- возмещение средств за подготовку сотрудников — налоги не уплачиваются

- оказание услуг или подряд — налоги уплачиваются в полном размере

- отказ от прав на произведение искусства, литературы, науки — допустим вычет затрат, которые подтверждаются документами

- передача собственности во временное пользование или в собственность — налоги не уплачиваются

Также налоги подвергаются уменьшению путем вычета затрат. Если в большинстве случаев эту сумму необходимо подтвердить при помощи документов, то существуют правила, которые устанавливают предел к начисляемой сумме вознаграждения при создании:

- фотографий, аудио и видео произведений, архитектуры — 25%

- промышленных образцов, изобретений — 30% от выручки за первые 2 года

- разработки области науки и литературы— 20%

- музыки, графики для оформления и декора, скульптур — 40%

Взносы не потребуется вносить вовсе, если договор подписан со студентом-заочником, иностранцем без паспорта России, но временно пребывающего на территории страны на законных основаниях и с ИП.

Размер уплачиваемого налога определяется следующим образом:

- 13% для резидентов России (статья № 221 НК РФ)

- 30% для нерезидентов России (статья № 230 НК РФ)

Бухгалтерский учет выплат

При выполнении условий оплаты договоров ГПХ необходимо заносить все данные в бухгалтерию. Учет расходов на оплату услуг подрядчиков и исполнителей, находящихся вне штата компании, совершается на счете 76, субсчета «Расчеты с разными дебиторами и кредиторами». Сюда включены не только оплата работы или услуги, но также и иные затраты, которые появляются в зависимости от целей работы, на нужды:

- 20 — главного производства

- 23 — вспомогательного производства

- 26 — управленческих служб

- 44 — организаций торговли

- 91 — работ, которые не связаны с производством или продажей

Проводка проводится в дату составления акта выполненных работ или предоставленных услуг. Причина выбора именно этой даты кроется в обосновании появившихся затрат и увеличении задолженности перед исполнителем.

Выплаты по договору ГПХ в 1С ЗУП 3.0 (8.3)

В информационной базе 1С ЗУП 3.0 (8.3) есть два варианта выплат по гражданско-правовым договорам:

- Выплата производится однократно в конце срока договора ГПХ. Срок окончания договора будет являться датой выплаты для 6-НДФЛ:

- Выплата по договору ГПХ производится по дате « ». В 1С ЗУП 3.0 вносится документ «Акт приемки выполненных работ». В этом акте необходимо указать фактическую дату выплаты, то есть когда выплачивается сумма по договору ГПХ. Фактически выплата может быть даже не актирована, но в программу 1С ЗУП 3.0 документ нужно ввести и указать дату выплаты:

В информационной базе 1С ЗУП 3.0 выплату по договорам ГПХ можно начислить отдельным документом «Начисление зарплаты и взносов». По кнопке «Подбор» заполнится закладка «Договоры», где отражается дата выплаты по договору ГПХ. Эта дата может формироваться из документа «Акт выполненных работ» либо при начислении зарплаты можно проставить нужную дату выплаты самостоятельно. Эта дата выплаты отразится в строке 100 формы 6-НДФЛ:

Соответственно, НДФЛ с этого дохода, тоже будет на дату получения дохода:

Оплата компенсаций по договорам ГПХ

В соответствии со случаями, указанными в статьях № 709 и № 783 ГК РФ, выплачиваются издержки, которые возникли у работника во время выполнения условий составленного договора. Компенсация и вознаграждение могут быть учтены корректно в соответствии с законодательством, но только при наличии условий, которые оговариваются в договоре еще на стадии его создания. Примером является наличие первичной документации.

Особенно важным моментом это становится в тех ситуациях, когда внештатного работника направляют в поездку в другой город или страну. Законодательство не позволяет оформить поездку внештатного сотрудника на основе договора ГПХ как командировку, так как компенсация не может быть выплачена для сотрудника извне штата. Это правило указано в статье № 166 ТК РФ. Поэтому для компенсации потребуется указывать в договоре, что сумма, затраченная на оплату билетов и проживание, будет возмещена заказчиком. После получения чеков, расходы будут правомерно включены в себестоимость оплаты поездки.

Компенсация потраченных средств не является налогооблагаемой суммой. Причиной этому является то, что полученные деньги не заработок, а возврат потраченной суммы. Компенсация не будет являться объектом налогообложения даже в том случае, если она включена в расходы при определении прибыли.

Срок и размеры платежей при оплате работы по договору подряда частями

Если стороны согласовали, что оплата работы производится несколькими частями, необходимо определить срок внесения каждой части (платежа) и ее размер, который может выражаться в процентах от цены работы или в сумме денежных средств. Стороны могут указать эти данные в графике платежей, который будет являться приложением к договору.

Примеры формулировки условия:

“Оплата выполненной работы осуществляется заказчиком в следующем порядке:

– ____% от цены работы подлежит уплате в течение ____ дней с момента окончательной сдачи ее результата подрядчиком;

– оставшиеся ___% от цены работы должны быть уплачены в срок не позднее “___”________ 20__ г.”.

“Оплата работы осуществляется заказчиком по завершении выполнения подрядчиком каждого этапа работы в соответствии с графиком платежей, согласованным сторонами в приложении N 1, являющемся неотъемлемой частью настоящего договора”.

Если срок частичной оплаты и размеры платежей не согласованы

В таком случае заказчик должен оплатить работу в полном объеме единовременно после сдачи ее результата (п. 1 ст. 711 ГК РФ).

Оплата работы на основании договора ГПХ

Оплата на основании составленного договора ГПХ за предоставленные услуги производится только после получения результата работы. В зависимости от условий составленного соглашения подтверждением являются различные факторы, например, акт о приеме-сдаче.

В документе определяется обязательное присутствие информации о сумме оплаты и сроках поступления средств. Оговоренная сумма оплаты труда будет переведена в установленный срок только после подтверждения выполнения работы. Обязательным условием составление акта приема-передачи является только для услуг двух типов. В остальных бумага не обязательна, если такового не сказано в договоре или иных законодательных актах.

Если же в условиях соглашения имеется пункт о повременной оплате, то этот факт является достаточным основанием для переквалификации договора в трудовой. Но это не запрещает оплачивать работу по частям. Значит, отделить часть суммы на аванс, который будет уплачен до начала работы. Оставшаяся сумма будет передана исполнителю только после выполнения условий договора. Количество частей оплаты не ограничивается, чаще определяют в зависимости от числа этапов проведения работы. Даже разрешается составлять специальный индивидуальный график платежей для внештатного сотрудника.

Договор ГПХ — это удобный способ для регулирования отношений сторонних исполнителей и заказчика. Составление трудового договора намного сложнее и обязывает стороны к выполнению функций, которые являются лишними при необходимости выполнения определенного задания.

Договор гражданско-правового характера подразумевает вид соглашения, позволяющий работодателю обращаться за выполнением услуг или определенной работы к внештатным сотрудникам. Важным отличием является налоговое регулирование подобных соглашений. Нюансами обладают вопросы выплаты вознаграждений и компенсаций. Все имеющиеся параметры могут быть отражены в точности в составляемом документе, но только если договор правильно составлен.

Наверх

Напишите свой вопрос в форму ниже

Срок оплаты работы по договору подряда

Срок оплаты определяется в договоре по правилам ст. ст. 190, 191 ГК РФ, т.е. следующим образом:

– календарной датой;

– событием, которое должно неизбежно наступить;

– истечением периода, начало которого может быть определено календарной датой или наступлением согласованного события.

Возможность определения срока оплаты с момента совершения действий стороной договора

Исполнение обязанностей с 1 июня 2015 г. может быть обусловлено совершением одной из сторон указанных в договоре действий или наступлением иных предусмотренных договором обстоятельств, в том числе полностью зависящих от воли одной из сторон (ст. 327.1 ГК РФ).

Срок исполнения обязательств, определяемый периодом времени, может исчисляться с момента исполнения обязанностей одной из сторон договора или наступления иных обстоятельств, предусмотренных законом или договором (п. 1 ст. 314 ГК РФ).

Так, в практике признается, что стороны договора строительного субподряда вправе предусмотреть окончательную оплату работ после того, как все работы выполнены подрядчиком и наступили поименованные в договоре обстоятельства, в частности, подписан акт приемки законченного строительством объекта (см. “Правовые подходы, применяемые Арбитражным судом Уральского округа при рассмотрении споров по договорам строительного подряда, а также по государственным (муниципальным) контрактам на выполнение строительных работ”, утверждены на заседании президиума Арбитражного суда Уральского округа 18.12.2015).

В то же время Верховный Суд РФ, рассматривая спор по договору строительного подряда, счел допустимым условие, согласно которому оплата работ поставлена в зависимость от предоставления подрядчиком банковской гарантии на период гарантийного срока. Ранее суды придерживались противоположной позиции по данному вопросу.

Если срок оплаты не согласован

Заказчик должен оплатить работу после окончательной сдачи ее результата (п. 1 ст. 711 ГК РФ). Конкретный срок исполнения обязанности по оплате в ст. 711 ГК РФ не указан.

В судебной практике отсутствует единая позиция о том, как определяется срок оплаты выполненной работы в случае его несогласования сторонами и, соответственно, в какой момент наступает просрочка исполнения заказчиком обязанности по оплате. Так, суд может признать, что заказчик должен оплатить работу в день подписания акта-приема передачи ее результата и несет ответственность за просрочку оплаты, начиная со следующего дня после подписания акта (см. Риск заказчика 8.2.1). Некоторые суды считают, что срок оплаты, не установленный договором, определяется по правилам п. 2 ст. 314 ГК РФ и поэтому просрочка наступает по истечении семи дней после получения заказчиком счета-фактуры, выставленного подрядчиком.

В связи с различным толкованием судами п. 1 ст. 711 ГК РФ при установлении срока оплаты негативные последствия возникают и для подрядчика. Суд, определив срок оплаты в соответствии с п. 2 ст. 314 ГК РФ, может отказать ему во взыскании процентов по ст. 395 ГК РФ, если подрядчик не направил заказчику требование об уплате долга, или же уменьшить их сумму, исключив из расчета период до истечения семи дней с момента направления такого требования.