Особенности возврата денег в кассу подотчетным лицом

Организации (ИП) могут выдавать под отчет денежные средства двумя способами:

- переводом на счет сотрудника или корпоративную карту (письмо Минфина РФ от 05.10.2012 № 14-03-03/728);

- выдачей наличных денежных средств (указание Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У).

Если сотрудник использовал не все выданные ему подотчетные деньги, он должен осуществить их возврат в установленные для этого у работодателя сроки (п. 6.3 указания № 3210-У).

Размер возвращаемой суммы определяется по итогам проверки и утверждения авансового отчета по израсходованным суммам. Составить такой отчет нужно не позднее количества рабочих дней, утвержденных в организации, с даты истечения срока, на который были выданы деньги (п. 6.3 указания № 3210-У).

ВНИМАНИЕ! С 30.11.2020 требование о сдаче отчета в течение 3 рабочих дней отменено.

С 30.11.2020 вступили в действие и другие изменения по подотчету и кассе. Подробнее о нововведениях рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Срок выдачи фиксируется в заявлении, составленном работником на выдачу аванса, или в распорядительном документе работодателя о выдаче денег под отчет. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) оформление работником заявления больше не является обязательным условием для выплаты подотчетных сумм. Осуществить ее можно на основании распорядительного документа руководителя юрлица (или ИП).

Пример такого документа вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

ВАЖНО! Указание № 3210-У распространяет свои нормы только на правила выдачи и возврата средств в наличной форме. Для безналичных расчетов по подотчетным суммам его положения не применяются, и работодателю, использующему такой способ, необходимо утвердить порядок расчетов с подотчетниками внутренним документом.

Не выдавайте деньги из запрещенных источников

Выдавать деньги под отчет можно только за счет наличной выручки. Новые правила наличных расчетов запрещают выдавать деньги подотчетникам за счет других источников (Указание ЦБ от 9 декабря 2019 г. № 5348-У). Например, за счет заемных средств, поступивших в кассу, и даже за счет возвращенных подотчетных сумм. Их сначала нужно сдать в банк.

Раньше возвращенные подотчетные суммы можно было выдать другому работнику под отчет и даже в качестве зарплаты. Теперь же возвращенный подотчетником аванс нужно сдать в банк. Если этого не сделать, вы нарушите правила наличных расчетов (см. письмо ЦБ от 9 июля 2021 г. № 29-1-1-ОЭ/10561). Нарушение влечет штраф на сумму от 40 000 до 50 000 руб. по части 1 статьи 15.1 КоАП.

Разрешено выдавать займы только микрофинансовым и некоторым другим специализированным организациям, например, потребкооперативам (п. 1 Указаний).

Выдавайте наличные деньги под отчет только за счет выручки. Если ее нет, нужно снимать деньги со счета в банке. Также можно перейти на безналичные расчеты с подотчениками.

Можно ли осуществить возврат подотчетных средств на расчетный счет

Действующее законодательство не запрещает сотрудникам осуществлять возврат подотчетных сумм на расчетный счет работодателя. Однако во избежание споров с налоговыми органами необходимо закрепить во внутреннем нормативном документе возможность возврата подотчетными лицами неизрасходованных средств на расчетный счет компании или зафиксировать такой вариант возврата в заявлении (распоряжении) на выдачу авансовых сумм.

Сотруднику, осуществляющему перевод, для идентификации перечисления необходимо прописать в назначении платежа, что он производит возврат подотчетных сумм.

И все же оптимальный способ возврата подотчетных средств, исключающий какие-либо разногласия с контролерами, — в кассу предприятия.

Комиссия за перевод

При возврате подотчета за перевод может взиматься комиссия. Ее возмещение или прием в расходы АО зависит от того, что прописано в коллективном договоре (акте) компании. Этот документ устанавливает порядок возмещения командировочных и прочих затрат, связанных с деятельностью предприятия, безналичным переводом.

Если руководство организации не зафиксировало в акте возможность возврата остатка подотчета с помощью интернет-банка, в т.ч. возврат комиссии за такие транзакции, тогда работнику возвращать эти средства никто не обязан.

В коллективном договоре (акте) руководитель устанавливает:

- суммы, виды возмещаемых расходов;

- варианты перечисления авансов;

- список документов, которые можно представлять для подтверждения расходов;

- порядок возмещения комиссии, взимаемой финансово-кредитной организацией при безналичном переводе аванса на расчетный счет (р/с) фирмы.

Локальным актом устанавливается порядок возмещения сотрудникам всех видов расходов, которые осуществляются по указанию работодателя. Возможное возмещение комиссий при возврате авансовых средств через интернет-банкинг предварительно оговаривается и обязательно фиксируется документально.

Согласно ст. № 264/1/49 НК РФ, компания-работодатель вправе учитывать комиссии банковского учреждения, взимаемые за безналичные переводы, в налоговых выплатах от дохода, прочих расходах, которые связаны с деятельностью предприятия (например, с производством, реализацией продукции).

Как отражается в бухучете сумма возврата взятых в под отчет денежных средств

Компания, получив подотчетные суммы от сотрудника, отражает в бухучете проводки:

- Дт 50 Кт 71 — возврат в кассу наличных средств;

- Дт 51 Кт 71 — возврат подотчетных сумм на рублевый банковский счет предприятия;

- Дт 52 Кт 71 — возврат подотчета на валютный счет фирмы;

- Дт 94 Кт 71 — отражение задолженности подотчетника при невозврате им выданных сумм.

О том, как поступить, если сотруднику не хватило подотчетных средств, читайте в статье «Что делать, если подотчетное лицо потратило свои деньги?».

Деньги в таможне – что происходит с неиспользованными средствами?

Для того чтобы понять, как на счетах таможни остаются неизрасходованные деньги, вспомним, какими путями они туда попадают. Основная масса денежных средств поступает непосредственно от участников ВЭД. Это могут быть авансовые платежи, предназначенные для уплаты будущих пошлин, налогов, специальных сборов, а также денежные залоги, которые играют роль обеспечения. В случаях, когда импортеры игнорируют отправленные в их адрес уведомления о необходимости погасить задолженность по пошлинам и налогам или нарушают сроки оплаты, таможенные органы осуществляют принудительное взыскание необходимых сумм. Неиспользованные остатки возникают по разным причинам, например: — перечисленная для уплаты таможенных платежей сумма оказалась больше необходимой, так как деньги обычно переводятся заранее и колебание курса валют вносит свои коррективы; — на авансовые счета постоянно вносились денежные средства в связи с цикличностью импортных поставок, которые внезапно прекратились; — корректировка кода ТН ВЭД инспектором, например, на основании новых решений по классификации со стороны Комиссии ЕАЭС, в результате чего сумма таможенных платежей стала меньше; — решение, по которому таможня провела взыскание, было отменено, и суд постановил осуществить возврат денег участнику ВЭД и т.д. Если рассматривать неизрасходованные средства импортера, находящиеся на счетах таможни, с точки зрения вопроса возврата, их можно разделить на три категории: — излишне уплаченные или излишне взысканные суммы; — денежные залоги; — иные денежные средства (подробнее о них расскажем ниже). Напомним, что с 04.09.18 г. вступил в действие новый закон «О таможенном регулировании» в РФ №289-ФЗ, текст которого предполагает значительные изменения в правилах возврата денежных средств. Положения регулирующих данный вопрос статей начнут действовать после внесения изменений в Договор о союзе ЕАЭС, в части порядка распределения сумм платежей между странами-участниками союза. Возврат излишне уплаченных или излишне взысканных денежных средств Ранее возврат указанных сумм производился по заявлению плательщика на счет, указанный в данном заявлении, с приложенным пакетом документов. При этом о факте наличия переплаты участник ВЭД мог узнать спустя месяц после обнаружения неизрасходованных денег сотрудниками таможни. Согласно новому федеральному закону (ст.67), излишки на счетах выявляются в ходе посттаможенного контроля (после выпуска товара). Их наличие подтверждается такими документами, как корректировка декларации на товары, корректировка таможенного приходного ордера (платежки) и прочими бумагами, подтверждающими, что участник ВЭД уплатил большую, чем от него требовалось, сумму. Данные документы в обязательном порядке должны содержать отметки сотрудников таможни, особенно в части даты регистрации. Начиная с этого момента, у таможенных органов есть три рабочих дня на то, чтобы зачесть обнаруженный излишек на счет авансовых платежей. Денежные средства возвращаются либо плательщику, либо лицу, с которого они были взысканы. Отдельного упоминания в данном вопросе заслуживает тема плательщика. Им может являться декларант или иное лицо, у которого возникла обязанность по уплате пошлин и налогов (ст.50 ТК ЕАЭС). Таможенный брокер может осуществить данные платежи в случае, если это позволяют условия выбранной таможенной процедуры и договор, подписанный с владельцем груза. Он же несет солидарную ответственность с декларантом в случае, если речь идет о взыскании. Однако при этом, согласно разъяснениям ФТС России, таможенный представитель не имеет «статус» плательщика, поэтому в случае возврата деньги будут перечислены на авансовый счет декларанта, но только с письменного согласия брокера. В течение дня после перевода сотрудники таможни обязаны информировать плательщика о зачете денежных средств электронным документом, отправленным в личный кабинет участника ВЭД. В случае письменного декларирования этот срок увеличивается до 5 рабочих дней. В случае, если излишки на счетах образовались в результате взыскания, которое впоследствии было отменено, на данную сумму начисляются проценты, в размере 1/360 части ключевой ставки ЦБ РФ, начиная со дня взыскания по день возврата. В течение 10 дней после зачета основной суммы взыскания в авансовые платежи, сотрудники таможни информируют плательщика о сумме накопившихся процентов. Их, по заявлению заинтересованного лица, переводят либо на авансовый, либо на любой другой банковский счет. Если взысканная сумма использовалась в качестве обеспечения (например, при транзите), проценты не начисляются. Возврат денежных средств, накопившихся в итоге на авансовых счетах, осуществляется на основании заявления плательщика, оформленного в электронном или письменном виде, на выбранный участником ВЭД счет. Заявление подкрепляется пакетом документов, перечень которых указан вст.36 289-ФЗ, и должно быть подано не позднее 3-х лет со дня последнего использования находящихся на авансе сумм. Форма документа закреплена в приказеФТС №2520 от 22.12.10. Возврат денежного залога Согласност.5 289-ФЗ денежный залог – это средства, вносимые для обеспечения исполнения обязанности по уплате пошлин, налогов, а также иных обязанностей юридического лица-участника ВЭД. Возврат залога на авансовый счет осуществляется таможенными органами в течение 5 рабочих дней с момента наступления обстоятельств, при которых наличие данной денежной гарантии участнику ВЭД больше не требуется (например, предоставлено другое обеспечение), но только в случае, если данный залог необходимо использовать для платежей. Если обязанностей по уплате пошлин и налогов не возникло, данные средства переводятся в счет авансовых платежей по заявлению плательщика, которое должно быть подано в течение 3 лет с того дня, когда залог был внесен. Если речь идет о залоге-генеральном обеспечении, то он переводится в счет авансовых платежей только по заявлению участника ВЭД, и только в случае, если по данному обеспечению импортером или таможней не зарезервированы средства, необходимые для совершения тои или иной таможенной операции. Срок подачи заявления – 3 года с момента последнего резервирования либо с момента внесения залога, если он не использовался в течении всего этого срока. Иные денежные средства К данной категории можно отнести суммы, которые накапливаются на счетах участника ВЭД в процессе деятельности, например: — денежные средства, перечисленные на счета, но не идентифицированные для таможенных органов – в качестве каких платежей и для каких грузов их можно использовать при таможенном оформлении; — деньги, ранее внесенные в качестве уплаты пошлин и налогов и возвращенные обратно в связи с отказом в выпуске, отзывом или аннуляцией декларации; — средства, возникшие в ходе осуществления таможенных процедур реимпорта или реэкспорта; — излишки денег, накапливаемые на счетах за счет сумм, вносимых в качестве платежей при периодическом таможенном декларировании. Часть из этих средств уже находится на авансовом счете, остальные возвращаются на этот счет таможней в течение трех дней с того момента, как, например, была аннулирована декларация или импортер подал полную декларацию при периодическом декларировании и так далее. Особенности процесса по каждому виду денежных сумм подробно описаны вст. 68 289-ФЗ. Как мы видим, главными в процессе возврата неиспользованных денежных средств являются два пункта: своевременное обращение в таможенные органы и грамотный сбор необходимого для возврата пакета документов. Специалисты нашей компании имеют большой опыт в работе с возвратами залогов, внесенных в качестве обеспечения, и помогут осуществить этот процесс максимально быстро для участника ВЭД.

Как вернуть денежные средства из подотчета, если сотрудник у вас больше не работает

Если подотчетные не возвращает действующий сотрудник, рекомендации по дальнейшим действиям вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

В ситуации, когда подотчетные деньги сотрудник не вернул и уволился, можно поступить следующим образом:

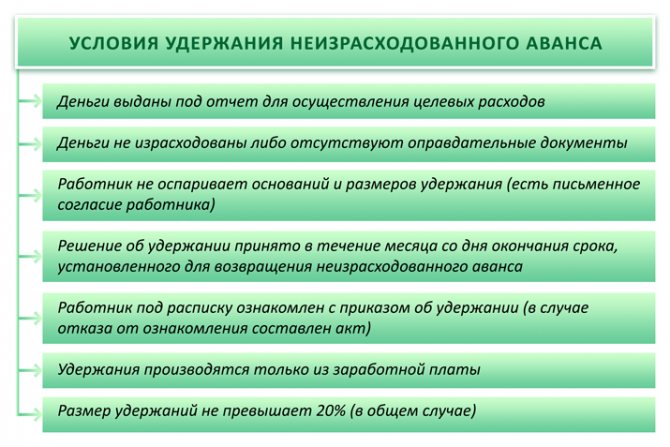

- Если сотруднику еще не выплачена зарплата, то, задолженность можно удержать из его зарплаты, при наличии решения руководителя и согласия сотрудника. При этом удержание не должно превышать 20% от зарплаты (ст. 138 ТК РФ).

- Если с сотрудником все расчеты прекращены или он не согласен с размером удерживаемых сумм, взыскать задолженность можно только в судебном порядке.

О том, можно ли задержать выплату средств, причитающихся работнику при увольнении, если он не вернул подотчетные суммы, читайте в материале «Какие выплаты положены работнику при увольнении».

НДФЛ и взносы с подотчетных сумм без авансового отчета

Если поверяющие обнаружат, что подотчетник не отчитался по подотчетным суммам, вам придется доплачивать НДФЛ и страховые взносы.

Также будет и штраф – 20% от недоимки.

Не поможет даже ВС РФ (см. Определение от 3 февраля 2021 г. № 310-ЭС19-28047).

Кроме того, если авансовые отчеты запросит банк, а их не будет, он может заблокировать вашу систему “Банк-Клиент”, так как заподозрит запрещенные операции.

Поэтому, если авансовые отчеты подотчетных лиц поступают не вовремя, лучше подстраховаться. В течение месяца после истечения срока возврата денег издайте приказ об удержании денег, ознакомьте с ним работника и возьмите у него согласие на возврат.

Общие сведения

Об образовании дебиторской задолженности и ее размере сотрудник должен быть официально извещен. Подответное лицо может как согласиться с предъявленным вердиктом, так и попытаться опровергнуть его.

Возврат остатка неиспользованных подотчетных сумм осуществляется не позднее 3 суток с момента окончания периода, установленного для возврата аванса под отчет (согласно УБР № 3210-У, п. 6.3). Это правило применимо только к возврату наличных сумм. Для безналичного расчета руководитель учреждения обязан установить расчетный порядок с подотчетными лицами самостоятельно. Кроме того, оба процесса фиксируются в нормативных документах предприятия.

Полученные деньги от подответного сотрудника отражаются в бухгалтерском учете следующими записями:

- Дебет счета 50, кредит счета 71 – возврат финансов в кассу учреждения.

- Дебет 52, кредит 71 – возврат сверх выданных финансов на валютный счет организации.

- Дебет 94, кредит 71 – запись о долге подотчетного лица в случае невозврата неизрасходованных средств.

- Дебет счета 51, кредит счета 71 – возврат излишне выданной суммы на банковский счет фирмы.

Выдача аванса на командировку

Порядок выдачи денежных средств из кассы предприятия определен Положением о порядке ведения кассовых операций, которое было утверждено Банком России №373-П от 12.10.2011 (далее будем указывать как Положение).

Аванс выдается из следующих денежных средств:

- Поступления в кассу организации за реализацию товара (Услуг, работ).

- Полученных с расчетного счета.

Аванс не выдается из денег, полученных от граждан для оплаты в пользу третьих лиц (к примеру по договору поручения в счет оплаты за услуги связи).

Важно! Получить деньги на командировку в под отчет может лицо у которого отсутствует задолженность по полученным ранее авансам.

Выдача командировочных производится по следующим основаниям:

- При наличии приказа, составленного по форме Т-9 (коллективная форма Т-9а).

- Заявления работника о сумме аванса и сроке выдачи с визой директора.

Выдача денег производится по расходному кассовому ордеру, который оформляется в одном экземпляре. В “расходнике” работник должен от руки прописью записать сумму полученных денег (рубли пишутся прописью, а копейки цифрами, к примеру, пять тысяч рублей 38 копеек), а после поставить свою роспись в получении. Деньги необходимо пересчитать присутствии кассира, ибо в противном случае претензии по отсутствующим суммам приниматься не будут.

Сумма числится за уволившимся сотрудником

Если сотрудник, который не вернул подотчетные суммы, был уволен, то по истечении срока исковой давности организация может признать его задолженность безнадежной к взысканию и списать в расходы в сумме, в которой она была отражена в бухгалтерском учете организации (п. 14.3 ПБУ 10/99).

Задолженность с истекшим сроком исковой давности подлежит списанию:

— либо за счет резерва по сомнительным долгам (если организация создавала такой резерв). При этом оформляется проводка по дебету счета 63 и кредиту счетов 71;

— либо на финансовые результаты деятельности организации бухгалтерской записью по дебету счета 91 и кредиту счетов 71.

Затем такая задолженность подлежит отражению за балансом на счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет с момента списания (п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29 июля 1998 г. № 34н).

Отметим, что срок исковой давности по подотчетным суммам, которые сотрудник не вернул, начинают отсчитывать по окончании срока, на который были выданы деньги. Это следует из пункта 2 статьи 200 Гражданского кодекса. Срок исковой давности составляет три года (ст. 196 ГК РФ). При наличии оснований для прерывания срока исковой давности названный срок начинают отсчитывать заново (ст. 203 ГК РФ).

Пример 3

ООО «Ярило» выдало под отчет 18 мая 2011 года офис-менеджеру Шоркиной 3000 руб. на покупку хозяйственного инвентаря. Напомним, что, согласно приказу руководителя, в указанной организации наличные деньги под отчет для названных целей выдаются на срок, равный 21 календарному дню, начиная со дня выдачи.

25 мая М.А. Шоркина уволилась, по подотчетным суммам не отчиталась, денежные средства в кассу предприятия не вернула.

Срок исковой давности по подотчетным суммам, которые сотрудник не вернул, ООО «Ярило» начало отсчитывать по окончании срока, на который были выданы деньги, — с 8 июня 2011 года.

8 июня 2014 года ООО «Ярило» закончит отсчитывать срок исковой давности при отсутствии причин для его прерывания.

Установление сроков, на которые могут быть выданы наличные деньги под отчет

Рисунок 1. ПРИКАЗ ОБ УТВЕРЖДЕНИИ СРОКОВ, НА ВЫДАЧУ НАЛИЧНЫХ ДЕНЕГ ПОД ОТЧЕТ

| Общество с ограниченной ответственностью «Ярило» ПРИКАЗ № 4 Об утверждении сроков, на которые могут быть выданы наличные деньги под отчет г. Ярославль 11.01.2011 С целью осуществления хозяйственных расходов работниками предприятия ПРИКАЗЫВАЮ: Утвердить на 2011 год следующие сроки, на которые могут быть выданы наличные деньги под отчет: Цель выдачи денег | Сроки в календарных днях |

| Покупка хозяйственного инвентаря | 21 день со дня выдачи |

| Покупка канцелярских принадлежностей | 7 дней со дня выдачи |

| Оплата мелкого ремонта офисной техники | 28 дней со дня выдачи |

| Оплата почтово-телеграфных расходов | 7 дней со дня выдачи |

Генеральный директор Веселов А.А. Веселов

Помимо приказа о сотрудниках, имеющих право получать деньги под отчет, руководителю предприятия имеет смысл издать приказ об утверждении сроков, на которые могут быть выданы наличные деньги под отчет. Ведь не исключено, что кто-нибудь из подотчетных лиц будет затягивать с отчетом по израсходованным суммам и осуществлением окончательного расчета по ним. А если работник не отчитался по ранее полученному авансу, то, согласно названному выше пункту 11 Порядка, он не может получить под отчет следующую сумму наличных денег. Данный приказ помогает организовать работу с наличными и дисциплинировать трудовой коллектив.

Обратите внимание, что сроки, на которые работнику могут быть выданы наличные деньги под отчет, руководитель предприятия назначает по своему усмотрению. Никаких ограничений в законодательстве нет.

Устанавливать срок, на который работникам выдаются подотчетные деньги, – это право, а не обязанность руководителя предприятия. Однако если указанный промежуток времени не определен, то сотрудник должен отчитаться в день получения подотчетных сумм. Это следует из письма ФНС России от 24 января 2005 г. № 04-1-02/704.

Пример 1

Руководитель ЗАО «Перун» не установил срок, на который сотрудникам предприятия выдаются наличные деньги для осуществления хозяйственных расходов.

12 мая 2011 года офис-менеджер ЗАО «Перун» В.П. Ласточкина получила деньги на покупку канцтоваров. В этот же день она обязана выполнить задание, сдать авансовый отчет и вернуть неизрасходованный остаток подотчетных денег в кассу.

Организациям, не пересматривающим в течение года сроки, на которые могут быть выданы наличные деньги под отчет для осуществления хозяйственных расходов, целесообразно прописать эти сроки в учетной политике.

Сроки возврата

Как уже писалось выше работник должен отчитаться за получение под отчет средства не позже чем через три дня после того как завершится срок на который эти деньги выдавались. Для этого он должен предоставить главбуху и просто бухгалтеру отчет (а если их как раз нет на месте тогда руководителю) авансовый отчет с подтверждающими траты документами. С какой именно даты следует отчитывать данный срок зависит в первую очередь от того на какие именно цели были предоставлены подотчётные деньги.

- Если средства были предоставлены под отчет на хоз. нужды, тогда он обязан за них рассчитаться в течение трех суток с момента завершения срока, на который ему предоставлялись деньги.

- Если средства были предоставлены под отчет на командировочные траты, тогда он должен будет отчитаться в течение трех рабочих дней после возвращения из командировки.

Процесс проверки авансового отчета, а также его утверждение начальством, а кроме этого полный расчет по нему, производится в срок, установленный самим руководителем. Это означает, что вернуть данную сумму работник должен в срок, который определит и установит сам руководитель.

Ответственность подотчётного лица

Согласно действующему трудовому кодексу (пункту 2 статьи 243) за подотчётные средства и, в особенности за нерастраченные остаточные деньги работник должен нести финансовую ответственность. Если будет обнаружена недостача или невозврат денег в кассу:

- Бухгалтер предприятия должен признать факт недостачи;

- Сотрудник перестает быть ответвлённым, подотчётным лицом.

После того как факт недостачи будет обнаружен в организации должна быть проведена инспекция и выяснены причины ее возникновения. Сам работник должен предоставит объяснение относительно невозврату оставшихся средств, в письменном виде. Если по каким-либо причинам подотчётное лицо отказывается объясняться относительно произошедшей недостачи, тогда согласно статье 247 трудового кодекса составляется специальный акт.

Руководство должно быть в курсе, что возврат нерастраченных подотчётных средств описывается соответствующими проводками. Это необходимо для того чтобы избежать неприятностей от налоговой инспекции. Помимо этого стоит помнить, что заявление сотрудника может являться основанием для того чтобы удержать средства из заработной платы работника. Если данного документа нет, тогда руководство организации не имеет право удерживать материальные средства из заработной платы. Иначе уже сама организация может понести за это наказание.

Отличительные черты возврата

Существует несколько различных варианта средств:

- Стандартный возврат наличными средствами;

- Возврата на рублевый или валютный счета;

- Возможен возврат на расчетный счет компании.

Для того чтобы последнее стало возможным требуется в нормативных документах сделать советующую запись о том что возврат средств на расчётный счет допустим. Кроме этого уполномоченный работник обязан обозначить в качестве назначения платежа при переводе возврат подотчётных средств. Это избавит от нежелательных затруднений с налоговой инспекцией.

Также возможны ситуации, когда подотчётное лицо попросту увольняется при этом, забыв (или намеренно) вернуть средства в кассу предприятия. Если расчет с данным работником пока не был произведен, можно удержать часть денег с его зарплаты. Но данная процедура должна быть оговорена:

- Как с самим работником;

- Так и с согласия руководства.

Только после этого возможен вычет. Согласие данного работника на сделку требуется зафиксировать в заявлении, составленном подотчётным работником. Данное заявление будет обладать законной силой с момента его составления. Именно в этот срок руководитель и должен окончательно принять решение об удержании средств с сотрудника. Если решение в установленный срок не было принято тогда взыскать невозвращенные средства можно будет только через суд.

Процесс удержания денег должен быть отражен в бухгалтерском учете при помощи проводки Д 70 К 71. Но списанная сума никак не может превышать 20 процентов от оклада сотрудника. Наче это противоречит статье 137 Трудового Кодекса.

Если же подотчётное лицо уволилось и уже успело получить, расчет тогда потребовать возврат подотчетных сумм в кассу можно будет только через суд. Аналогично и в случае если данный сотрудник не согласен с размером удержания.

Определение суммы аванса на командировку

Сумма аванса самостоятельно определяется организацией с учетом срока командировки, норм расходов по найму жилья, суточных расходов, а также стоимости проезда в место назначения и обратно. Размер суточных и нормативы должны быть прописаны в коллективном оговоре или же в локальных нормативных актах организации.

В настоящее время размер суточных установлен в размере 700 рублей для поездок по России и 2500 рублей для заграницы. Обращаем внимание, что организация вправе установить размер как меньше так и больше установленных сумм. Вопрос в дополнительных налогах с суточных, так при превышении данных сумм будет взиматься налог на доходы с сотрудника.

Что будет если суточные меньше 700 рублей? Суточные могут быть установлены и в меньшем размере, такое право у организации есть. Установленные нормы не обязывают их придерживаться, установленная величина влияет на налогообложение. Однако стоит разумно подходить к определению размера суточных, ведь сотрудник уезжает в поезду для выполнения задач организации, а не по своей воле и устанавливая небольшие суммы означает, что ему придется тратить свои личные деньги на питание, проезд и т.д.

Подробнее о том, как отправить сотрудника в командировку по новым правилам читайте здесь.