Какая применяется форма расчета 6-НДФЛ за 2018 год?

Все работодатели, выплачивающие вознаграждения сотрудникам, обязаны рассчитать, удержать и перечислить в бюджет подоходный налог. Для контроля за своевременностью и правильность исчисления, удержания и уплаты НДФЛ в казну налоговики разработали 2 отчета: 2-НДФЛ и 6-НДФЛ.

6-НДФЛ — расчет, позволяющий контролировать сроки удержания и перечисления подоходного налога в бюджет налоговыми агентами. К особенностям данной формы, отличающим его от привычного отчета 2-НДФЛ, относятся:

- периодичность представления — по итогам каждого квартала;

- отсутствие персонификации: в отчете представлена информация в целом по налоговому агенту и нет данных по каждому сотруднику;

Агентами признаются все работодатели, выплачивающие доходы «физикам» по трудовым и гражданско-правовым договорам:

- организации;

- индивидуальные предприниматели;

- частнопрактикующие физлица (адвокаты, нотариусы и т.д.).

В расчет включаются данные о начисленном доходе, удержанном и перечисленном НДФЛ, а также о плановых сроках удержания и перечисления налога.

Бланк 6-НДФЛ утвержден приказом ФНС 14.10.2015 № ММВ-7-11/[email protected] Новая форма 6-НДФЛ, действующая в редакции приказа ФНС от 17.01.2018 № ММВ-7-11/[email protected], будет актуальна и для отчетности за 2018 год.

6-НДФЛ для отчетной кампании за 2021 год можно здесь.

Кратко об основных изменениях

Текущая форма включает два листа, в том числе Приложение. Напомним, раньше она состояла из одного листа. К слову, старая форма вовсе не исчезла — теперь она применяется для выдачи работникам организации. А вот в налоговый орган сдавать придется 2-НДФЛ на бланке от 2 октября 2021 года. Именно его и рассмотрим далее.

Также внесли изменения в порядок сдачи формы при реорганизации. «Исходная» компания должна сдать 2-НДФЛ до реорганизации. Если она этого не делает, то обязанность сдачи формы ложится на ее правопреемников. Бывает, что таковых несколько — в таком случае они должны выбрать одного правопреемника, ответственного за отчетность. Положение об этом необходимо включить в передаточный акт или разделительный баланс. Подобный порядок действует также в отношении формы 6-НДФЛ и приложения 2 к декларации по налогу на прибыль.

Прежде чем рассказать о новой форме, напомним основы. 2-НДФЛ составляется в отношении каждого физического лица, который работает в организации или у ИП, а также которому в отчетном периоде выплачивался доход в соответствии с договорами гражданско-правового характера. Основное назначение справки — подтвердить правильность расчета НДФЛ с доходов физических лиц, которым осуществляются выплаты. Налоговые агенты обязаны подать форму также и в том случае, если им не удалось произвести удержание НДФЛ.

Скачать новый бланк 2-НДФЛ в формате .PDF для ознакомления.

Основные требования по заполнению формы 6-НДФЛ за 2021 год

Рассмотрим алгоритм заполнения отчета на небольшом примере.

Пример:

Бухгалтер ООО «Сатис» впервые решила заполнить форму 6-НДФЛ. Прежде всего, она изучила структуру расчета. Бланк состоит из:

- титульного листа;

- раздела 1, заполняемого нарастающим итогом с начала года;

- раздела 2, который содержит сведения лишь за отчетный квартал.

Далее бухгалтер прочла приказ ФНС 14.10.2015 № ММВ-7-11/[email protected], где прописан алгоритм оформления расчета, и выяснила основные требования:

- Заполнять необходимо все ячейки, отображающие реквизитные и суммовые показатели. При отсутствии данных — зафиксировать значение «0».

- Все сведения внести слева на право, начиная с первого знакоместа. В оставшихся — проставить прочерк.

- Сквозная нумерация начинается с первого листа.

- При заполнении формуляра от руки допускается использование черной, синей или фиолетовой пасты.

- Запрещена двусторонняя печать и использование корректирующих средств.

Затем бухгалтер перешла к оформлению титульного листа.

Структура и требования к заполнению

Несмотря на то что справка имеет свободную форму, основная структура одинаковая для всех:

- Ф. И. О. работника, срок работы в организации.

- Реквизиты организации (наименование, ИНН, телефоны директора и главного бухгалтера, фактический и юридический адреса).

- Заработная плата работника по месяцам.

- Подпись руководителя, главного бухгалтера.

- Печать организации.

Примерный вид документа:

Правила заполнения:

- Требования по способу заполнения в банках разные. Одни допускают внесение сведений от руки шариковой ручкой. Другие принимают только машинописный вариант. Информацию об этом можно увидеть на самом бланке.

- Исправления не допускаются. Если какая-то информация отсутствует, в поле пишется “Отсутствует” или проставляется прочерк.

- Вносится только достоверная информация. Любой заемщик тщательно проверяется кредитным отделом и службой безопасности. По телефонам руководителя и главного бухгалтера, указанным на бланке, может позвонить сотрудник финансовой организации и задать вопросы о заемщике.

- Обязательны подписи руководителя предприятия или и. о. руководителя, главного бухгалтера или и. о. главного бухгалтера. Если предприятие работает без главного бухгалтера, то необходимо это отметить при заполнении.

- Печать предприятия в конце бланка. Если документ оформляет ИП, то печать обязательна только при ее наличии.

Нюансы оформления расчета 6-НДФЛ

Рассмотрим разные виды выплат.

Зарплата, пособия и отпускные

Изучив п. 2 ст. 223 НК РФ, бухгалтер выяснила, что датой получения зарплаты является последний день месяца, за который она назначена.

Именно последнее число месяца следует указывать в стр. 100, даже если оно выпадает на нерабочую дату. А если срок уплаты НДФЛ приходится на выходной день, то он сдвигается на следующий рабочий (письмо ФНС от 13.12.2018 № БС-4-11/[email protected]).

В условиях примера 30.09.2018 — дата получения зарплаты за сентябрь (воскресенье). Несмотря на это, в стр. 100 бухгалтер зафиксирует именно это число.

Изучив п. 6 ст. 226 НК РФ, бухгалтер ООО «Сатис» узнала, что срок уплаты НДФЛ с зарплаты и иных доходов, за исключением налога с отпускных и пособий, приходится на следующий за датой удержания налога день. А с отпускных и больничных — на последнее число месяца.

Таким образом, налог, удержанный в пятницу 09.11.2018 , следует перечислить в бюджет не позднее понедельника — 12.11.2018, т. к. 10.11.2018 выпадает на субботу. А крайний срок уплаты НДФЛ с больничного пособия — 30.11.2018.

Премии

По датам получения дохода в виде премий есть нюанс:

- При выплате премий за год, квартал или к определенному событию, например, ко дню бухработника, датой получения дохода считается его день выплаты (письмо Минфина от 23.10.2017 № 03-04-06/69115).

- Для «месячной» премии датой получения дохода считается последнее число месяца, за который она начислена (письмо Минфина России от 04.04.2017 № 03-04-07/19708).

Таким образом, датой получения премии за ноябрь будет считаться 30.11.2018, а для премии за 3-й квартал — дата выплаты 05.11.2018.

Далее бухгалтер сгруппировала все выплаты в таблицу:

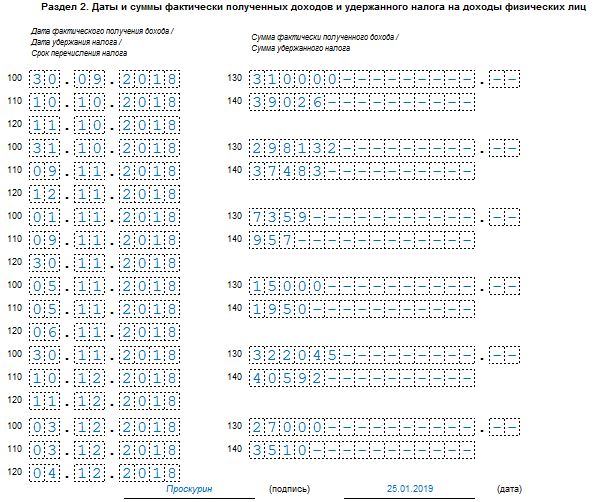

| Строка разд. 2 | Расшифровка | Начисление | |||||

| Зарплата за сентябрь | Зарплата за октябрь | Пособие | Премия за 3 кв-л. | Зарплата + премия за ноябрь | Выплата по ГПХ | ||

| 100 | Дата получения дохода | 30.09.2018 | 31.10.2018 | 01.11.2018 | 05.11.2018 | 30.11.2018 | 03.12.2018 |

| 110 | Дата удержания НДФЛ | 10.10.2018 | 09.11.2018 | 09.11.2018 | 05.11.2018 | 10.12.2018 | 03.12.2018 |

| 120 | Срок уплаты налога | 11.10.2018 | 12.11.2018 | 30.11.2018 | 06.11.2018 | 11.12.2018 | 04.12.2018 |

| 130 | Сумма дохода | 310 000 | 298 132 | 7 359 | 15 000 | 322 045 | 27 000 |

| 140 | Сумма удержанного НДФЛ | 39 026 | 37 483 | 957 | 1 950 | 40 592 | 3 510 |

Все эти данные бухгалтер перенесла в раздел 2 отчета.

заполнения формы 6-НДФЛ за 2021 год можно здесь.

Изменения в новой форме 2-НДФЛ в 2018 году

Новая форма объединила в себе множество изменений.

Сдача справки 2-НДФЛ при реорганизации

С введением нового бланка был закрыт серьезный пробел, существовавший в ранее действовавших формах. Он касается разграничения обязанностей сдавать отчет при реорганизации компании.

Внесенные изменения в Приказ теперь устанавливают, что правопреемник, несмотря на тип реорганизации, теперь обязан сдавать отчет за ликвидированную организацию. Это правило действует при условии, что последняя еще не успела это сделать до закрытия. Эта же обязанность действует и на подачу уточненных данных.

Если правопреемников несколько, то фирму, которая будет обязана производить данное действие необходимо установить при помощи передаточного акта либо разделительного баланса.

Для того, чтобы правопреемник мог сдавать отчет, в новый бланк добавлены два поля: «Форма реорганизации» и «ИНН/КПП реорганизованной организации».

При простых условиях подачи отчета эти два поля оставляют без данных.

Больше не нужно указывать адрес проживания работника

Из новой формы пропали графы, в которые необходимо было ранее заносить адрес проживания лица, на какого оформляется отчет. Теперь эти сведения проставлять не нужно.

Нет инвестиционных вычетов

Упоминания об инвестиционных вычетах пропали из раздела 4. Теперь они не учитываются при определении базы для расчета налога.

Уточнили способы сдачи формы

Из правил передачи отчета в налоговую убрали все виды носителей. Теперь сдать его можно только двумя способами — на бумажном носителе или электронно через спецоператора связи.

На практике исключение этих способов — это приведение правил в соответствие с положениями НК, где уже давно закреплены только эти две возможности подать отчет.

Введены новые коды доходов и вычетов

С 1 января стали действовать 5 новых кодов доходов и 1 код вычетов. В частности, отдельный код теперь введен для компенсации за неотгуленный отпуск.

Новые коды доходов и вычетов для справки 2-НДФЛ за 2021 год:

| Код | Новые коды доходов, действующие с 2021 года. |

| 2013 | Сумма компенсации за неиспользованный отпуск |

| 2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях |

| 2301 | Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом Российской Федерации от 07.02.1992 N 2300-1 “О защите прав потребителей” <1> |

| 2611 | Сумма списанного в установленном порядке <2> безнадежного долга с баланса организации |

| 3023 | Сумма дохода в виде процента (купона), получаемого налогоплательщиком по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года |

| Код | Новые коды вычетов, действующие с 2021 года |

| 619 | Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете |

Убрали упоминание печати

Поле для печати убрано с реестра справок, если они сдаются в налоговую на бумажном носителе. Заверять документ оттиском теперь не нужно, даже если печать используется компанией.

Порядок представления 6-НДФЛ за 4 квартал 2018 года

Форму 6-НДФЛ можно представить в ФНС:

- самостоятельно — лицо, имеющее право действовать от имени налогоплательщика без доверенности;

- через представителя, действующего на основании доверенности;

- по телекоммуникационным каналам связи, заверив расчет электронной подписью;

- направив письмом с описью вложения через почту РФ.

Бумажный расчет вправе сдавать лишь небольшие компании и ИП, среднесписочная численность которых составляет 24 сотрудника и менее. Если у вас количество работников от 25 человек, направить отчет можно только по ТКС.

Форма 6-НДФЛ направляется в ФНС по:

- месту учета налогоплательщика;

- месту учета обособленного подразделения (ОП) в отношении выплат сотрудникам данного ОП;

- месту своего учета или учета ОП: для крупнейших налогоплательщиков;

- месту регистрации — для ИП;

- месту постановки на учет в качестве плательщика налога, уплачиваемого на спецрежиме, — для ИП на ЕНВД или ПСН.

Заполнение раздела 1 справки о доходах

| ПОЛЕ | КАК ЗАПОЛНЯТЬ |

| ИНН в Российской Федерации | Идентификационный номер физлица, подтверждающий его постановку на учет в налоговом органе РФ. При отсутствии у налогового агента информации об ИНН получателя дохода не заполняют. |

| Фамилия Имя Отчество | Без сокращений в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность. Для иностранных граждан фамилию, имя и отчество допустимо указывать буквами латинского алфавита. |

| Статус налогоплательщика | Код статуса налогоплательщика:

Как видно, в отношении иностранца-нерезидента тоже нужно заполнять справки по форме 2-НДФЛ. Как это сделать, пример есть в КонсультантПлюс: В октябре 2021 г. организация приняла на работу по трудовому договору гражданина Таджикистана – нерезидента РФ с окладом 45 000 руб. Всего за 2021 г. начислено 135 000 руб. дохода. Ставка НДФЛ по доходам иностранцев-нерезидентов по общему правилу составляет 30% (п. 3 ст. 224 НК РФ). Исчисленная сумма НДФЛ за 2021 г. составила 40 500 руб. ((45 000 + 45 000 + 45 000) x 30%). Смотреть образец заполнения. |

| Дата рождения | Число, порядковый номер месяца, год – путем последовательной записи арабскими цифрами. |

| Гражданство (код страны) | Числовой код страны, гражданином которой является физлицо. Согласно Общероссийскому классификатору стран мира (ОКСМ) (утв. постановлением Госстандарта России от 14.12.2001 № 529-ст). При отсутствии гражданства указывают код страны, выдавшей документ, удостоверяющий личность. |

| Код документа, удостоверяющего личность | Берут из Приложения № 1 к Порядку:

|

| Серия и номер | Реквизиты документа, удостоверяющего личность налогоплательщика – соответственно, серия и номер. Знак «№» не ставят. |

Срок сдачи формы 6-НДФЛ и санкции за несвоевременное представление

Расчет 6-НДФЛ представляется налоговикам по итогам каждого квартала не позже последнего числа месяца, идущего за отчетным периодом. Если крайний срок выпадает на нерабочую дату, то он сдвигается на ближайший следующий рабочий день. По итогам 4 квартала 2021 года 6-НДФЛ следует представить не позднее 01.04.2019 года.

«Забывчивых» налогоплательщиков ждут санкции за несвоевременное представление расчета в размере 1 тыс.руб. за каждый полный и не полный месяц просрочки (п .1.2 ст. 126 НК РФ). Если просрочка превысит 10 рабочих дней, налоговики вправе заблокировать ваши банковские счета (п. 3.2 ст. 76 НК РФ).

Если же вы представите недостоверные или неполные сведения, вас ожидает штраф в размере 500 руб. Но если вы самостоятельно выявите ошибки и сдадите уточненку, ответственность снимается.

Сдавать ли нулевую форму отчета 6-НДФЛ за 2021 год?

Некоторые бухгалтеры считают, что если в 4-м квартале 2021 года не было начислений доходов работникам, то представлять расчет 6-НДФЛ необязательно, ведь работодатель не являлся в этот период налоговым агентом.

Но нужно помнить, что налоговики могут оштрафовать:

- Если начисления были в любом из предыдущих кварталов, а расчет за 4 квартал не представлен. В данном случае отчет необходимо представить, заполнив только титульник и раздел 1, т. к. 6-НДФЛ заполняют нарастающим итогом.

- Если решат, что вы забыли отчитаться.

Если в 2021 году у вас деятельность не велась и начислений не было, рекомендуем уведомить налоговиков о том, что расчет 6-НДФЛ вы сдавать не будете, направив им письменное сообщение в свободной форме. Если же вы решите представить нулевой расчет, налоговики обязаны его принять (письмо ФНС РФ от 04.05.2016 № БС-4-11/[email protected]).

Что будет при неправильном заполнении справки 2-НДФЛ?

Несмотря на сравнительно простую структуру справки, наделать ошибок можно практически в любой ее части. Так, распространены ошибки:

- При заполнении поля «Сумма налога, излишне удержанная налоговым агентом». Единственные причины излишнего удержания налога — ошибка бухгалтера или программный сбой, вследствие которых НДФЛ вычитается из дохода физлица в большей величине, чем положено. В этом случае излишне удержанная сумма НДФЛ должна быть возвращена физлицу (п. 1 ст. 231 НК РФ). Если до предоставления справки в ФНС такой возврат был осуществлен, то рассматриваемое поле не заполняется. Если нет — заполняется, и в нем указывается соответствующая сумма переплаты НДФЛ. При этом, как только возврат будет оформлен, в ФНС нужно направить корректировочную справку 2-НДФЛ уже без заполненного поля об излишнем удержании налога (письмо ФНС России от 13.08.2014 № ПА-4-11/15988).

- При указании в справках персональных данных физлиц — номеров паспортов, ФИО, ИНН. Номерам паспортов и ФИО свойственно меняться — и бухгалтеру, особенно на крупном предприятии, бывает трудно это отследить. Человек может поменять паспорт по сроку, вследствие его утери, смене ФИО при заключении брака и др. Главный налоговый идентификатор физлица — ИНН никогда не меняется. Но важно ошибочно не «приписать» ИНН одного человека к другому — например, если у них похожие фамилии и инициалы.

- При указании кода ОКТМО (в сопоставлении с кодом, показанным в платежном поручении по налогу). В справке показывается код ОКТМО: муниципалитета, где располагается налоговый агент-юрлицо, либо того муниципалитета, где проживает налоговый агент-ИП. Код, проставленный в 2-НДФЛ и тот, что был показан в платежке на перечисление налога (поле 105), должны совпадать, даже если у налогового агента несколько ОКТМО. ФНС, обнаружив, что коды в платежке и справке разные, может отнести платеж к невыясненным поступлениям, и его придется уточнять.

Следует иметь в виду, что абсолютно любая неточность в справке 2-НДФЛ может стать для налоговиков поводом вменить налоговому агенту сообщение «недостоверных сведений» и оштрафовать его на 500 рублей за каждую справку с ошибкой (ст. 126.1 НК РФ). Не имеет значения, в чем заключается ошибка: ее важность оценивается налоговым инспектором самостоятельно исходя из существенных обстоятельств (письмо Минфина России от 21.04.2016 № 03-04-06/23193). ФНС честно признает, что универсальных критериев здесь нет, и, действительно, любая ошибка может быть квалифицирована как серьезная (письма ФНС России от 09.08.2016 № ГД-4-11/14515, от 16.11.2016 № БС-4-11/[email protected]).

Однако если ошибки в 2-НДФЛ не привели к занижению или не перечислению НДФЛ в бюджет, то налоговики с высокой вероятностью не будут штрафовать налогового агента (письмо № ГД-4-11/14515). Но применение такого мягкого подхода — исключительное право самих налоговиков. Для налогового агента здесь гарантий нет.

И все-таки избежать штрафа можно, если своевременно прислать в ФНС корректировку по справке.