Служебные поездки являются неотъемлемой частью трудовой деятельности работников, в ходе которой они покидают свое рабочее место и направляются в другой населенный пункт для выполнения служебного поручения — к примеру, заключения договоров, производства ремонтных работ либо того же повышения уровня квалификации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Соответственно, учитывая, что работник направляется за пределы предприятия, ему предоставляется ряд гарантий, который оговорены не только в локальных актах, но и в федеральном законодательстве.

Законно ли это?

Если воспринимать фразу буквально, и работник будет направлен в командировку за свой счет — то данное действие будет являться полностью незаконным.

Трудовое законодательство в таком случае, однозначно, встанет на сторону сотрудника, так как он не обязан тратить собственные деньги для выполнения интересов своего руководителя.

Под фразой «командировка за счет сотрудника» имеется вид служебной поездки, когда работник оплачивает из своего кармана не полную сумму, а только часть расходов. К примеру, покупает билеты, снимает жилье или приобретает еду. При этом, сотрудник обязан сохранить все чеки и бумаги, подтверждающие факты затрат.

По возвращению обратно, работник должен предоставить руководителю все документы о расходах.

На их основании сотрудник получает выплаты, которые полностью компенсируют понесенные им затраты. Но встречаются случаи, когда компании отказываются возмещать полные суммы расходов.

Чаще всего это стараются объяснить тем, что бумаги не подходят под определенные стандарты. Такое поведение со стороны работодателей также является незаконным.

Итоги

Таким образом, оформление командировки за счет сотрудника является грубым нарушением со стороны работодателя. В таком случае, действовать подчиненному необходимо следующим образом:

- Прежде всего, нужно сказать руководителю о том, что его действия являются незаконными и нарушают полноценные права служащего.

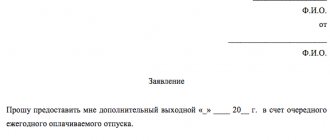

- Если директор использует другие способы, например, просит подчиненного написать заявление о предоставлении ему отпуска за собственный счет, не нужно соглашаться исполнять просьбу работодателя.

- Если устные разговоры не приносят необходимых результатов, у сотрудника будет иметься законное право на предъявление официальных, письменных претензий. Для этого можно составить отдельное обращение на имя руководителя организации. Если же работодатель никаких не отреагировал на подобные претензии, единственным вариантом может стать обращение в такие организации, как Трудовая инспекция, либо судебное учреждение.

Нормативная база

Условия командировок каждый работодатель составляет индивидуально. Однако он все-таки должен придерживаться некоторых норм, которые устанавливаются законом, в частности, 24 главой ТК РФ и Постановлением Правительства № 749. Данные нормативные акты четко оговаривают условия рабочих поездок.

При этом, предприятиям разрешается устанавливать некоторые условия предоставления компенсаций. Так, работодатели имеют право:

- устанавливать более высокий уровень суточных;

- отказаться от выплат за поездки на такси, или наоборот, включить их в качестве отдельного раздела;

- установить определенный порядок выплаты компенсации в случае, когда сдаются билеты;

- определить возможность бронирования номеров в гостиницах.

Но в любом случае, согласно пункту 10 из упомянутого Постановления Правительства работодатель обязать предоставить своему сотруднику аванс, который сможет погасить все предстоящие затраты.

При этом, для того чтобы предоставить сотруднику выплаты, необходимо оформить несколько документов, что может занять не один день. Возникают случаи, когда рабочие поездки оказываются срочными, и бухгалтера попросту не успевают подготовить документацию.

В такой ситуации есть два варианта. Либо поездка оплачивается принимающей стороной, либо производится командировка за счет собственных средств работника. Последний вариант все же является незаконным. Однако его практикуют довольно часто, даже на государственных предприятиях.

Командировка за свой счет

Командировку за свой счет может производить только компания. При этом, оплачивать поездку может как отправляющая, так и принимающая сторона. На этот счет четких ограничений в законодательстве не предусмотрено.

Это значит, что работник должен заранее быть финансово обеспеченным в своем «путешествии».

За счет собственных средств работника

Как можно понять из предыдущих разделов, отправлять работника в командировку, даже при условии, что он будет оплачивать только часть расходов, не совсем законно. Даже если потом деньги будут ему полностью возвращены.

Командировка руководителя организации имеет свои особенности оформления. Как оформить командировку совместителя по основному месту работы? Смотрите тут.

Ситуация 2. Оплата услуг такси командированному сотруднику

Затраты, которые произвел работник в командировке, включаются в расходы по налогу на прибыль или налогу при УСН (пп.12 п.1 ст. 264, пп.13 п.1 ст. 346.16 НК РФ). При этом обязательно должны выполняться требования п. 1 ст. 252 НК РФ.

Решение

Примечательно, что перечень возмещаемых работнику командировочных расходов, указанный во всех нормативных актах, открыт. Основанием для включения или не включения в расходы по налогу на прибыль (налогу при УСН) тех или иных затрат является положение о командировках, установленное внутренним локальным актом организации или коллективным (трудовым договором).

Именно организация вправе определить условия включения в расходы оплату услуг такси командированному сотруднику. Например, это может быть удаленность аэропорта или вокзала, ранний или поздний приезд (убытие) в место командирования. В качестве документального подтверждения могут прилагаться к авансовому отчету чеки ККТ, товарный чек, служебная записка, которая обосновывает производственную необходимость оплаты услуг такси. Если все условия выполнены, то организация вправе включить затраты в расходы по налогу на прибыль на дату утверждения руководителем авансового отчета работника (пп. 5 п. 7 ст. 272 НК РФ).

Что касается НДФЛ, суммы возмещения сотруднику командировочных расходов (их открытый перечень приведен в п. 3 ст. 217 НК РФ) также не подлежат налогообложению в пределах норм, установленных локальными актами организации. В том случае, если выплаты произведены сверх установленных норм, они облагаются НДФЛ на общих основаниях. При этом датой фактического получения дохода согласно пп. 6 п. 1 ст. 223 НК РФ является последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

Совет

Не забудьте, что налоговый агент обязан удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате. И перечислить сумму исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода (ст. 226 НК РФ).

Как оформить?

Вследствие того, что командировка за счет работника является незаконной, оформить такую поездку невозможно.

Если начальство хочет направить своего сотрудника в рабочую поездку — то ему нужно предварительно произвести ряд действий и собрать пакет необходимых документов.

Документы

Согласно закону, для того чтобы командировка оказалась легальной, необходимо, чтобы в компании присутствовал приказ.

Он станет основанием для совершения поездки и будет содержать цели, которых сотрудник должен будет достичь во время поездки.

Если в условия командировки будут внесены какие-либо изменения — то они также должны присутствовать в локальных актах организации.

Образец приказа о направлении работника в командировку здесь.

Согласие сотрудника

В случае, когда сотруднику предлагают отправиться в служебную поездку за свой счет, он имеет полное право отказаться. Однако некоторые руководители прибегают к хитростям, чтобы избежать возмещения затрат.

Так, некоторые работодатели в погоне за выгодой во время командировки стараются отправить сотрудника в неоплачиваемый отпуск. Другие же принуждают к написанию заявления, в котором указывается согласие работника на несение расходов без их возмещения. Но что в первом, что в другом случае действия со стороны компании будут являться незаконными.

В случае же с обычной командировкой, свое согласие работник дает при подписании трудового договора с организацией.

Именно там указывается информация о возможном появлении рабочих поездок. Но есть и несколько исключений, при которых требуется дополнительное согласие работников, например, при командировке беременных сотрудниц.

Приказ

Основным документом, необходимым для отправки сотрудника в командировку, является приказ. Его составляют по узаконенной форме «Т-9».

В случае, если в поездку отправляются несколько человек, можно воспользоваться измененной формой — «Т-9а». Она позволяет внести сразу несколько человек.

В приказе должны быть указаны:

- ФИО работника;

- цели и задачи командировки;

- время поездки.

Помимо этого, в нем будет содержаться информация о том, за чей именно счет сотрудник будет жить (принимающей или отправляющей стороны).

Бланк приказа формы Т-9 здесь,

бланк приказа формы Т-9а здесь.

Ситуация 1. Работник направляется в командировку на личном транспорте

Типичная ситуация, часто возникает у малых и средних компаний, которые применяют ОСНО или УСН. Главные вопросы:

- вправе ли организации учесть в расходах по налогу на прибыль или налогу при УСН фактические затраты на ГСМ или только в пределах норматива;

- какой документ в последнем случае регламентирует норматив;

- облагаются ли такие выплаты НДФЛ.

Решение

Работодатель, направляя работника в служебную командировку, обязан компенсировать ему расходы на командировки, в частности, на проезд к месту командировки и обратно (пп. 12 п. 1 ст. 264 НК РФ). При этом расходы на компенсацию за использование для служебных поездок личных легковых автомобилей принимаются в пределах норм, установленных Правительством РФ (пп. 11 п.1 ст. 264 НК РФ).

Согласно ст. 167 ТК, командировка – это и есть служебная поездка, можно говорить о тождественности этих понятий в ТК РФ. А вот НК РФ в целях отнесения затрат на расходы достаточно четко эти понятия разграничивает.

При выполнении работником служебных поездок, в т.ч. в место командирования, на личном автомобиле выплачивается компенсация за использование личного имущества в служебных целях (ст. 188 ТК РФ). При этом размер возмещения расходов определяется письменным соглашением сторон трудового договора. Однако, в расходы по налогу на прибыль суммы компенсации за использование для служебных поездок личных легковых автомобилей могут быть включены в пределах норм, установленных постановлением Правительства РФ от 08.02.2002 № 92. А вот затраты на ГСМ учитываются в размере фактически произведенных и документально подтвержденных расходов (пп. 12 п. 1 ст. 264 НК РФ). При этом чеки ККТ, акты, накладные, иные документы должны быть приложены к служебной записке.

Совершенно законный вопрос: облагаются ли компенсации НДФЛ? Напомним, освобождаются от налогообложения все виды установленных ТК РФ компенсационных выплат (в пределах норм, установленных законодательством), связанных с исполнением налогоплательщиком трудовых обязанностей (согласно п. 3 ст. 217 НК РФ). Глава 23 НК РФ не содержит норм компенсаций при использовании личного имущества работника в служебных целях и не предусматривает порядка их установления. При применении п. 3 ст. 217 НК РФ необходимо руководствоваться положениями ТК РФ.

Иными словами, размер компенсационных выплат, не облагаемых НДФЛ, должен определяться письменным соглашением сторон трудового договора. Такую позицию довели до налогоплательщиков и ведомства: письма ФНС России от 25.10.2012 № ЕД-4-3/[email protected], Минфина России от 28.06.2012 № 03-03-06/1/326, от 08 .08. 2012 г. № 03-04-06/9-228 (все документы доступны в СПС КонсультантПлюс).

Совет

Не забудьте закрепить в локальном акте организации саму возможность поездки в командировку на личном транспорте работника, сумму компенсации, а также правила подтверждения фактического количества дней нахождения в командировке и выплаты компенсации.

Оплата

Все выплаты в 2021 году, которые касаются поездки, должны быть выданы сотруднику заранее. Они могут передаваться как через кассу компании, так и переводиться непосредственно на счет работника.

Даже в случае, когда сотрудник сразу получает нужную ему сумму, он должен сохранять все чеки от покупок.

Это необходимо для того, чтобы по приезду он мог составить отчет, подтвердить сумму затрат и вернуть остаток неизрасходованных средств в кассу.

Образец отчета по командировке тут,

бланк отчета по командировке тут.

Ответственность работодателя

В случае, если обнаружится, что компания направляет сотрудников в командировки за их собственный счет, работодатель понесет за это ответственность. Основанием для наказания станет Постановление Правительства № 749.

Согласно законодательному документу, начальник будет привлечен к ответственности по 236 статье ТК РФ.

По ней работодатель будет обязан не только возместить сотруднику расходы, но и доплатить ему за каждый неоплаченный день 1/300 от ставки рефинансирования.

Помимо этого, на руководителей накладывается и административная ответственность. Она выражается в применении штрафов. Их размер может варьироваться от 30 до 50 тысяч рублей. Но это еще не все.

Если в суде будет доказано, что неуплата была произведена из-за корыстных целей, на работодателя или на компанию будет наложен полумиллионный штраф.

При худшем развитии событий работодатель будет лишен возможности занимать руководящую должность.

Продолжительность рабочего времени в командировке определяется локальными актами предприятия. Оплачивается ли больничный лист во время командировки? Информация здесь.

Как рассчитывается зарплата во время командировки? Подробности в этой статье.

Как восстановить справедливость?

То есть заявление составленное работником собственноручно с обещанием взять все затраты по командировки на себя в некоторых случаях провоцирует работодателей на еще большее нарушение закона, а именно, отказ от компенсации понесенных затрат.

В подобной ситуации работнику понесенные затраты не возвращаются, и получить компенсацию можно только в судебном порядке.

Ответственность работодателя

В соответствии с нормами закона предприятие несет ответственность за несвоевременную выплату средств, которые положены работнику на основании того же Постановления №749.

То есть в судебном порядке работодатель может быть привлечен к ответственности по ст.236 ТК РФ, по которой компенсация командировочных затрат будет произведена в гораздо большем размере, а именно с учетом каждого дня просрочки в размере 1/300 ставки рефинансирования.

Также в подобной ситуации руководство компании будет привлечено к административной ответственности с применением штрафных санкций в размере от 30 тыс. до 50 тысяч рублей.

И в крайнем случае, если в судебном порядке будет доказано, что авансовые выплаты, а также компенсация командировочных расходов не была произведена по корыстным мотивам руководства, компании грозит штраф в размере до полумиллиона рублей либо лишением права занимать определенную должность в соответствии с ч.2 ст.145.1 УК РФ.

Как вернуть деньги?

Однако зная о последствиях и возможном размере наказания, многие работодатели все-таки идут на нарушения норм закона, полагаясь на юридическую безграмотность работников либо их опасения остаться без работы.

Именно поэтому для начала сотруднику, которому отказано в компенсации следует обратится за помощью в Инспекцию труда и в прокуратуру всего лишь с заявлением о нарушении его прав.

Их затем уже будут отстаивать юристы, которые обладают и необходимыми знаниями, и влиянием для решения вопроса в пользу работников, чьи права они и призваны защищать.

Можно ли возместить расходы?

Несмотря на то, что наказания довольно суровы, некоторые работодатели все же идут на риск, надеясь на юридическую безграмотность своих сотрудников.

В случае, если работник соглашается, возникает два исхода событий: либо деньги возмещаются в полной сумме, либо выплаты удерживаются частично или полностью.

Если наниматель решил обмануть сотрудника, то последний имеет полное право на обращение в суд. При наличии достаточного количества доказательств, юристы помогут работнику вернуть свои деньги, а работодатель понесет наказание в соответствии с законодательством.