Основания для премирования генерального директора

Генеральный директор является наемным работником, как и все остальные служащие организации. Отличие от прочих состоит в особом порядке его назначения и снятия с должности, а также должностных обязанностях. В связи с этим он так же, как и остальные, имеет право претендовать на премию по результатам трудовой деятельности.

ТК РФ в ст. 135 определяет, что системы оплаты труда работников и их премирования могут быть установлены работодателем в локальных актах предприятия, соглашениях или коллективном договоре. Также в ТК имеется ст. 57, которая содержит пункт о том, что условия назначения поощрительных выплат должны быть включены в трудовой контракт. На практике в трудовой договор обычно включается ссылка на положение о премировании, а не описывается весь порядок целиком.

Таким образом, самовольно назначить себе премию генеральный директор не имеет права, равно как и определить ее размер. Это может сделать только его работодатель посредством издания решения, приказа или подписания протокола общего собрания (исполнительного органа общества), если речь идет об одноразовой премии. Основанием для назначения премии генеральному директору является распорядительный акт работодателя (исполнительного органа). Инициаторами издания такого акта могут быть, в частности:

- общее собрание;

- совет директоров;

- коллегиальный исполнительный орган с иным названием, в зависимости от устава конкретной организации;

- единоличный исполнительный орган.

Примечание: если директор является единственным учредителем фирмы, то есть и работником, и работодателем, он может принять решение о премировании самого себя.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Учет премии при спецрежимах

Организации, которые платят единый налог с разницы между доходами и расходами, могут включать премии в состав затрат, уменьшающих налоговую базу по единому налогу (подп. 6 п. 1 и п. 2 ст. 346.16 НК РФ).

Однако это возможно только при одновременном соблюдении двух условий:

- выплата премии предусмотрена трудовым (коллективным) договором;

- премии начислены за трудовые показатели.

Сумму премий включите в расходы в момент их выплаты (п. 2 ст. 346.17 НК РФ).

Сумму непроизводственных премий в составе расходов не учитывайте.

Если организация платит единый налог с доходов, сумма премии налоговую базу не уменьшает (п. 1 ст. 346.14 НК РФ).

ЕНВД Если организация применяет ЕНВД, начисление и выплата премий руководителю не окажут влияния на расчет единого налога. Плательщики ЕНВД рассчитывают налог исходя из вмененного дохода (п. 1 ст. 346.29 НК РФ).

Общая система ЕНВД. Премии, начисленные руководителю за достижение конкретных показателей, относите на расходы по тому виду деятельности, к которому они относятся. Если премия выплачивается за общие результаты работы организации, ее нужно распределять (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Как оформить положение о премировании генерального директора?

Премирование генерального директора должно осуществляться по правилам, установленным законодателем. Однако в нормативных актах данный вопрос подробным образом не освещается, поэтому работодателю необходимо разработать локальный акт, который будет включать в себя положение о премировании генерального директора (положение может являться как самостоятельным документом, так и быть частью положения об оплате труда).

При этом разработка локального акта о назначении премии относится к правам, а не к обязанностям работодателя. Как правило, положение издают в том случае, если на предприятии предусмотрена система премирования, так как в случае выплаты разового вознаграждения достаточно приказа исполнительного органа компании.

Так как законодатель типовой формы положения о премировании не разработал, работодатель составляет акт в произвольной форме. Рекомендуется отразить в документе следующие моменты:

- общие правила назначения премии;

- показатели трудовой деятельности, выполнение/невыполнение которых приводит к назначению премии или лишает ее;

- порядок премирования;

- периодичность выплат.

Как заполнить ходатайство о премировании: 9 основных элементов

Внимание

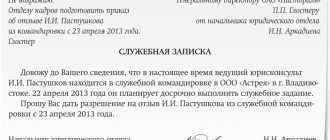

Инструкция 1 Представление на разовое премирование пишет руководитель структурного подразделения, в котором работает поощряемый сотрудник. Если в вашей организации нет строгого бланка представления, оформите его как докладную или служебную записку.

В правом верхнем углу листа стандартного формата А4 напишите полное наименование должности, фамилию и инициалы руководителя. Например: «Директору ООО «Честный бизнес» И.И.Иванову».

Затем назовите собственную должность, инициалы и фамилию: «начальника отдела маркетинга С.В.Петровой». 3 Напечатайте заголовок документа слева на 2-3 строки ниже реквизитов организации, если вы используете фирменный бланк, или на 1-2 строки ниже последней строки «шапки».

Инфо

ПРИКАЗ».Под названием кратко сообщите содержание приказа (о премировании работника) и основания для его издания. 2 В основной части приказа опишите полностью основания для вынесенного решения о поощрении. Далее, после слова «приказываю», укажите фамилию, имя и отчество награждаемого работника, его должность и структурное подразделение предприятия.Отдельным пунктом следует определить вид поощрения (премия, ценный подарок или др.) и размер (сумму прописью и цифрами).

Здесь может быть расположено и распоряжение для бухгалтерии, по поводу отнесения указанных сумм на счет фонда оплаты труда или другого источника финансирования.Кроме того, в завершение основной части приказа укажите документ, послуживший основанием для вынесения данного распоряжения (представление о поощрении работника от непосредственного его руководителя или общее Положение о премировании, принятое в организации).

Он постоянно стремится к саморазвитию и повышению уровня квалификации. В текущем году Сергеев успешно справлялся со своими должностными обязанностями, неоднократно выполнял дополнительные поручения руководителя, участвовал в общественной жизни организации.

Нарушений трудовой дисциплины и прочих замечаний Сергеев не имеет. Прошу выплатить С.С.Сергееву денежную премию». 5 Когда идея о премировании идет «снизу», от непосредственного руководителя, а вышестоящее начальство нужно убедить в этом, перечисляйте конкретные факты, подтверждающие существенный персональный вклад сотрудника.

Важно

Подробно опишите все выгоды, которые получила организация в результате деятельности специалиста. Кроме того, выскажите предположение о размере премии.

Начнем с того, что гендиректор, безусловно, имеет право на получение премии, при наличии оснований для этого. Под генеральным директором в данной статье понимается любое лицо, которые выполняет функции единоличного исполнительного органа организации – гендиректор, директор, президент, и т.д. Сам руководитель организации премировать себя не имеет права. Работодателем для него являются учредители компании, которые и заключают с директором трудовой договор.

Порядок премирования не определен Трудовым кодексом, однако ТК РФ позволяет урегулировать процедуру на локальном уровне, в каждой конкретной фирме. Порядок поощрения директора может быть закреплен как в трудовом договоре с ним, так и в локальных актах компании, коллективных договорах и соглашениях.

Любые поощрения для гендиректора выплачиваются исключительно с согласия учредителей, либо уполномоченных ими лиц.

Премирование генерального директора – образец приказа об этом можно скачать по ссылке в статье. Рассмотрим, каким образом осуществляется начисление и выплата премий гендиректору.

приказа о премировании генерального директора СОДЕРЖАНИЕ СТАТЬИ:

- 1 Премия генеральному директору – основания

- 2 Положение о премировании генерального директора

- 3 Решение о премировании генерального директора

- 4 Премия генеральному директору — как оформить? Приказ о премировании генерального директора — образец

- 5 Как выплатить премию директору?

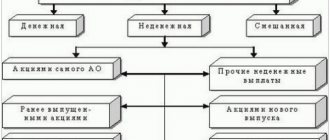

Премия генеральному директору – основания Генеральный директор является таким же сотрудником организации, как и рядовые работники, однако его руководящий статус определяет некоторые особенности в порядке премирования. Бухучет выплат Как отражать премии руководителю в бухучете, зависит от того, из каких источников выплачивают премии:

- за счет расходов по обычным видам деятельности;

- за счет прочих расходов.

Производственную премию, начисленную руководителю, списывайте на расходы по обычным видам деятельности (п.5и8ПБУ 10/99). Ее начисление отразите проводкой: ДЕБЕТ 26 (44) КРЕДИТ 70 – начислена премия директору организации. Непроизводственные премии (к юбилею, празднику и т. д.) в бухучете относите к прочим расходам (п. 11 ПБУ 10/99): ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 70 – начислена премия за счет прочих расходов.

Решение о премировании генерального директора

Премия генеральному директору может быть назначена только на основании решения учредителя или собрания учредителей, которые и являются его работодателями. Как правило, такое решение принимается на собрании и включается в протокол. Решение обычно представляет собой документ, составленный на фирменном бланке организации, где секретарем собрания фиксируется следующая информация:

- Общее количество присутствующих лиц с указанием правомочности/неправомочности собрания, а также Ф. И. О., наименования должности и паспортных данных председателя собрания и секретаря.

- Повестка дня. Здесь речь может идти о назначении премии генеральному директору или иным лицам.

- Указание размера премии и срока ее выплаты.

- Результаты голосования.

- Подписи учредителей, секретаря собрания.

Все протоколы собраний должны храниться у уполномоченного лица. До сведения заинтересованных текст решения доводится после оформления протокола.

Налог на прибыль

При расчете налога на прибыль премии учитывайте в составе расходов на оплату труда, если премии выплачены за производственные показатели, предусмотренные трудовым договором, и источником их выплаты не является чистая прибыль (п. 2 ст. 255, п. 1 и 21 ст. 270 НК РФ). Аналогичные рекомендации приведены в письмах Минфина России от 30 ноября 2009 г. № 03-03-06/4/101, от 21 ноября 2008 г. № 03-03-06/4/85, ФНС России от 20 августа 2014 г. № СА-4-3/16606, от 20 мая 2010 г. № ШС-37-3/1977. Несмотря на то что данные письма адресованы государственным унитарным предприятиям, выводы чиновников могут применять и коммерческие организации.

Премии руководителю являются косвенными расходами. Поэтому, если организация рассчитывает налог на прибыль методом начисления, эти затраты полностью относите на расходы текущего периода (п. 2 ст. 318 НК РФ).

При кассовом методе учитывайте затраты по факту выплаты премии (п. 3 ст. 273 НК РФ).

Премии и вознаграждения, которые начислены директору сверх сумм, предусмотренных трудовым договором, при налогообложении учесть нельзя (п. 21 ст. 270 НК РФ). Премии, не связанные с выполнением руководителем его трудовых обязанностей (например, премии к праздникам, юбилеям), также не уменьшают налоговую базу по налогу на прибыль. Такие выплаты не соответствуют критерию экономической обоснованности затрат (п. 1 ст. 252 НК РФ). Аналогичная позиция содержится в письме Минфина России от 20 января 2005 г. № 03-05-02-04/5 и подтверждена арбитражной практикой (см. например, постановление ФАС Уральского округа от 11 января 2006 г. № Ф09-5989/05-С7).

Об учете премий, выплаченных за счет чистой прибыли, см. Как оформить и отразить в учете выплату премии за счет чистой прибыли.

Приказ о премировании генерального директора, образец

Приказ о назначении премии издается на основании решения учредителей и подписывается работодателем. Если учредитель и директор — это одно и то же лицо, то он самолично подписывает данный приказ.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Образец приказа о премировании директора может быть разработан на предприятии, при этом он должен включать в себя следующую информацию:

- Ф. И. О. и должность сотрудника, которому положено вознаграждение.

- Мотивы награждения.

- Основания для назначения премии.

- Размер и сроки выплаты.

Приказ печатается на фирменном бланке организации. Для удобства законодатель предлагает использовать для этих целей форму Т-11, которая утверждена постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм…».

Готовый приказ о премировании может выглядеть примерно так:

ООО «Зауральский камень»

Приказ

О премировании Ианищева Т. В.

№ 32

11.02.2016

На основании п. 23 Положения о премировании ООО «Зауральский камень» и с учетом с достигнутых показателей по результатам января 2016 года приказываю:

- Назначить генеральному директору ООО «Зауральский камень» Ианищеву Т. В. премию в размере 50% заработной платы.

- Главному бухгалтеру произвести начисление выплат до 20.02.2016.

- Контроль за исполнением приказа возложить на главного бухгалтера Дорофееву А. В.

(Подпись, дата)

Можно выплачивать ежемесячную премию Генеральному директору, прописав это в трудовом договоре?

НДФЛ и страховые взносы Независимо от того, какую систему налогообложения применяет организация, с премий руководителю рассчитайте НДФЛ (п. 1 ст. 210 НК РФ). На сумму премий начислите также взносы на страхование от несчастных случаев и профзаболеваний (ст.

- Начисление премии поручить бухгалтеру ООО «Заковед» Петрову А.А.

- Контроль за исполнение приказа возложить на бухгалтера ООО «Заковед» Петрова А.А.

- Учредители: Сидоров Г.Г. /Сидоров/, Евставьев А.А. /Евстафьев/ С приказом ознакомлен: Иванов А.А. /Иванов/ 12.12.2017 Петров А.А. /Петров/ 12.12.2017 Как выплатить премию директору? После подготовки приведенных выше документов, они передаются для исполнения в бухгалтерию. В приказе рекомендуется отразить сроки для начисления премиальных. Они также могут быть закреплены в Положении о премировании. В этом случае дополнительно прописывать их в приказе нет необходимости.

Можно перечислить премию как на карту сотрудника, так и выдать на руки. В зависимости от этого, бухгалтер заполняет различные формы ведомостей.Премия может быть начислена в любые сроки, поскольку положения ч. 6 ст. 136 ТК РФ на премии не распространяются.

Как выплатить премию директору?

После того как все необходимые для назначения и выплаты премии документы подготовлены уполномоченными лицами, они передаются в бухгалтерию для начисления. Как правило, в решении о назначении или приказе указываются сроки перечисления денежных средств работнику. При несвоевременной выплате ответственность будет нести тот служащий, по чьей вине это произошло. Если таковых сроков не имеется, выплата премии может быть произведена одновременно с выдачей заработной платы. В зависимости от того, в каком выражении (денежном или натуральном) выдается премия, поощрение передается сотруднику под подпись или перечисляется на зарплатную карту.

Таким образом, порядок премирования генерального директора может быть указан как в положении о премировании, действующем на предприятии, так и указан в трудовом договоре данного работника. Для выплаты оформляются протокол общего собрания учредителей и решение единственного учредителя, после чего издается приказ о премировании.

Критерии оценки

Ответ, за что директор может получить премию , находится в Положении о премировании сотрудников фирмы, коллективном соглашении или прочем локальном акте. Расшифровывать их в договоре не нужно, просто нужно дать ссылку на внутренний документ (письма Минфина России от 26 февраля 2010 г. № 03-03-06/1/92, от 5 февраля 2008 г. № 03-03-06/1/81). Директору могут назначить следующие виды премий на основании:

- протокола общего собрания акционеров организации;

- решения совета директоров или наблюдательного совета;

- решения единственного акционера организации.

Мнение юристов

Позиция налогоплательщика в данном деле выглядит слабо. Налоговые инспекторы, напротив, представляют достаточно весомые аргументы. В том числе, они сопоставляют данные о фонде заработной платы сотрудников предприятия с суммами премий, подлежащих выплате генеральному и исполнительному директорам, которые, при этом не принимали непосредственного участия в добыче золота.

Чтобы премия уменьшала налогооблагаемую прибыль, она должна быть однозначно стимулирующей, направленной на увеличение экономических показателей налогоплательщика. Налоговые органы оспаривают правомерность учета премий в следующих случаях:

- премия выплачивается, хотя налогоплательщик ведет убыточную деятельность;

- в локальных нормативных актах не закреплены четкие критерии для выплаты премий, не оценивается реальное выполнение показателей;

- премии выплачиваются сотрудникам, которые одновременно являются участниками компании.

В то же время, сам по себе размер премии не свидетельствует о недобросовестности налогоплательщика, если руководство работает эффективно, а соотношение управленческих расходов и доходов позволяет без ущерба для компании выплачивать премию.

На практике приемлемым размером премии по итогам года признают от трех месячных окладов до годового.