Неявка на работу: обозначение в табеле

Согласно п. 6 ст. 81 ТК РФ, прогулом считается отсутствие сотрудника на рабочем месте в течение более 4 часов подряд (либо в течение всего рабочего дня) без уважительных причин. Даже за однократное подобное нарушение работодатель вправе уволить нерадивого работника, а в лучшем случае объявить ему замечание или выговор. При этом важно, чтобы была соблюдена необходимая процедура оформления прогула в соответствии с трудовым законодательством.

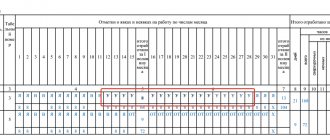

В табеле (обычно применяется его форма Т-12 или Т-13) отражается время, фактически отработанное каждым сотрудником, а также периоды отсутствия на работе по различным причинам (болезнь, отпуск, командировка и др.). Для каждой такой причины предусмотрены свои обозначения – буквенные или цифровые. Так, для прогула применяется обозначение «ПР» или цифровой код «24».

В случае, когда работник отсутствует и не дает о себе знать в течение четырех и более часов торопиться с проставлением о не стоит. Не исключено, что спустя некоторое время, все же выяснится причина отсутствия, которую руководство сочтет уважительной. Например, когда сотрудник при выходе из дома «застрял» на несколько часов в лифте из-за его поломки, и не мог дозвониться работодателю, т.к. мобильная связь при этом зачастую отсутствует. Такой «форс-мажор» вполне может быть подтвержден документально справками соответствующих коммунальных и ремонтных служб.

Пока же обстоятельства отсутствия неизвестны, его нужно отмечать в табеле символом «НН» (или «30»), что означает неявку по невыясненным причинам. Если позднее работник предъявит за пропущенные дни, например, больничный лист, этот код следует исправить на код временной нетрудоспособности – «Б» или «19».

Таким образом, перед тем, как в табеле ставить прогул, нужно получить подтверждение того, что неявка произошла именно по неуважительной причине, причем работник представил соответствующее объяснение (либо отказался от объяснений, о чем составлен акт).

Если прогул длился не полный рабочий день или смену, в табеле указывается одновременно и прогул и частичная явка на работу. Например, прогулянные с утра без уважительной причины 5 часов, после которых работник явился на свое рабочее место, буду обозначены в соответствующих ячейках табеля как «ПР/ Я», а часы отсутствия и фактической работы – «5 / 3».

Как оплачивается вынужденный прогул?

За каждый день прогула не по вине сотрудника начисляется компенсация, равная средней зарплате трудящегося за смену. Сначала бухгалтер должен определить среднюю зарплату работника.

ВНИМАНИЕ! Правила расчета среднего дохода изложены в статье 139 ТК РФ. Также они зафиксированы в Постановлении Правительства РФ от 24.12.2007 №922.

Расчет выплат сотруднику при ВП

Как в данном случае будет рассчитываться средний доход работника? При расчетах принимаются во внимание следующие источники заработка трудящегося:

- Оклад.

- Премиальные.

- Различные доплаты.

- Надбавки.

ВНИМАНИЕ! При расчетах не учитываются выплаты пособий и отчисления в пенсионный фонд. То есть перед определением официального заработка их нужно вычесть из дохода работника.

Для определения среднего дохода нужно сначала вычислить совокупный доход сотрудника с начала года. К примеру, 1 февраля он получил 31 700 тысяч. Из данной суммы вычитаются стандартные начисления в фонды, составляющие 1 700 рублей. Полученную сумму нужно разделить на количество дней с начала года. Получается 1 000 рублей. Это ежедневный доход работника.

ВАЖНО! При расчетах во внимание принимается только официальная зарплата сотрудника. К примеру, если официально трудящийся получал только 8 000 рублей, но его неофициальная зарплата составляла 100 000 рублей, расчеты будут проводиться на основании именно официальных 8 000 рублей. Именно поэтому работнику выгодно иметь «белую» зарплату.

Что дальше?

Среднедневная оплата труда человека умножается на количество дней ВП. К примеру, прогул по вине работодателя составил 30 дней. Среднедневная зарплата равна 1 000 рублей. Размер выплат в данном случае составит 30 000 рублей.

Облагаются ли выплаты НДФЛ?

Выплаты за период ВП можно считать обычной зарплатой. Поэтому они будут облагаться налогом по стандартной ставке, равной 13%.

Что понимать под прогулом

Бывает, что сотрудники не приходят на работу или самовольно покидают рабочее место. Если для отсутствия на рабочем месте нет уважительных причин, то это считается прогулом (подп. «а» п. 6 ч. 1 ст. 81 ТК РФ). Так, например, прогулом является отсутствие на рабочем месте:

- в течение всего рабочего дня (смены) вне зависимости от его продолжительности;

- более четырех часов подряд в течение рабочего дня или смены.

Прогул – это грубое нарушение трудовой дисциплины, за который положено увольнение. Причем уволить сотрудника можно даже за однократный факт прогула («Увольнение за прогул: образец приказа на 2017 год»).

Исключением из этого правила являются прогулы беременных. Беременную женщину нельзя уволить по такому основанию ни при каких обстоятельствах («Прогулы беременных» https://blogkadrovika.ru/proguly-beremennoj/).

Напомним, что считаются прогулом следующие ситуации:

- работник самовольно ушел в отпуск или без согласования с работодателем использовал имеющиеся у него дни отгула;

- работник не предупредил работодателя об увольнении по собственному желанию.

Как определяется продолжительность вынужденного прогула?

Продолжительность ВП определить крайне важно, так как для расчетов компенсаций нужно знать сроки, за которые происходят начисления. Период прогула – это время между датой увольнения (первой вынужденной неявки на работу) и датой вынесения решения правовой структурой (судом).

Пример 1

15 мая 2021 года человек был незаконно уволен по статье «прогул». Он немедленно подал исковое заявление в суд о восстановлении своих прав. 15 июня в силу вступило судебное постановление, по которому работодатель обязан убрать из трудовой книжки незаконную в данном случае формулировку об увольнении, а также восстановить сотрудника в должности. Период вынужденного прогула составляет в данном случае месяц. Работодатель должен начислить компенсацию за все эти дни.

Условные обозначения в табеле учета рабочего времени в 2021 году

В табеле могут использоваться буквенные или цифровые коды для обозначения того или иного события, например, явка на работу имеет буквенное обозначение Я или 01 в цифровом выражении, прогул — ПР или 24, дополнительные выходные дни без сохранения заработной платы — НВ или 28.

Вы можете найти нужный код при помощи таблицы.

Коды для табеля учета рабочего времени (2020 г.) — полный список буквенных и цифровых символов — содержатся на первой странице формы Т-12.

| Код | ||

| буквенный | цифровой | |

| Продолжительность работы в дневное время | Я | 01 |

| Продолжительность работы в ночное время | Н | 02 |

| Продолжительность работы в выходные и нерабочие праздничные дни | РВ | 03 |

| Продолжительность сверхурочной работы | С | 04 |

| Продолжительность работы вахтовым методом | ВМ | 05 |

| Служебная командировка | К | 06 |

| Повышение квалификации с отрывом от работы | ПК | 07 |

| Повышение квалификации с отрывом от работы в другой местности | ПМ | 08 |

| Ежегодный основной оплачиваемый отпуск | ОТ | 09 |

| Ежегодный дополнительный оплачиваемый отпуск | ОД | 10 |

| Дополнительный отпуск в связи с обучением с сохранением среднего заработка работникам, совмещающим работу с обучением | У | 11 |

| Сокращенная продолжительность рабочего времени для обучающихся без отрыва от производства с частичным сохранением заработной платы | УВ | 12 |

| Дополнительный отпуск в связи с обучением без сохранения заработной платы | УД | 13 |

| Отпуск по беременности и родам (отпуск в связи с усыновлением новорожденного ребенка) | Р | 14 |

| Отпуск по уходу за ребенком до достижения им возраста трех лет | ОЖ | 15 |

| Отпуск без сохранения заработной платы, предоставленный работнику по разрешению работодателя | ДО | 16 |

| Отпуск без сохранения заработной платы при условиях, предусмотренных действующим законодательством Российской Федерации | ОЗ | 17 |

| Ежегодный дополнительный отпуск без сохранения заработной платы | ДБ | 18 |

| Временная нетрудоспособность (кроме случаев, предусмотренных кодом «Т») с назначением пособия, согласно законодательству | Б | 19 |

| Временная нетрудоспособность без назначения пособия в случаях, предусмотренных законодательством | Т | 20 |

| Сокращенная продолжительность рабочего времени против нормальной продолжительности рабочего дня в случаях, предусмотренных законодательством | ЛЧ | 21 |

| Время вынужденного прогула в случае признания увольнения, перевода на другую работу или отстранения от работы незаконными, с восстановлением на прежней работе | ПВ | 22 |

| Невыходы на время исполнения государственных или общественных обязанностей согласно законодательству | Г | 23 |

| Прогулы (отсутствие на рабочем месте без уважительных причин в течение времени, установленного законодательством) | ПР | 24 |

| Продолжительность работы в режиме неполного рабочего времени по инициативе работодателя в случаях, предусмотренных законодательством | НС | 25 |

| Выходные дни (еженедельный отпуск) и нерабочие праздничные дни | В | 26 |

| Дополнительные выходные дни (оплачиваемые) | ОВ | 27 |

| Дополнительные выходные дни (без сохранения заработной платы) | НВ | 28 |

| Забастовка (при условиях и в порядке, предусмотренных законом) | ЗБ | 29 |

| Неявки по невыясненным причинам (до выяснения обстоятельств) | НН | 30 |

| Время простоя по вине работодателя | РП | 31 |

| Время простоя по причинам, не зависящим от работодателя и работника | НП | 32 |

| Время простоя по вине работника | ВП | 33 |

| Отстранение от работы (недопущение к работе) с оплатой (пособием), в соответствии с законодательством | НО | 34 |

| Отстранение от работы (недопущение к работе) по причинам, предусмотренным законодательством, без начисления заработной платы | НБ | 35 |

| Время приостановки работы в случае задержки выплаты заработной платы | НЗ | 36 |

унифицированной формы Т-12

Необходимо отметить, что унифицированная форма Т-12 может использоваться в любых организациях независимо от формы собственности, кроме бюджетных учреждений.

В бюджетных учреждениях применяется форма учета, утвержденная приказом Минфина России от 30.03.2015 № 52н, в которой используются другие цифровые и буквенные обозначения в табеле учета рабочего времени.

Выплаты за вынужденный прогул и «зарплатные» налоги

Налог на доходы физических лиц. По общему правилу, установленному в п. 1 ст. 210 НК РФ, при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, которые получены им как в денежной, так и в натуральной форме или право на распоряжение которыми у него возникло.

Согласно официальной позиции Минфина сумма среднего заработка, причитающаяся работнику за время вынужденного прогула, подлежит обложению НДФЛ в общеустановленном порядке. Это обусловлено тем, что перечень доходов, освобождаемых от налогообложения, приведен в ст. 217 НК РФ, а доход в виде среднего заработка за время вынужденного прогула в указанном перечне не поименован (письма Минфина РФ от 24.07.2014 № 03‑04‑05/36473, от 13.04.2012 № 03‑04‑05/3‑502, ФНС РФ от 04.04.2006 № 04‑1‑04/190). Поддерживают контролеров и арбитры (постановления ФАС МО от 26.04.2007, 04.05.2007 № КА-А40/3164‑07 по делу № А40-70555/06‑4‑304, ФАС СЗО от 06.07.2006 № А56-53997/2005).

Есть и другая точка зрения. Дело в том, что в ст. 394 ТК РФ выплата за время вынужденного прогула, производимая работнику в виде среднего заработка, определена как компенсация. Учитывая данную норму, УМНС по г. Москве в Письме от 27.02.2004 № 28-11/12809 заключило, что компенсация в виде выплаты работнику среднего заработка за время вынужденного прогула относится к компенсациям, установленным законодательством РФ, и подпадает под действие п. 3 ст. 217 НК РФ. К такому же выводу пришел ФАС МО в Постановлении от 08.12.2008 № КА-А40/11341‑08 по делу № А40-6313/08‑33‑28.

Однако на практике лучше руководствоваться более поздними разъяснениями чиновников.

Иначе обстоит дело в ситуации, когда вместе с выплатой среднего заработка за время вынужденного прогула работнику производится компенсация морального вреда, присужденная судом. Выплаченная по решению суда сумма возмещения морального вреда, причиненного физическому лицу, является компенсационной выплатой, предусмотренной п. 3 ст. 217 НК РФ, и, следовательно, не подлежит налогообложению (Письмо УФНС по г. Москве от 17.03.2011 № 20-14/3/[email protected]).

К сведению

Если возмещение морального вреда осуществляется не на основании судебного решения, данные выплаты не признаются компенсационными выплатами, подпадающими под действие п. 3 ст. 217 НК РФ, и облагаются НДФЛ в установленном порядке.

В каком порядке удерживается НДФЛ при выплате среднего заработка за время вынужденного прогула? Согласно абз. 1 п. 4 ст. 226 НК РФ удержание суммы НДФЛ производится налоговым агентом непосредственно из доходов налогоплательщика при их фактической выплате.

На практике нередко встречаются ситуации, когда в исполнительном листе сумма выплаты по решению суда определена без учета подлежащего удержанию НДФЛ. В силу п. 2 ст. 13 ГПК РФ решение суда, предусматривающее обязанность организации выплатить физическому лицу определенную денежную сумму, подлежит обязательному исполнению. При этом организация должна выплатить ту сумму, которая указана в исполнительном листе, без удержания НДФЛ (Письмо УФНС по г. Москве от 07.10.2009 № 20-14/3/[email protected]).

Минфин в Письме от 07.04.2014 № 03‑04‑06/15507 заметил: организация-должник имеет возможность обратить внимание суда на необходимость учета требований налогового законодательства при определении подлежащих уплате сумм. Если при вынесении решения суд не разделяет суммы, подлежащие уплате физическому лицу и удержанию с него, налоговый агент не имеет возможности удержать НДФЛ с выплат, производимых налогоплательщику по решению суда. Вместе с тем налоговый агент должен удержать налог при осуществлении налогоплательщику иных выплат. В случае отсутствия таких выплат до окончания налогового периода налоговый агент в соответствии с п. 5 ст. 226 НК РФ обязан сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и его сумме (Письмо Минфина РФ от 02.11.2015 № 03‑04‑05/62860).

Как применяются налоговые вычеты при исчислении НДФЛ с суммы среднего заработка, выплачиваемого работнику по решению суда в связи с признанием его увольнения незаконным? Данные выплаты не являются вознаграждением за выполнение трудовых обязанностей. Минфин в Письме от 28.06.2013 № 03‑04‑05/24633 разъяснил, что при получении доходов в денежной форме дата фактического получения дохода определяется как день выплаты дохода, в том числе его перечисления на счета налогоплательщика в банках (пп. 1 п. 1 ст. 223 НК РФ). Это означает, что вычеты могут быть предоставлены только с 1 января того налогового периода, в котором производится оплата вынужденного прогула.

Страховые взносы. В Письме № 02‑07‑05/35315[2] Минфин отметил, что выплата, осуществляемая работнику в размере среднего заработка за время вынужденного прогула, подлежит обложению страховыми взносами, поскольку не включена в перечень выплат, освобождаемых от обложения ими (ст. 9 Федерального закона № 212‑ФЗ[3]). При этом объект обложения страховыми взносами возникнет в момент начисления зарплаты независимо от даты ее фактического получения работником и периода, за который она начислена (ст. 11, 15 Федерального закона № 212‑ФЗ).

Когда следует начислить страховые взносы? Исчисление страховых взносов с суммы причитающихся работнику выплат осуществляется одновременно с начислением компенсации в размере среднего заработка за время вынужденного прогула на дату восстановления работника в должности по решению суда при отмене приказа об увольнении.

Кстати, в вопросе начисления страховых взносов арбитры также солидарны с контролерами (Постановление ФАС ЗСО от 20.12.2013 № А45-20740/2012).

К сведению

Так как положения ст. 9 Федерального закона № 212‑ФЗ в отношении компенсационных выплат при увольнении аналогичны ст. 422 «Суммы, не подлежащие обложению страховыми взносами» НК РФ, после того как вышеназванный закон перестанет действовать и вступит в силу гл. 34 НК РФ, позиция Минфина по вопросу начисления страховых взносов не должна измениться.

Прогулы

Прогул может стать одним из основания для разрыва трудового соглашения по желанию работодателя.

Прогул – это не нахождение работника на положенном месте без удовлетворительной причины в течение 4-х и более часов к ряду во время одного дня (смены). От продолжительности смены ничего не зависит (работник прогуливал рабочее время). Начальник может определять как прогул и следующие моменты:

- Когда работник, подписавший трудовой контракт (срок не определен), оставляет свое рабочее место без удовлетворительной причины, не предупредив при этом работодателя о расторжении соглашения, до истечения 2 недельного периода предупреждения;

- Когда работник, подписавший договор (установленный срок), оставляет место без какой-либо веской причины до истечения действия контракта либо до истечения времени предупреждения о его досрочном разрыве;

- Самоуправление отгульными днями, а также своевольное назначение отпуска.

Может показаться, что эти нормы четко определены и предельно прозрачны. Однако работодатели, а нередко и суды, и сегодня попадают в тупик, изучая подобные дела и определяя, является ли прогулом та или иная ситуация. В итоге, часто вердикты судей оказываются некорректными и поспешными.

Отражение выплат в бухучете

Данные в бухучет, согласно Письму Минфина от 17 июня 2021 года, нужно заносить одновременно с устранением правонарушения в отношении сотрудника. К примеру, если произошло незаконное увольнение, бухгалтер вносит сведения одновременно с восстановлением работника в должности и отменой приказа об его увольнении. Выплаты за период вынужденного прогула и начисленные страховые взносы могут быть включены в состав расходов в общем порядке.

Пример 2

Сотрудник был незаконно уволен в феврале. Он обратился в суд с целью восстановиться в своих правах. Суд удовлетворил его иск и обязал работодателя выплатить 110 000 рублей за период ВП. Работник был восстановлен в должности и получил средства в полном объеме. На дату начисления компенсации:

- У сотрудника нет прав на стандартный вычет по НДФЛ.

- Сумма компенсаций не превышает максимальную величину, принятую для начисления взносов по страховке.

Бухгалтер вносит следующие записи:

- ДТ20 (25, 26, 44) КТ70. Пояснение: начисление среднего заработка. Сумма: 110 000 рублей.

- ДТ20 (25, 26, 44) КТ69. Пояснение: начисление взносов по страховке. Сумма: 33 220 рублей (110 000 * 30,2%).

- ДТ70 КТ50. Пояснение: выплата компенсации сотруднику. Сумма: 110 000 рублей.

- ДТ70 КТ68. Пояснение: удержание НДФЛ. Сумма: 14 300 рублей (110 000 * 13%).

Это стандартный порядок отражения сведений в бухучете.

Код ИНН

Код ИНН ставим, пока причина, по которой работника нет на положенном месте, не выяснена. Прямой доказательный факт прогула в табеле учета рабочего времени – пометка «НН» или «30». Они способны гарантировать работодателю положительный исход судебного разбирательства.

Стоит упомянуть, что судебная инстанция не заостряет внимание на виде табеля. Ее не интересует, использует ли работодатель индивидуальный бланк, форму No Т-12 или No Т-13. Важно, что он регулярно отмечает время работы и контролирует учет. По сути, сама форма табеля не влияет на рабочие права (определено Московским региональным судом).

Корректирующий учетный табель

Когда прогул сотрудника был выявлен, нужно составить корректирующий табель. Тогда при возникновении споров начальник сможет без труда доказать факт не нахождения на рабочем месте. Следует придерживаться определенных норм:

Правильно помечайте прогулы

Важно, когда человек перестает регулярно появляться на рабочем месте, не упустить обозначений «НН» или «30». Эти кодировки указывают на факт прогула сотрудника по неизвестным обстоятельствам. Также они могут быть использованы при опоздании или уходе раньше окончания смены. Тогда за недоработку можно начислять меньше денег. Но не стоит забывать отмечать часы, которые были отработаны.

Учет выходных дней

Даже во время прогулов выходные дни, определенные индивидуальным графиком человека, должны быть отмечены кодировкой «В» или «26». Сотрудник не может явиться в эти дни, они считаются нерабочими. В одном из процессов суд отрицательно оценил табель, где числись только «НН». Дело в том, что в учете времени других работников все было заполнено согласно установленным нормам.

Кто должен вести учет рабочего времени и кто должен за это отвечать?

Если организация небольшая, табельный учет может вести один человек.

Если структура предприятия значительная, целесообразно в каждом подразделении назначить ответственное лицо.

Все ответственные лица, вне зависимости от их количества, назначаются приказами по основной деятельности во избежание различного рода недоразумений.

Ответственность за полноту и корректность заполнения табеля несет лицо, уполномоченное приказом.

Руководитель подразделения отвечает за своевременное направление табеля в бухгалтерию.

Работодатель несет ответственность за всех.